ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Облигации растут, так как данные по еврозоне вызывают опасения по поводу рецессии: рынки подвели итоги

- 23 июня 2023, 16:19

- |

Инвесторы укрылись в безопасности облигаций, а акции упали, так как стремление к более высоким процентным ставкам вместе со слабыми данными о деятельности в еврозоне усилили опасения, что агрессивная политика центрального банка приведет экономику к рецессии.

Мировые акции достигли самого большого недельного падения более чем за три месяца. Европейские акции упали: акции Siemens Energy AG упали на рекордные 36% после того, как предупреждение о прибылях затормозило рынок в целом. Оборонные сектора, такие как здравоохранение, выиграли. Фьючерсы на индексы США упали.

Рост акций во втором квартале ослабевает из-за угрозы дальнейшего повышения ставок и опасений, что все экономические последствия агрессивной политики центрального банка еще не ощутили. Председатель Федеральной резервной системы Джером Пауэлл сказал, что в 2023 году США может потребоваться еще одно или два повышения ставок. Хотя министр финансов Джанет Йеллен стремилась умерить опасения по поводу рецессии в США, она признала риск и заявила, что необходимо замедление потребительских расходов.

( Читать дальше )

- комментировать

- 146

- Комментарии ( 0 )

Фонд будущих поколений. 1 год и 1 месяц спустя. Доходность 18%

- 23 июня 2023, 07:24

- |

В прошлом году в апреле, я публично на смарт-лабе дал старт проекту «Фонду будущих поколений».

Напомню себе, суть проекта:

— Целевой срок 10 лет. После 10 лет, фонд будет ребалансирован в дивидендные бумаги.

— Ежемесячное пополнение 10 тыс долл. в фонд.

— Задачка накопить необходимую сумму, чтобы покрывать текущие расходы детей на ВУЗы, учебы и прочие расходы.

— Прогнозная доходная — от 10% годовых. Рынки инвестирования — только США и Европа.

— В какие компании инвестирую — хороший чистый денежный поток, понятная бизнес модель, приемлимый прогнозируемый рост выручки, высокая гросс маржа и возвратность на вложенный капитал внутри компании(ROCE multiple)

— Проект запущен с мае 2022, стартовая сумма равнялась — 100 тыс долларов.

Что произошло за год:

— первые 3 месяца тезис заключался в том чтобы аккумулировать средства в REIT и дивидендные компании. Но, тезис сразу сменил по причине очень длинного срока портфеля. Поэтому отказался сразу от данного тезиса и выбрал модель инвестирований просто в сильные компании с хорошими финансовыми показателям с целью прироста капитала нежели получения дивидендов. Какие именно показатели использую при выборе компаний, может разложу как нибудь позже.

( Читать дальше )

ребзя, подскажите пожалуйста

- 22 июня 2023, 15:02

- |

1. Доступно только квалам.

2. В голову сразу приходит IB из брокеров.

3. Вопрос: есть те, кто обходят ограничения и спокойно торгуют опционами (или другими ценными бумагами пендостана)?

4. После этого следующий вопрос: какова вероятность словить какой-нибудь штраф в виде 50% от портфеля и т.д.?

Может есть какой-нибудь безопасный и хитрый способ?

Бостик ФРБ Атланты выступает за сохранение ставок на неизменном уровне до конца года

- 22 июня 2023, 11:36

- |

Президент ФРБ Атланты Рафаэль Бостик заявил в среду, что, по его мнению, Федеральная резервная система должна удерживать процентные ставки на текущем уровне по крайней мере до конца этого года, чтобы лучше оценить влияние агрессивного повышения ставок центральным банком на экономику США.

«Я исходил из того, что мы должны оставаться на этом уровне до конца года», — сказал Бостик в интервью Yahoo Finance в среду.

«На самом деле я думаю, что мы все еще находимся на самых ранних стадиях ужесточения нашей денежно-кредитной политики, начиная существенно влиять на экономику. Я просто чувствую, что у нас есть немного времени, чтобы просто позволить этому разыграться и увидеть, как именно во многом экономика реагирует на нашу политику».

Бостик сказал, что может пройти от 6 до 24 месяцев, прежде чем экономика ощутит всю тяжесть политики ФРС.

ФРС повысила целевой диапазон базовой процентной ставки — ставки по федеральным фондам — с диапазона 0–0,25% до текущего уровня 5–5,25% в течение 10 заседаний с марта 2022 года по май прошлого года.

( Читать дальше )

Легенда Fidelity Питер Линч: «Я никогда не говорил инвестировать в фондовый рынок»

- 21 июня 2023, 13:23

- |

Питер Линч никогда не говорил инвестировать в фондовый рынок.

Легендарный бывший управляющий фондом Fidelity Magellan и автор новаторской книги по инвестированию One Up On Wall Street, которая в следующем году отметит свое 35-летие, довел эту мысль до сведения Yahoo Finance, когда мы обсуждали, что изменилось с тех пор. книга вышла первой.

«Поэтому я написал «One Up On Wall Street» для того, чтобы помочь людям, которые хотели инвестировать. Я не говорю делать это, но если вы делаете это, есть определенный способ сделать это. Если вы не сделаете этого таким образом, у вас, вероятно, будет печальный исход», — сказал Линч, которому сейчас 79 лет.

С момента выхода первого издания в 1989 году по всему миру было продано почти два миллиона экземпляров книги, и она была переведена на 23 языка. Последующие книги Линча включают «Победа над улицей» и «Учись зарабатывать: руководство для начинающих по основам инвестирования и бизнеса».

( Читать дальше )

За счёт чего получается зарабатывать на опционах?

- 21 июня 2023, 09:50

- |

Во-вторых это инструмент. Индекс S&P500.

Т.к это не отдельный сектор экономики и даже не одна компания, а лучшие из лучших собранные с разных секторов в 500 лучших компаний.

В-третьих, управление портфелем. Растут они медленнее, чем падают.

В связи с этим выработана концепция управления счётом отдельно для роста, и отдельно для коррекции инструмента. Что позволяет более эффективно работать с рисками.

Доходность казначейских облигаций растет, так как глобальный спад облигаций продолжается до Пауэлла

- 20 июня 2023, 15:57

- |

Казначейские облигации упали в Азии, когда они вновь открылись после длинных выходных в США, продолжая глобальный спад, начавшийся в Великобритании, где инвесторы стали опасаться, что упорная инфляция приведет к более агрессивному ужесточению денежно-кредитной политики.

Доходность 10-летних облигаций США выросла на три базисных пункта после того, как доходность британских облигаций с аналогичным сроком погашения подскочила на восемь базисных пунктов до самого высокого уровня с сентября. Трейдеры делают ставку на то, что средняя ставка центрального банка на развитых рынках вырастет до 3,82% через год, что является самым высоким прогнозом с начала марта. Это означает, что они фактически оценили ставки на то, что стресс на финансовых рынках, разразившийся после краха Silicon Valley Bank, заставит политиков прекратить ужесточение.

Свинки возглавили снижение государственного долга в понедельник перед выходом данных по инфляции в Великобритании в среду и решением Банка Англии по политике на следующий день. Председатель Федеральной резервной системы Джером Пауэлл должен дать показания Конгрессу в среду, и его комментарии могут оказать дополнительное влияние на мировые облигации после того, как последние решения центральных банков Австралии, Канады и США оказались более ястребиными, чем ожидалось.

( Читать дальше )

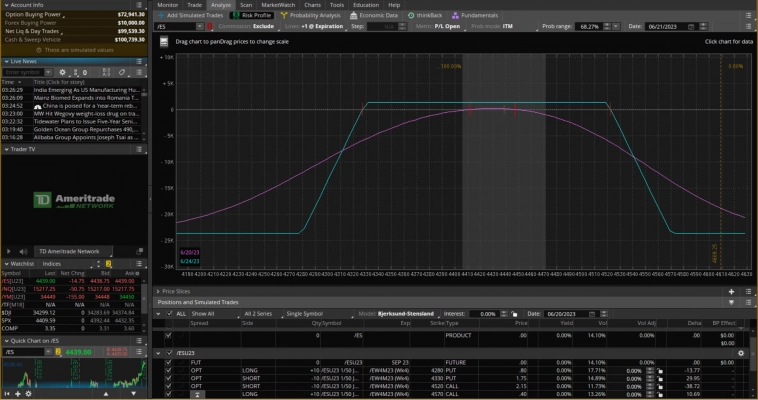

Открыл новую позицию

- 20 июня 2023, 10:37

- |

Собираем «Железный кондор».

Страйки:

Коллы

4570 (куплен 1 контракт) премия 0.40

4520 (продан 1 контракт) премия 2.15

Путы

4280 (куплен 1 контракт) премия 0.80

4335 (продан 1 контракт) премия 1.75

Срок жизни конструкции до 23 июня 2023 года.

Тикер EW4M23

Добрый день.

Профиль позиции

Прибыль (+ 135) Убыток (- 2 365)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

Глобальные акции падают из-за беспокойства. Ралли выглядит исчерпанным: итоги рынков

- 19 июня 2023, 20:35

- |

Акции упали в понедельник, так как опасения по поводу мировой экономики и курса ставок подорвали силу стремительного ралли во втором квартале.

Падение основного европейского фондового индикатора на 1% затронуло почти все отрасли. Среди крупнейших индивидуальных игроков акции Sartorius AG упали на 15% после публикации предупреждения о превышении ожидаемой прибыли. В Азии разочарованные надежды на дальнейшее стимулирование подтолкнули китайские технологические компании к падению.

Поскольку траектория ставок становится все более неопределенной, трейдеры колеблются между соблазном ралли и опасениями, что оно исчерпано, а рынок стал перекуплен.

Ралли Уолл-стрит теперь компенсировало более чем годичные потери, вызванные ФРС, поскольку акции, волатильность и доллар избавились от последствий 10 повышений ставок. Индекс S&P 500 только что завершил пятую неделю роста подряд и сейчас выше, чем в день, когда Федеральная резервная система начала свою кампанию.

«Оптимизм или, может быть, просто зажатые пессимисты, пожалуй, самая сильная тема на мировых рынках прямо сейчас», — написал в заметке Джайлз Гейл, стратег NatWest Markets. «Инфляция выглядит на удивление хорошей, несмотря на слабые протесты ФРС».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал