SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

OptionVue 7

- 06 марта 2012, 16:43

- |

Дошли руки, поставил эту «замечательную» программу.

Удивляет она меня...

Юзабилити ноль, интерфейс военный в стиле windows 3.11.

Люди платят за подписку тысячи долларов.

На эти деньги можно было сделать человеческий интерфейс ?

Этим софтом тем не менее успешно пользуются многие опционные трейдеры.

Удивляет она меня...

Юзабилити ноль, интерфейс военный в стиле windows 3.11.

Люди платят за подписку тысячи долларов.

На эти деньги можно было сделать человеческий интерфейс ?

Этим софтом тем не менее успешно пользуются многие опционные трейдеры.

- комментировать

- 28

- Комментарии ( 11 )

План по опц. комбинации RIG до конца недели (5-9 марта 2012)

- 06 марта 2012, 11:01

- |

на прошлой неделе не было хода, ничего не делали...

План до конца недели:

вверх: в точке 58 закрываем колл и оставляем все бесплатные путы

вниз: на цене 49 пут 50 будет давать больше 3000 — можно продать — покроем закупку и остальные позиции оставить бесплатные + через две недели пут 50 умрет (смотреть по ситуации)

дальше вниз: на цене 45 выход из комбинации в прибыли 7 долларов на контракт= 15000 долларов, закупка будет 23,95, либо тянем дальше (по индексам)

Итого на данный момент в нашей комбинации:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

Итого на данный момент закупка: $16,19 на контракт (с учетом закрытых), основной контракт- 21

кэша на счету: $22444,5

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

План до конца недели:

вверх: в точке 58 закрываем колл и оставляем все бесплатные путы

вниз: на цене 49 пут 50 будет давать больше 3000 — можно продать — покроем закупку и остальные позиции оставить бесплатные + через две недели пут 50 умрет (смотреть по ситуации)

дальше вниз: на цене 45 выход из комбинации в прибыли 7 долларов на контракт= 15000 долларов, закупка будет 23,95, либо тянем дальше (по индексам)

Итого на данный момент в нашей комбинации:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

Итого на данный момент закупка: $16,19 на контракт (с учетом закрытых), основной контракт- 21

кэша на счету: $22444,5

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

Ура, отпуск!

- 05 марта 2012, 20:40

- |

Ухожу в отпуск, сегодня первый день!

Хочется отдохнуть от рынка и вообще сейчас он какой-то неинтересный чтоли стал.

Буду раз в день заглядывать как себя ведет позиция апрель пока не открываю.

Если будем штурмовать 180 000 буду оттуда формировать спрэд 170 на 160-155, сначала 1:1, затем доводить до 1:2,5

по текущим позам если кому интересно

smart-lab.ru/blog/40507.php

позу закрыл в профите, спасибо выносу вверх,

http://smart-lab.ru/blog/41875.php вниз от 172 000 по прежнему стою, еще есть поза 170 на 160 в соотношении 1:2 (маленькая) на марте, ею вяло управляю, то сокращая то увеличивая

Всем успешной торговли и поменьше нервов на такой невнятной пиле!

Увидимся через 2 недели!

Хочется отдохнуть от рынка и вообще сейчас он какой-то неинтересный чтоли стал.

Буду раз в день заглядывать как себя ведет позиция апрель пока не открываю.

Если будем штурмовать 180 000 буду оттуда формировать спрэд 170 на 160-155, сначала 1:1, затем доводить до 1:2,5

по текущим позам если кому интересно

smart-lab.ru/blog/40507.php

позу закрыл в профите, спасибо выносу вверх,

http://smart-lab.ru/blog/41875.php вниз от 172 000 по прежнему стою, еще есть поза 170 на 160 в соотношении 1:2 (маленькая) на марте, ею вяло управляю, то сокращая то увеличивая

Всем успешной торговли и поменьше нервов на такой невнятной пиле!

Увидимся через 2 недели!

Подскажите по опционам

- 05 марта 2012, 14:46

- |

Подскажите, опытные опционщики. У меня следующая ситуация. Куплены одинаковое количество мартовских 165 колов и 180 путов. С момента 14час

клиринга фуч вырос на 300п. По165колам- дельта 0,82, тетта -148, IV 38, по 185путам- дельта -0,78, тетта -158,IV 28. То есть при росте колы растут сильнее, чем путы падают, однако вариационка: по колам прибыль в полтора раза меньше, чем убыток по путам. Как так?

клиринга фуч вырос на 300п. По165колам- дельта 0,82, тетта -148, IV 38, по 185путам- дельта -0,78, тетта -158,IV 28. То есть при росте колы растут сильнее, чем путы падают, однако вариационка: по колам прибыль в полтора раза меньше, чем убыток по путам. Как так?

По-моему, я понял посыл Каленковича...

- 05 марта 2012, 13:52

- |

Люди, не учитесь торговать опционами. У вас все равно не выйдет.

Открывайте график премии и колбасьте им как фьючом, так много прикольнее.

Зачем вам улыбка, волатильности, греки, профиль, все равно все вы смотрите почему-то профиль на экспирацию, хоть он почти не значим для торговли, все равно вы перебираете плечи, стараясь торгануть направленно, все равно вы продаете голые опционы как раз перед сильным движением, все равно вы не просчитываете что вы будете делать если..., все равно вы усредняетесь итп...

ЕСЛИ ВЫ УПРЯМЫ, то 3 правила вам в помощь

Вывод один, если торгуете опционами, перед тем как лезть в дебри просто усвойте несколько простых правил:

1) риск комбинации, любой стратегии классической ниже чем у купленного проданного контракта, вывод, торгуйте комбинации, лучше спрэды

2) не заморачивайтесь на тему волатильности и теты, и тем более гаммы, вам при торговле нужна дельта, для начала

3) не меняйте позицию часто и сильно, даже если прогноз не сбывается, не суетитесь

Открывайте график премии и колбасьте им как фьючом, так много прикольнее.

Зачем вам улыбка, волатильности, греки, профиль, все равно все вы смотрите почему-то профиль на экспирацию, хоть он почти не значим для торговли, все равно вы перебираете плечи, стараясь торгануть направленно, все равно вы продаете голые опционы как раз перед сильным движением, все равно вы не просчитываете что вы будете делать если..., все равно вы усредняетесь итп...

ЕСЛИ ВЫ УПРЯМЫ, то 3 правила вам в помощь

Вывод один, если торгуете опционами, перед тем как лезть в дебри просто усвойте несколько простых правил:

1) риск комбинации, любой стратегии классической ниже чем у купленного проданного контракта, вывод, торгуйте комбинации, лучше спрэды

2) не заморачивайтесь на тему волатильности и теты, и тем более гаммы, вам при торговле нужна дельта, для начала

3) не меняйте позицию часто и сильно, даже если прогноз не сбывается, не суетитесь

Опционы, гамма и dia bolo

- 05 марта 2012, 11:16

- |

буквально недавно увидел по тв жонглирование диа боло, и заметил забавное соответствие -

моно боло — покупка голых опционов )

диа боло — покупка гамма положительных конструкций )

мастера диа боло и мастера опционных позиций )

вот видео про диа боло (после описания, самое интересное с 3й минуты):

моно боло — покупка голых опционов )

диа боло — покупка гамма положительных конструкций )

мастера диа боло и мастера опционных позиций )

вот видео про диа боло (после описания, самое интересное с 3й минуты):

Моя опционная поза

- 02 марта 2012, 23:21

- |

Прошу прокоментировать мою опционную позу направленную вниз

Http://www.option.ru/analysis/option?shportf=a50f351cbc65ae66aba9725eb975241b#position

Http://www.option.ru/analysis/option?shportf=a50f351cbc65ae66aba9725eb975241b#position

Из годовой волатильности получаем дневную

- 02 марта 2012, 16:22

- |

Nick Pritzakis

www.QuestOptions.com

Когда вы торгуете один и тот же инструмент снова и снова, то вы начинаете чувствовать, каков может быть диапазон движения данного инструмента за день. Но оценить сразу же дневную волатильность не получиться, так как сейчас, по неизвестным причинам, волатильность отображается в годовом исчислении. Поэтому это полезно уметь для трейдеров конвертировать годовую волатильность в дневную, чтобы получить лучшее представление о ценовом колебании. Так что это статья о том, как вам преобразовать годовую волатильность в дневную волатильность.

Предположим, что у нас есть 252 торговых дня в году. И кто-то говорит вам, что годовая волатильность SPX составляет 15%. Ниже представлена формула для преобразования годовой волатильности в дневную:

( Читать дальше )

www.QuestOptions.com

Когда вы торгуете один и тот же инструмент снова и снова, то вы начинаете чувствовать, каков может быть диапазон движения данного инструмента за день. Но оценить сразу же дневную волатильность не получиться, так как сейчас, по неизвестным причинам, волатильность отображается в годовом исчислении. Поэтому это полезно уметь для трейдеров конвертировать годовую волатильность в дневную, чтобы получить лучшее представление о ценовом колебании. Так что это статья о том, как вам преобразовать годовую волатильность в дневную волатильность.

Предположим, что у нас есть 252 торговых дня в году. И кто-то говорит вам, что годовая волатильность SPX составляет 15%. Ниже представлена формула для преобразования годовой волатильности в дневную:

( Читать дальше )

Валютные опционы как хедж после выборов? Что думаете

- 02 марта 2012, 12:36

- |

По мере приближения президентских выборов в России многих волнует вопрос о том, что будет с курсом рубля после 4 марта, какие другие факторы помимо мировых цен на нефть будут оказывать на него влияние этой весной. Обвалится ли российская валюта в марте 2012г. или будет укрепляться на фоне роста цен на нефть и положительных новостей из Еврозоны и Америки, задаются вопросом эксперты ММВБ-РТС.

На сегодняшний день на рынке есть два возможных сценария с ориентирами 28-29 руб./долл. и целью 33 руб./долл. С начала года рубль укрепился к доллару почти на 7%. Таким образом, при сохранении текущей ситуации на мировых площадках вполне достижимым уровнем для рубля против доллара могут быть отметки 28-29 руб. Отток капитала в иностранные валюты при худшем сценарии может привести к падению рубля, аналогичному тому, которое мы видели в августе-сентябре прошлого года, когда доллар достигал отметки 33 руб. Дальше

Кто какие контракты пробовал?

На сегодняшний день на рынке есть два возможных сценария с ориентирами 28-29 руб./долл. и целью 33 руб./долл. С начала года рубль укрепился к доллару почти на 7%. Таким образом, при сохранении текущей ситуации на мировых площадках вполне достижимым уровнем для рубля против доллара могут быть отметки 28-29 руб. Отток капитала в иностранные валюты при худшем сценарии может привести к падению рубля, аналогичному тому, которое мы видели в августе-сентябре прошлого года, когда доллар достигал отметки 33 руб. Дальше

Кто какие контракты пробовал?

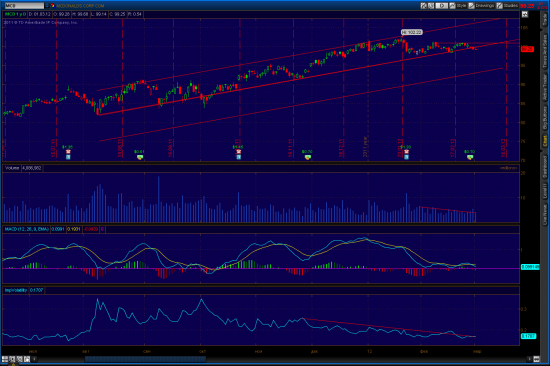

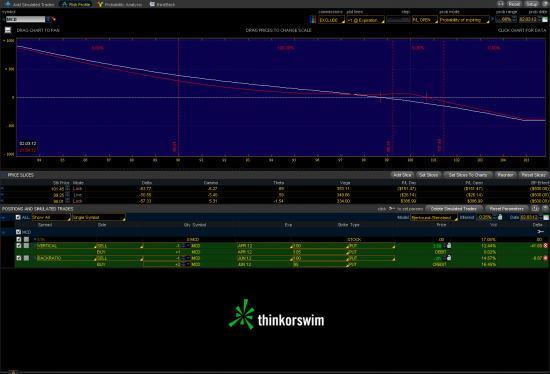

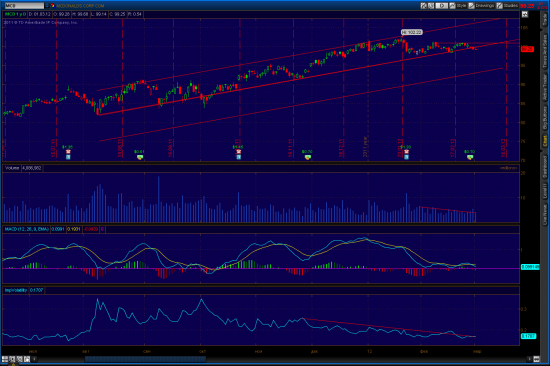

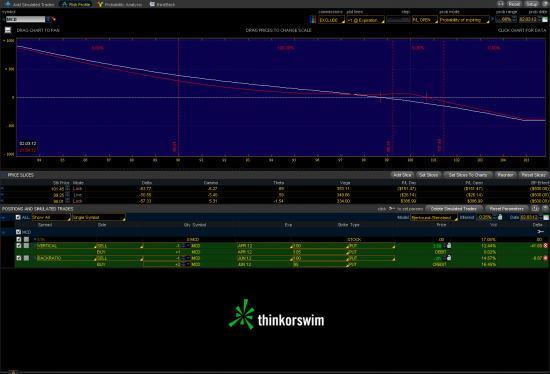

крахЪ McDonalds Combo (вертикальный спред + backratio)

- 02 марта 2012, 12:18

- |

Многократное тестирование $99.25

Вероятно MCD упадет вниз на ширину канала, до $95.

Планирую сделать вертикальный спред + backratio.

В итоге тетта позиции положительная. При росте волатильности прибыль тоже растет.

Подробнее.

Сорри, нет времени оформить нормально.

Вероятно MCD упадет вниз на ширину канала, до $95.

Планирую сделать вертикальный спред + backratio.

В итоге тетта позиции положительная. При росте волатильности прибыль тоже растет.

Подробнее.

Сорри, нет времени оформить нормально.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал