ОГК-2

===Операции с акциями OGKB

- 09 июля 2020, 13:35

- |

Эмитент: ОГК-2

Тикер акций: OGKB

Кто продает? ООО «ГЭХ Индустриальные активы»

Кто покупает? ПАО "ОГК-2"

Количество акций до сделки: 37,943%

. Количество и доля голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, которым имел право распоряжаться эмитент до наступления соответствующего основания: эмитент имел право распоряжаться 37,943% голосов в высшем органе управления ООО «ГЭХ Индустриальные активы», приходящихся на долю, составляющую 37,943% уставного капитала ООО «ГЭХ Индустриальные активы».

Дата события: 08.07.2020

Дата публикации: 09.07.2020 09:59:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=7234

- комментировать

- Комментарии ( 0 )

Центральный телеграф - новый дивидендный фаворит - Финам

- 08 июля 2020, 19:49

- |

На днях было принято решение о выплате рекордных дивидендов «Центрального телеграфа»: по «обычке» и по «префам» будет выплачено по 11,83 рублей за бумагу. Это привело к резкому росту бумаг, дивидендная доходность по ним составляет порядка 40%. Закрытие реестра назначено на 10 августа, еще можно заработать.

Но надо предупредить, что это экстремальная выплата, так как «Телеграфу» удалось продать здание в центре Москвы. В будущем году дивидендов не будет. Надо быть осторожным, оставаться в бумагах не стоит, тем более, что ликвидность у акций невысокая.Калачев Алексей

ГК «Финам»

Не так давно было принято решение «Ростелекома» о выплате дивидендов, доходность составит порядка 6%.

Сегодня последний день в дивидендах торгуется «ЛУКОЙЛ», по ним можно получить доходность на уровне 6,5%. Завтра ожидается дивидендный гэп. Последний день в дивидендах торгуются и бумаги ОГК-2 с доходностью 7%. «Детский мир» — около 3%.

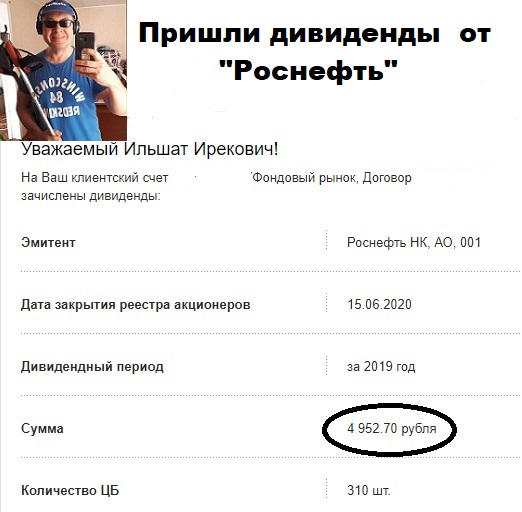

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июль 2020 г.). Пришли дивиденды от Роснефти. "Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг."

- 03 июля 2020, 04:56

- |

🇷🇺 «БДСИ-2020».

Большой Дивидендный Сезон Июль 2020 г.

Пришли дивиденды «Роснефть».

«Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг.

При этом 976 млрд рублей было получено от 20 акционерных обществ

(с, аудитор Счетной палаты Андрей Туркин)».

( Читать дальше )

Дивидендная доходность ОГК-2 привлекательна в условиях снижения процентных ставок - Промсвязьбанк

- 30 июня 2020, 12:27

- |

Акционеры ОГК-2 одобрили выплату дивидендов по результатам 2019 года в размере 5,44 копейки на акцию, сообщила компания. «Выплатить дивиденды по обыкновенным акциям общества по результатам 2019 года в размере 0,0544445744 рубля на одну обыкновенную акцию», — говорится в сообщении. Всего на выплату дивидендов решено направить 6,013 миллиарда рублей. Реестр на получение дивидендов закрывается 10 июля.

Дивиденды, утвержденные акционерами, соответствуют выплате 50% прибыли за 2019 год по МСФО. Дивидендная доходность составляет 7,1%, что привлекательно в условиях снижения процентных ставок в экономике.Промсвязьбанк

Куда потащили ОГК-2?

- 23 июня 2020, 11:07

- |

ОГК-2 обновляет максимум за 7 лет

- 22 июня 2020, 22:49

- |

ОГК-2 обновляет максимум и вышла на уровень марта 2012, интересно почему и будет ли выше поход?

Купили чего-то полезного или ДПМ так влияет будущими платежами?

Дочерние компании ГЭХа будут придерживаться 50% от прибыли МСФО по дивидендам за 2020 г

- 04 июня 2020, 12:19

- |

«Дивидендная политика принята, утверждена. По ней наши компании ТГК-1, „Мосэнерго“, ОГК-2 должны платить 50% по МСФО. Эта методика была утверждена в прошлом году и мы ее выполняем»

«На сегодняшний день в наших планах 50% от МСФО, есть решение ПАО „Газпром“, мы его выполняем. Собственно говоря, там, будут какие-то корректировочные решения, значит будем корректировать в сторону увеличения. Пока на сегодняшний день у нас 50% МСФО

За рассрочкой обращаться не будут

»Нет, в те сроки, в которые мы обязаны заплатить, мы в них и заплатим"

«Мы обеспечены ликвидностью, находимся в устойчивой финансово-экономической ситуации, готовы заплатить денежные средства в любой момент»

источник

Дивидендный дайджест

- 01 июня 2020, 18:05

- |

Всем привет, Друзья. По традиции, начнем неделю с новостей о дивидендах российских компаний. Прошлые дивидендные новости я актуально публиковал у себя в Telegram. Рекомендую подписаться!

Селигдар, проведя результативный год, рекомендовал выплатить рекордные дивиденды в размере 3 млрд рублей. С учетом ранее выплаченных дивидендов за 9 месяцев, доплата составит 1,42 рубля на обыкновенную акцию, что эквивалентно 5,8% доходности. Общая доходность за 2019 год превысит 11%. По префам оставшуюся часть прибыли решили не распределять.

Последний день для покупки — 24 июня 2020 года.

Детский мир неожиданно обрадовал своих акционеров. Совет директоров компании рекомендовал распределить часть чистой прибыли Общества по результатам 2019 финансового года: Выплатить дивиденды в размере 3,00 руб. на одну акцию. По текущим значениям доходность составит — 3,1%.

Последний день для покупки — 9 июля 2020 года.

( Читать дальше )

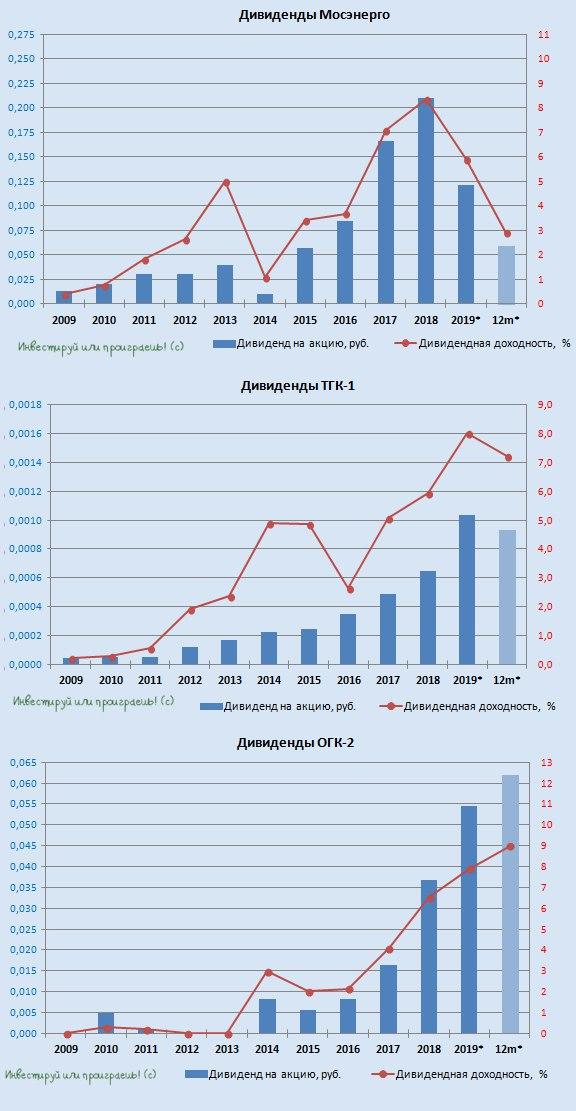

Дивиденды у дочек ГЭХа: смотрим вперёд

- 30 мая 2020, 11:25

- |

💰 Кстати, раз уж мы убедились, что Газпром и ГЭХ при начислении дивидендов действительно будут придерживаться нормы выплат 50% от ЧП по МСФО, почему бы нам не прикинуть размер дивидендов трёх публичных дочек ГЭХа, исходя из финансовых результатов компаний за последние 12 месяцев (т.е. ltm)?

Ведь надо уже смотреть вперёд, а не любоваться выплатами за минувший год, к тому же отчётности по МСФО за 1 кв. 2020 года компании уже благополучно представили, а значит пища для размышлений и расчётов имеется.

Сказано — сделано!

Как и следовало ожидать, уже по итогам первых трёх месяцев у Мосэнерго и ТГК-1 наблюдается давление на дивиденды, в то время как ltm-дивиденды у ОГК-2 как в абсолютном выражении, так и по доходности покоряют новые исторические максимумы. Уверен, эта тенденция сохранится и дальше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал