ОБлигации

Модельный портфель рублевых облигаций - Синара

- 12 октября 2022, 18:48

- |

Котировки обновили минимумы. В конце сентября на фоне обсуждения источников финансирования бюджета, возможного увеличения заимствований путем выпуска ОФЗ, эскалации геополитических рисков на рынке прошли довольно заметные распродажи, в результате которых доходности госбумаг выросли на 80–120 б. п. Корпоративные выпуски скорректировались в меньшей степени в силу не такой высокой ликвидности этого сегмента рынка.

Первичный рынок замер. Если в начале сентября на первичном рынке наблюдалась довольно высокая активность, то к концу месяца она практически испарилась. Последние три недели мы наблюдали единичные размещения, большинство из которых сложно было назвать привлекательными. Русгидро и Норильский никель вышли с рублевыми заимствованиями, предоставив минимальные премии к ОФЗ (также отметим, что Роснефть разместила юаневые облигации с купоном 3,05% годовых).

( Читать дальше )

- комментировать

- 337 | ★1

- Комментарии ( 0 )

До конца октября высокая волатильность на валютном рынке сохранится - Синара

- 12 октября 2022, 17:39

- |

Рубль просел за неделю примерно на 5% по отношению к доллару, и курс USD/RUB приблизился к ~64, двигаясь согласно прогнозу, который мы опубликовали в августе. На рынок, по нашему мнению, в первую очередь воздействуют (1) выплата купонов и погашение еврооблигаций в валютах, отличных от валюты размещения (в том числе в рублях), и (2) уменьшение валютной ликвидности на фоне оттока капитала. Текущий дисбаланс — временное явление: на наш взгляд, ситуация с долларовой ликвидностью восстановится на фоне приближения срока уплаты налогов и сильного торгового баланса, а активность экспортеров возрастет. Это приведет к укреплению рубля к доллару с текущих уровней. Однако до конца октября высокая волатильность на валютном рынке сохранится.

( Читать дальше )

Скрипт заявки на участие в размещении второго выпуска облигаций МФК "Лайм-Займ" (только для квал.инвесторов, ruB, 500 млн руб., 3 года с амортизацией, купон 20%).

- 12 октября 2022, 14:42

- |

Завтра (13 октября) в 10-00 — начало размещения второго выпуска облигаций МФК Лайм-Займ. Полная информация о компании и предстоящем выпуске в презентации.

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

- эмитент: ООО МФК «Лайм-Займ»

- кредитный рейтинг эмитента: ruB (Эксперт РА), прогноз «позитивный»

размещения:

- Объем выпуска — 500 млн рублей

- Срок обращения — 1080 дней (3 года)

- Периодичность купона — месяц

- Ставка купона — 20% на весь срок обращения

- Амортизация каждые 6 месяцев (6, 12, 18, 24 и 30 купонные периоды) по 10% от номинала

- Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Лайм-Займ 02 / ЛаймЗайм02

— ISIN: RU000A105AJ4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Бессилие Банка Англии

- 12 октября 2022, 14:08

- |

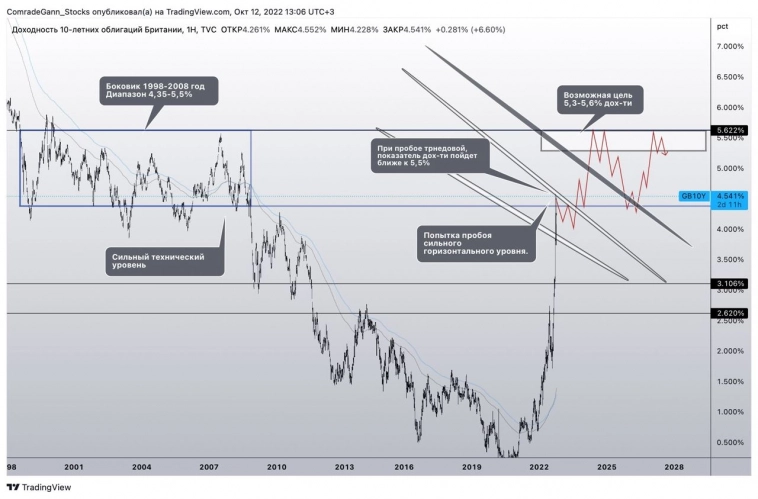

#BONDS #GB10Y

Банк Англии не может остановить распродажи

Банк Англии не может остановить распродажи и, соответственно, рост доходностей своих облигаций. Доходность 10-летних гособлигаций снова пошла в рост и нацелена на пробой локального максимума.

На текущий момент выкуп собственных облигаций (QE) дал только временный эффект. Не помогает даже удвоение объёмов QE (как заявлено — «временное»), которое ЦБ Англии объявил на днях. Думаю, что выкуп будет продолжен на повышенных объемах, пока ситуация хоть как-то не стабилизируется. Такое ощущение, что попытки ЦБ Англии остановить распродажи только больше пугают инвесторов и усиливают их.

Если посмотреть на техническую картину, то можно сразу выделить боковик в период с 1998 по 2008, который держал значение доходности в диапазоне ~4,35-5,5%. Если будет пробой нижней границы боковика и выделенной трендовой, то вполне сможем увидеть дох-ть 10-летних гособлигаций Британии ближе 5,3%.

*Данный пост не является инвестиционной и торговой рекомендацией.

Пенсионный портфель на 20 лет

- 12 октября 2022, 13:51

- |

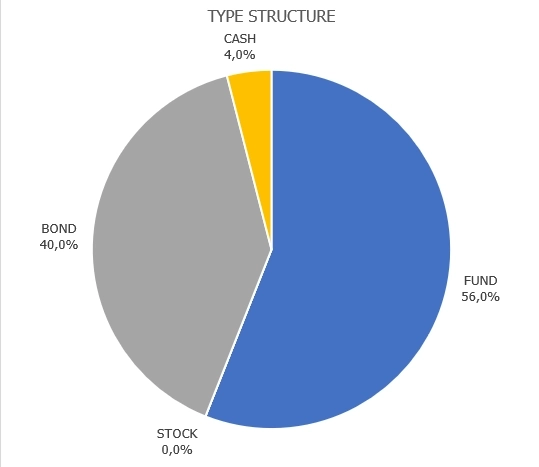

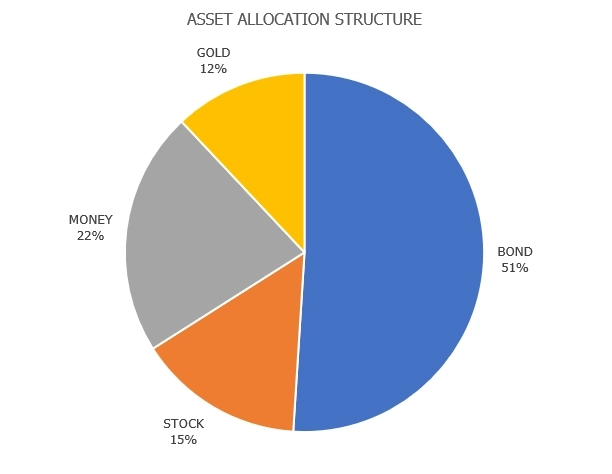

Начал собирать пенсионный портфель у гос. брокера на срок в 20 лет. Деньги планирую закидываю небольшие, но ежемесячно.

Два рублевых актива:

1. ОФЗ. Сейчас на низких ставках, покупаю ОФЗ линкеры, самые длинные на 9,5 лет.

Если ставка будет резко подниматься до 15% и выше, то куплю ОФЗ с постоянным купоном максимально длинные.

Буду стараться держать не менее половины портфеля в ОФЗ.

2. Фонд на IMOEX. Примерно на 50% портфеля.

3. Возможно добавлю разово к портфелю на 10% акций голубых фишек (3-5) в случае сильнейшего падения рынка. Например если Сбер упадет на 50 руб.

Если в будущем IMOEX слишком сильно вырастет и обгонит среднюю линию тренда роста, то буду покупать больше ОФЗ и меньше фондов на акции.

Что скажете?

OR GROUP в суде: хроника заседаний

- 12 октября 2022, 13:45

- |

В ответ на решение московского арбитража полностью удовлетворить иск представителя владельца облигаций «Регион Финанс» к ОР о взыскании 344 млн рублей задолженности компания подала апелляцию и убедила суд перенести заседания по другим дефолтным выпускам из-за проходящего преОСВО.

4 октября ООО «ОР» (прежнее название — «Обувь России», входит в OR GROUP) подало апелляционную жалобу на решение Арбитражного суда города Москвы полностью удовлетворить иск представителя владельцев облигаций ООО «Регион Финанс» к эмитенту о взыскании 343,85 млн рублей задолженности по выпуску серии 002Р-01.

По мнению юристов OR GROUP, суд первой инстанции при вынесении решения нарушил нормы процессуального права. В частности, отказал в привлечении в качестве третьих лиц владельцев облигаций, о чем просил ответчик. Таким образом, до суда не была доведена их позиция. «Лишение конституционного права на защиту — безусловная отмена судебного акта», — заявили Boomin в OR GROUP.

( Читать дальше )

Во что стоит инвестировать до конца года? - Кубышка.Финансы

- 12 октября 2022, 13:34

- |

И в условиях такой волатильности рынка и геополитической напряженности многие задаются вопросом, а на какие бумаги стоит обратить внимание, чтобы уменьшить риск потерь.

( Читать дальше )

Сокращаем дистанцию между покупателем облигаций и организатором выпуска. Знакомьтесь - @ivolgacapital_bot

- 12 октября 2022, 13:09

- |

На четверг 13 октября намечен старт размещения второго выпуска облигаций МФК Лайм-Займ (только для квал.инвесторов, ruB, 500 млн руб., 3 года с амортизацией, купон 20%).

Хотели бы в этой связи немного рассказать про наш корпоративный телеграм-бот @ivolgacapital_bot, который мы используем для подтверждения заявок.

Задача бота @ivolgacapital_bot – сократить дистанцию между покупателем облигаций и организатором выпуска. И сделать наше общение, а также ответственность организатора более персонифицированными. Диалог с Вами через бот будут, конечном итоге, вести сотрудники клиентского сервиса ИК Иволга Капитал.

Каков порядок действий:

• Для покупки облигаций на первичном рынке Вы выставляете заявку в режиме Z0 через Вашего брокера. Это неизменно.

• Однако после этого мы просим также сделать подтверждение выставленной заявки, через сообщение в телеграм-бот @ivolgacapital_bot.

( Читать дальше )

МФК "Лайм-Займ". Разбор эмитента в прямом эфире сегодня, 12 октября, 18:00

- 12 октября 2022, 11:43

- |

Сегодня в 18:00 встречаемся на ютуб, Дмитрий Александров в прямом эфире разберет отчетность и операционные показатели МФК «Лайм-Займ».

Поговорим про:

- планируемые параметры нового выпуска;

- вероятность падения цены бумаг на вторичных торгах;

- финансовые показатели Эмитента относительно рынка МФО;

- влияние экономической ситуации на бизнес Компании.

Оставляйте вопросы в комментариях, мы обязательно их обсудим в эфире. До встречи по ссылке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал