ОБлигации

Какого брокера выбрать для коллекционирования российских корпоративных облигаций? Нужен надежный брокер с минимально возможными комиссиями. Купонный доход планирую выводить на свой банковский счет.

- 06 октября 2016, 20:30

- |

- ответить

- ★1

- Ответы ( 6 )

Разумный инвестор - книга на все времена

- 06 октября 2016, 20:04

- |

ВСЕМ, ВСЕМ советую эту книгу, с этой книги я начал торговать акциями, поменял взгляд на торговлю и вообще на инвестирование в целом))) Масса интересных способов и подходов к оценки акций!!!

Мнение эксперта

«Если вы будете вести дела, придерживаясь принципов, предложенных Грэмом, и следовать полезным советам, которые он дает в главах 8 и 20 (что не так просто, как может показаться), результаты не заставят себя ждать. Следуйте советам Грэма, и вы выиграете от причуд фондового рынка, а не превратитесь в одну из них».

Уоррен Баффетт, председатель совета директоров и исполнительный директор американской холдинговой компании Berkshire Hathaway

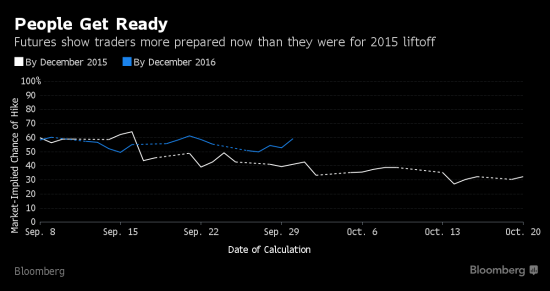

Торговцы облигациями больше уверены в декабрьском подъеме процентной ставки, чем год назад

- 03 октября 2016, 17:53

- |

Рынок облигаций определенно готов к декабрьскому повышению ставок. Фьючерсы подразумевают вероятность в 59% повышения ставки. Это означает, что трейдеры в настоящий момент больше подготовлены к подъему процентной ставки, чем это было год назад, когда вероятность повышения составляла 41%. Стратеги утверждают, что по аналогии с 2015 годом, трейдеры готовы к повышению ставки настолько, насколько это возможно.

«Рынок определенно подготовился. Рынок больше готов к повышению ставок, чем это было год назад. И было довольно много времени, чтобы подготовиться»

Kathy Jones, Charles Schwab & Co.

Как было в 2015 году

В 2015 году вышел более сильный, чем ожидалось, отчет о трудоустройстве. Спустя несколько дней власти заявили, что рассматривают возможность ужесточения денежной политики на декабрьском заседании. Ястребиная риторика президента ФРС подлила масла в огонь. В этом году трейдеры готовятся к подобному развитию событий, которые могут либо ужесточить денежную политику либо понизить вероятность повышения ставок.

( Читать дальше )

График аукционов по размещению облигаций федеральных займов на IV квартал 2016 года

- 03 октября 2016, 11:16

- |

По оценкам объем может увеличится до 240 млрд. руб.

График аукционов по размещению облигаций федеральных займов на IV квартал 2016 года

Новый вид Облигаций или сказки Кота Базилио.

- 03 октября 2016, 10:37

- |

Мы предложили рублевые облигации, суверенные государственные, которые были бы индексируемы на момент их погашения в иностранную валюту. Это снимает все валютные риски, но дает доходность 2-3%", — рассказал «Известиям» Борис Титов в кулуарах Международного инвестиционного форума в Сочи.

Может я на Буратино похож — никак не пойму, зачем мне зарывать покупать рублёвые облигации под 2-3%?

«а потом они превратятся в золотые валютные»

Можно я пропущу две лишних процедуры в функции вложения денег и сразу куплю еврооблигации — ведь чем проще механизм тем он надёжнее???

Кто нибудь мне сможет объяснить эту новую фишку с облигациями??

Очень похож на знаменитого персонажа из «Буратино»

( Читать дальше )

Ну что кто готов с трейдинга купить телик за 6 миллионов? ))))

- 02 октября 2016, 18:51

- |

www.mvideo.ru/products/televizor-samsung-ultra-hd-ue105s9wat-10006894/reviews?utm_medium=cpc&utm_content=10006894&cityId=CityR_88&utm_campaign=DynRmkt_av&utm_source=rtg_criteo_tver&utm_term=av_tv_Samsung_UltraHDUE105S9WAT&reff=yan_tov_tver_dD10_c10709_g107091303_m13гыгы 6 мультов телик )) комменты ржач )

Введение мобилизационной экономики! Работа за трудодни, баллы и облигации.

- 02 октября 2016, 18:48

- |

Греф: население, будь аккуратнее с вложениями в ОФЗ!

- 01 октября 2016, 17:00

- |

Формально ОФЗ для населения и сегодня открыты. Я свои личные деньги год назад вкладывал в валютные бонды. Есть проблема с сегодня, она связана с налогообложением.

Валютная ставка, которую я заработал на бондах федеральных, — я отдал налоги. Причём возникает два типа налогообложения, в результате чистый доход получился примерно равный депозитным, то есть игра свеч не стоила.

Я очень аккуратно отношусь вообще к тому, чтобы в долговые инструменты привлекать непрофессиональных инвесторов… Для крупных инвесторов, крупных вкладчиков — это можно, но лучше это делать через профессиональные институты, которые уполномочены этим заниматься.

Изменения портфелей за сентябрь

- 01 октября 2016, 14:05

- |

Покупал Газпром (GAZP) по 135.63 р/акцию (2 сентября 2016)

Покупал АФК Система (AFKS) по 22.09 р/акцию (2 сентября 2016)

Продал весь пакет FXUS так как решил сконцентрироваться на акциях России (16 сентября 2016)

Покупал Сургутнефтегаз ап (SNGSP) по 29.885 р/акцию (16 сентября 2016)

Покупал Газпром (GAZP) по 134.74 р/акцию (27 сентября 2016)

Покупал РусАгро гдр (AGRO) по 834 р/акцию (27 сентября 2016)

В портфель облигаций за сентябрь докупал:

ЛОКОБнкБО7 по цене 100,28% (16 сентября 2016)

Доходность портфеля акций за все время (с 18 декабря 2014 года) с учетом дивидендов составляет 67.58% или

( Читать дальше )

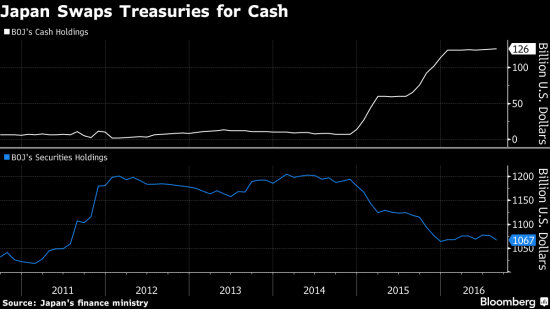

Крупнейшие игроки распродают облигации США

- 26 сентября 2016, 20:08

- |

На рынке госдолга США крупнейшие игроки были длительное время самым надежным источником спроса на госдолг США. Но в эти дни центробанки добавили забот инвесторам на самом важном рынке облигаций. Такие держатели, как Япония и Китай сокращают свои позиции в трежерисах в течение трех кварталов подряд, это самая длительная распродажа в истории, — об этом свидетельствуют данные Федерального Резерва. Распродажи усилились за последние три месяца, совпав с недавним восстановлением доходностей правительственных облигаций США.

Продолжающееся снижение может привести к весьма болезненным потерям на рынке, что само по себе неприятно. Но более важно то, каковы будут последствия для американских финансов. При наличии дефицита бюджета в США, который вполне может увеличиться еще на 10 триллионов долларов за следующее 10 лет, иностранный спрос имеет ключевое значение в сдерживании роста затрат на займы, особенно, если ФРС будет увеличивать процентные ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал