ОБлигации

Аналитический обзор компании «АФК Система»

- 21 февраля 2017, 17:34

- |

О компании: Образованная в 1993 году, сегодня АФК «Система» является крупным частным инвестором в реальный сектор экономики России. Инвестиционный портфель АФК «Система» состоит преимущественно из российских компаний в различных секторах экономики, включая телекоммуникации, энергетику, розничную торговлю, высокие технологии, лесозаготовку и лесопереработку, фармацевтику, медицинские услуги, железнодорожные перевозки, сельское хозяйство, финансы, масс-медиа и туризм и прочие. АФК «Система» – контролирующий акционер в большинстве своих бизнесов. Компетенции АФК «Система» сосредоточены в области повышения операционной эффективности приобретаемых активов за счет реструктуризации и привлечения отраслевых партнеров с целью усиления экспертизы и снижения финансовых рисков.

Акции Компании находятся в обращении на Лондонской фондовой бирже (LSE) в виде глобальных депозитарных расписок (ГДР). Расписки включены в котировальный список LSE под тикером «SSA». Одна ГДР соответствует 20 обыкновенным акциям. Акции компании также допущены к торгам на Московской бирже под тикером «AFKS».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Ребалансировка против хеджирования, или От чего защищает "защитный" инструмент - облигации.

- 20 февраля 2017, 23:29

- |

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

сидельцы в Пересвете, если пропустили инфо

- 20 февраля 2017, 14:42

- |

Уведомляем Вас о том, что в Депозитарий АО «Открытие Брокер» поступили материалы к собранию владельцев облигаций АКБ «ПЕРЕСВЕТ» (АО).

Более детально с материалами Вы можете ознакомиться на сайте эмитента или по следующим ссылкам:

cadocs.nsd.ru/e2b48b8acbc343be9c9ecbcc3f4432bd/

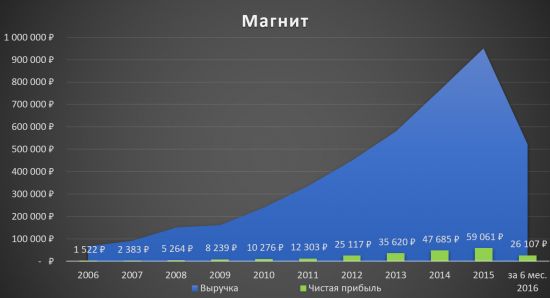

Аналитический обзор компании «Магнит»

- 20 февраля 2017, 09:06

- |

О компании: Сеть магазинов «Магнит» — одна из ведущих розничных сетей по торговле продуктами питания в России. Компания ориентирована на покупателей с различным уровнем доходов и поэтому ведет свою деятельность в четырех форматах: магазин «у дома», гипермаркет, магазин «Магнит Семейный» и магазин косметики.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за 10 лет. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка неуклонно растёт после кризиса на протяжении 10 лет. Чистая прибыль бьёт рекорды каждый год, будем ждать выхода отчёта по МФСО за 2016 год.

( Читать дальше )

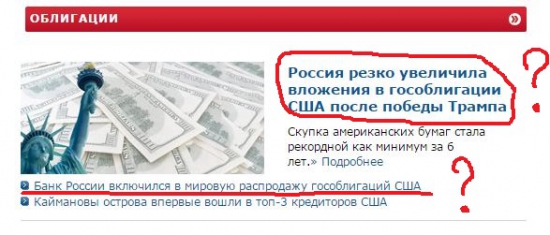

Как нам пудрят мозги СМИ

- 18 февраля 2017, 17:11

- |

Вот так путают мнения рядовых граждан в вопросах экономики.

А Вы читаете новости? )))

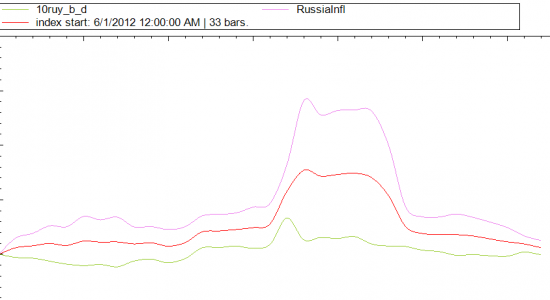

Инфляция и Ставка ЦБ России

- 17 февраля 2017, 16:04

- |

Натолкнули на исследование посты смарт-лабовцев о инфляции. Историческая стата тут. Взяты данные по инфляции по месяцам в годовом исчислении. Посмотрел историю ставок рефинансирования Центрального банка Российской Федерации. Интересная картина вырисовывается, как ранее отмечалось по рублю так и по инфляции, ЦБ реагировал на инфляцию, не будь значении инфляции таким он бы и не реагировал. Это в тему влияний тех или иных данных на цену. Цена выстапает маркером для тех или иных действий участников рынка, а не наоборот. Хорошо видно, что когда инфляция разгонялась ЦБ реагировал запоздало (вначале изучив значение данных по инфляции), а когда опускалась он продолжал повышать ставку:

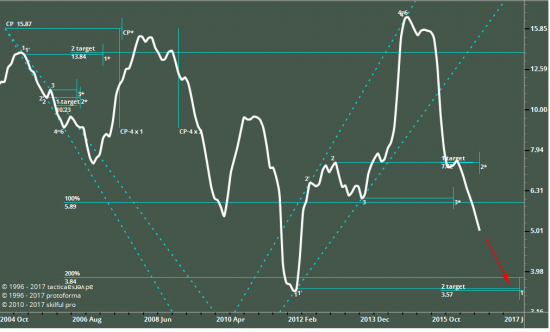

Слепил с доходностью 10-и летних бондов,:

есть и хорошая новость уровень инфляции будет снижаться, цель — 3,84 — 3,57:

Облигации ТГК-2

- 17 февраля 2017, 11:18

- |

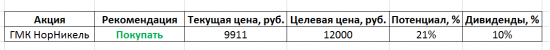

Инвестиционная идея «ГМК Норильский никель»

- 16 февраля 2017, 20:12

- |

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль за 6 месяцев 2016 года составила 88 млрд рублей. Впереди годовой отчёт, если чистая прибыль составит приблизительно столько же, что и за первые полгода, то годовая прибыль будет рекордная за 10 лет, если же хотя бы половина от того что уже заработано, то будет рекордная чистая прибыль за 8 лет.

( Читать дальше )

+4 компании в портфель

- 16 февраля 2017, 16:02

- |

В портфель в феврале совсем на чуть-чуть денег (ИИС счет) пришли 4 компании

Снова я вернулся в энергетику, для того чтобы как-то разбавить портфель, да и несмотря на рост многих компаний в прошлом году на 200-300% сектор все еще очень дешевый

1) ТГК-1 года 3 назад она была у меня в портфеле (около 20% от всего портфеля) и цена была что-то около 0,006р средняя, но результаты тогда не радовали и я вышел с небольшим плюсом, о чем теперь жалею — за прошлый год компания утроилась (((

Но потенциал еще огромный, я думаю с текущих отметок может еще вырасти в 3-4 раза, так что я снова стал покупать

Жду улучшения фин.показателей и дивов в след.годы

2) МРСК Центра — та же история что и с ТГК-1 + возможно будут дивы в этом году неплохие, но больше рассчитываю на рост капитализации в будущем, очень дешево, потихоньку буду прикупать (+ такой момент когда купил всяких тяжеловесов по 1000-2000-3000р за акцию, на счету остается 400-500р ни туда ни сюда, хочется еще купить какую-нибудь компанию, а денег не хватает — МРСК очень подходит на остатки купить :) Чем не аргумент?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал