Блог им. Geolog72

Аналитический обзор компании «АФК Система»

- 21 февраля 2017, 17:34

- |

О компании: Образованная в 1993 году, сегодня АФК «Система» является крупным частным инвестором в реальный сектор экономики России. Инвестиционный портфель АФК «Система» состоит преимущественно из российских компаний в различных секторах экономики, включая телекоммуникации, энергетику, розничную торговлю, высокие технологии, лесозаготовку и лесопереработку, фармацевтику, медицинские услуги, железнодорожные перевозки, сельское хозяйство, финансы, масс-медиа и туризм и прочие. АФК «Система» – контролирующий акционер в большинстве своих бизнесов. Компетенции АФК «Система» сосредоточены в области повышения операционной эффективности приобретаемых активов за счет реструктуризации и привлечения отраслевых партнеров с целью усиления экспертизы и снижения финансовых рисков.

Акции Компании находятся в обращении на Лондонской фондовой бирже (LSE) в виде глобальных депозитарных расписок (ГДР). Расписки включены в котировальный список LSE под тикером «SSA». Одна ГДР соответствует 20 обыкновенным акциям. Акции компании также допущены к торгам на Московской бирже под тикером «AFKS».

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка падает с 2012 года, чистая прибыль стала восстанавливаться после убытка 2014 года, но лучше дождаться выхода отчёта по МФСО за 2016 год, чтобы картина стала яснее.

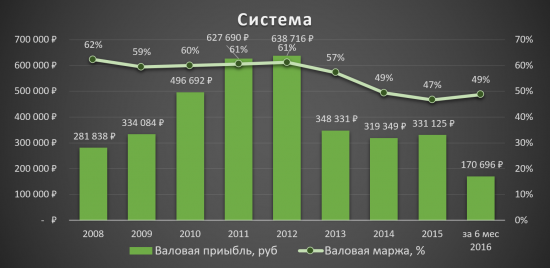

Валовая прибыль падает с 2012 года с валовой маржой.

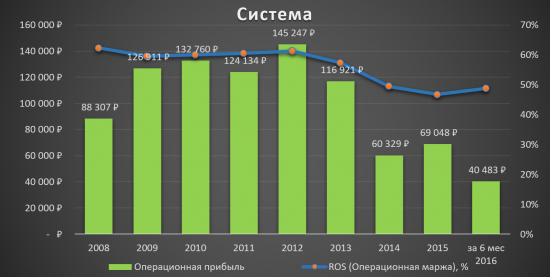

Операционная прибыль начала восстанавливаться с 2014 года, а операционная маржа начала расти только в 2016 году, понятнее будет после годового отчёта по МФСО за 2016 год, продолжит ли рост операционной прибили или нет.

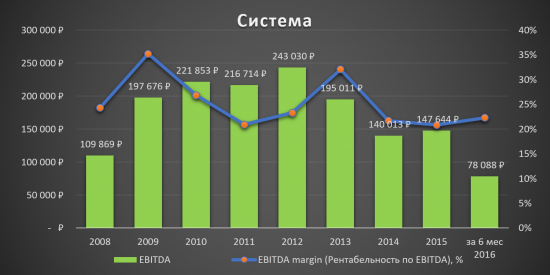

С EBITDA такая же картина, как и с операционной прибылью, только вот рентабельность по EBITDA не такая стабильная, как у операционной маржи.

Дебиторская задолженность компании увеличилась вместе с оборачиваемостью дебиторской задолженности. Исходя из этого, можно сделать вывод, что компании требуется больше дней, чем раньше для взыскания займов. Чем больше это число, тем медленнее дебиторская задолженность обращается в денежные средства, и, следовательно, понижается ликвидность оборотных средств предприятия.

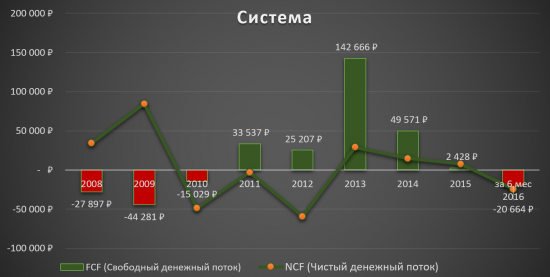

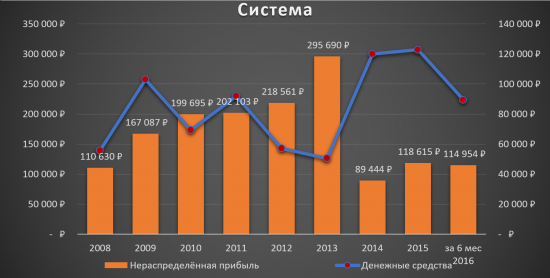

Свободный денежный поток падает с 2013 года и в итоге стал отрецательным, с ним же и падет чистый денежный поток. На мой влзгялд, это обусловленно погошений долгов, так как в первой половине 2016 года, у компании ушло на погашение основной суммы кредитов и займов 80 млрд. руб.

Также погашение долгов подтверждает снижение денежных средств.

Но из данной диаграммы видно, что Система только увеличивает свои обязательства и чистый долг, что мне совсем не понятно, куда тогда уходит остальная прибыль, если компания платит не большие дивиденды и большую часть тратит на долги, которые с каждым годом не уменьшаются.

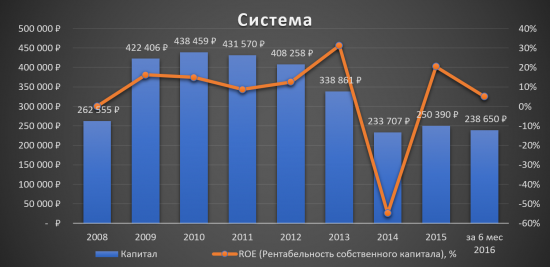

Капитал компании уменьшается с 2010 года, что свидетельствует об не эффективной работе компании.

Балансовая цена компании находится приблизительно на одном уровне с 2014 года, но цена акции растёт, если чистая прибыль компании будет больше за 2016 год, чем в 2015, то думаю цена акций может дойти до балансовой стоимости.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической точки зрения, акции Системы в восходящем тренде. Если покупать, то после отбоя уровня в районе 21 рубля.

Вывод: Если учитывать мультипликаторы компании в годовых значениях за 2015 год (так как полугодовые значения за 2016 год не будут точные), то Система не дорогая EV/EBITDA=4,07 P/E=3,27 P/BV=0,67. Но лично меня смущают не стабильные финансовые показатели и ежегодный рост долга. Более понятнее картина станет после отчёта МФСО 2016 года. Если покупать акции, то с небольшой целью, как минимум равной балансовой стоимости акций, от уровня 21 рубля.

- 21 февраля 2017, 22:21

- 22 февраля 2017, 11:44

- 24 февраля 2017, 21:49

- 11 мая 2017, 01:23

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- итоги дня

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания