ОБлигации

Коротко о главном на 22.06.2021

- 22 июня 2021, 08:29

- |

Второй и третий уровень, зеленые бонды:

- Облигации серии 01 МФК «МигКредит» включены в третий уровень котировального списка Московской биржи и Сектор ПИР. Параметры выпуска не раскрываются.

- «Атомэнергопром» зарегистрировал дебютный выпуск зеленых облигаций. Бумаги включены во второй уровень листинга Московской биржи. Объем выпуска 10 млрд рублей, техническое размещение запланировано на 25 июня.

- МФК «Займер» зарегистрировала второй выпуск облигаций. Объем выпуска 500 млн рублей, ориентир ставки 12,5-12,75%. Организатор — «Иволга Капитал».

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Сибстекло» запустит новый технологический комплекс по обработке стеклобоя

- 22 июня 2021, 08:20

- |

ООО «Сибирское стекло» (крупнейший производитель стеклотары за Уралом) к 2023 году планирует поэтапно ввести в эксплуатацию современный технологический комплекс по обработке отходов из стекла, производительностью 14 тонн вторичного сырья в час. По предварительным оценкам, инвестиции составят около 100 млн рублей.

«Существенная часть отходов стекла, поступающих на предприятие, не соответствует требованиям стекловаренного производства к качеству вторсырья, — комментирует директор по развитию ООО «Сибирское стекло» Сергей Лукьянцев, — стеклобой необходимо избавить от излишней влажности, очистить от корковых пробок, металлических частиц, органики и т.д. В рамках проекта данный процесс начнется с ручной выборки крупного мусора. К сожалению, на российских заводах, в отличие от европейских, иначе пока нельзя. В западных странах организован селективный сбор ТКО (твёрдые коммунальные отходы) у источника их образования и потому отходы стекла там привозят на переработку относительно чистыми».

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 22 июня 2021, 08:16

- |

Михаил Гуцериев стал жертвой режима. Его бизнесу могут угрожать санкции ЕС за дружбу с Александром Лукашенко

Владелец группы «Сафмар» Михаил Гуцериев оказался первым крупным российским бизнесменом, попавшим под санкции ЕС за поддержку режима президента Белоруссии Александра Лукашенко. По мнению юристов, формулировки санкций позволяют блокировать не только личные активы в Европе, но и бизнес, где господину Гуцериеву принадлежит не менее 50%. Тогда под ударом могут оказаться белорусский «Славкалий» и российская «Нефтиса». В зоне потенциального риска и другие компании группы, если в ЕС сочтут влияние бизнесмена на них достаточным для контроля.

https://www.kommersant.ru/doc/4867915

Цены на газ вернулись на десять лет назад. Топливо в Европе стоит как в лучшие для «Газпрома» годы

Котировки цен на газ в Европе на фоне жаркой погоды и ограниченного предложения достигли максимумов с 2018 года и абсолютного рекорда для летнего периода. Так, июльский фьючерс на нидерландском хабе TTF превысил €30,005 за МВт•ч: прежде такие цены в Европе устойчиво сохранялись лишь в 2012–2013 годах. Нынешний всплеск помимо жаркой погоды объясняется отказом «Газпрома» увеличивать поставки газа через Украину и снижением поставок СПГ: европейские потребители испытывают проблемы с заполнением хранилищ, уровень запасов в которых по-прежнему остается рекордно низким.

https://www.kommersant.ru/doc/4867884

ОФЗ пользуются спросом у нерезидентов

За два месяца с момента объявления санкций в отношении российского рублевого долга иностранные инвесторы вложили в него более 150 млрд руб. В последние две недели объемы держатся вблизи максимумов с начала года. На последнем аукционе банки с иностранным участием, правда, в первую очередь европейским, также купили ОФЗ на 12% от объема размещения, в дальнейшем увеличив долю.

https://www.kommersant.ru/doc/4867839

Эксперты назвали главные проблемы финансового рынка в России

Рынок акций в России последние десять лет развивался хуже, чем другие сегменты финансового рынка, оценили эксперты НАУФОР и РАНХиГС. Они предложили новые варианты привлечения денег населения, в том числе через налоговые льготы

https://www.rbc.ru/finances/22/06/2021/60d0ad2b9a79477110569e9c

( Читать дальше )

ПЮДМ: история с подставным генеральным директором завершилась благополучно

- 22 июня 2021, 08:08

- |

Напомним, что в январе был обнаружен факт противоправных действий в отношении ООО «ПЮДМ», что порядком взволновало инвест-сообщество. Генеральный директор и соучредитель компании Роман Асанов поделился подробностями этой истории.

Был принят быстрый план действий внутри компании. Начали с блокировки счетов в одном из банков. Это не повлияло на расчетные банковские операции — остановка транзакций недопустима, просто в течение какого-то времени приходилось отвозить в банк бумажные платежные поручения для проведения операций по счету.

( Читать дальше )

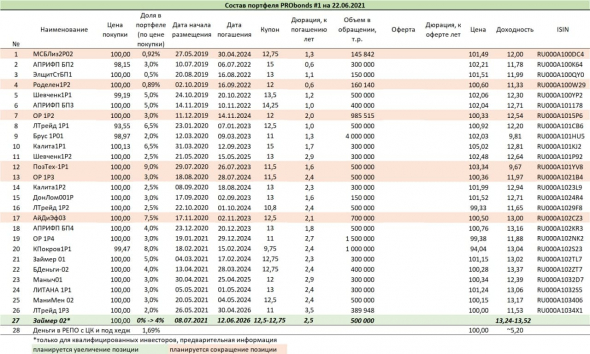

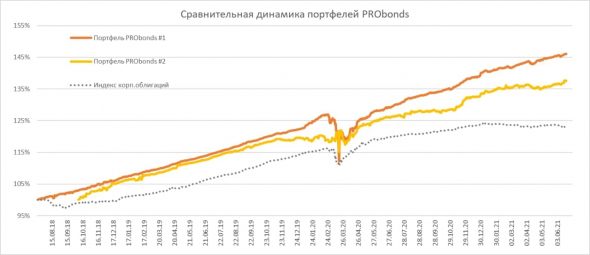

Краткий обзор портфелей PRObonds. Актуальная доходность 13,2-9,1%. Предстоящие операции

- 22 июня 2021, 06:56

- |

Доходности портфелей PRObonds за последние 365 дней – 13,2% для облигационного портфеля #1 и 9,1% для смешанного портфеля #2. Портфель #1 с начала 2021 года прибавил 4,3% и продолжает опережать индекс высокодоходных облигаций Cbonds (прирост с начала года 4,0%).

( Читать дальше )

Почему доходность по казначейским бумагам США не предсказывает инфляцию? Для роста акций и крипты ещё есть пространство

- 21 июня 2021, 16:20

- |

Последнее исследование The Peterson Institute for International Economicsпоказало, что суждение о том, что облигации должны предсказывать инфляцию неверно, изучив инфляцию и облигации более чем за 50 лет в разных странах. Суть исследования в том, что часто инфляция растёт раньше роста доходности казначейских бумаг, таким образом вероятно наоборот предсказывая будущий рост доходности. А будущую доходность можно прогнозировать исходя из средней 10-и летней инфляции.

Кроме того, в последнем квартале, Казначейство США занимало меньше, чем весь QE от ФРС. Получается так, что ФРС выкупая активы к себе на баланс не давала кривой доходности расти, тем самым инвесторы, которые принимают доходность облигаций как будущую инфляцию всё это время находились и находятся в полном заблуждении.

( Читать дальше )

Галицкий А.С. против "Эсперт РА": Брусника, Балтийский лизинг, Калита

- 21 июня 2021, 14:06

- |

Мне всегда было интересно, а насколько честны и объективны в своих рейтингах, рейтинговые агентства? Действительно ли их рейтингам можно доверять? Учитывая, что АО «Эксперт РА» использует в своём анализе бухгалтерскую отчётность по РСБУ я решил проверить на сколько мы близки или далеки в своих выводах.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Сегодня я вам подготовил свой собственный рейтинг трёх компаний. Согласитесь, крайне интересно будет сравнить мой рейтинг с рейтингом агентства «Эксперт РА». Насколько они совпадут, или не совпадут, давайте выяснять.

( Читать дальше )

Что будет с рынком ВДО в России?

- 21 июня 2021, 13:35

- |

На какие бумаги стоит обращать внимание на этом рынке?

Какие шаги предпринимать инвестору чтобы не обжечься на нем?

И, в принципе, с чего начать?

Ответы на эти и другие вопросы дал в интервью YouTube-каналу ProCоветник на форуме ProДеньги 2021.

Смотрим 👇

СДЭК направил привлеченные инвестиции в развитие IT-сферы

- 21 июня 2021, 11:46

- |

В текущем инвестиционном году для обеспечения непрерывности функционирования IT-инфраструктуры компания существенно наращивает мощности «Частного Облака» для хранения массивов информации, которые размещаются на четырех независимых площадках.

- Увеличить мощность кластера баз данных PostgreSQL;

- Реализовать кластер Kubernetes как единой платформы для модулей ERP-системы Экспресс курьер-5;

- Нарастить мощность кластеров таких высоконагруженных сервисов, как Elasticsearch, RabbitMQ;

- Внедрить Gitlab Premium и JFrog Artifactory для улучшения CI/CD процессов разработки и ускорения доставки посылок для клиентов;

- Двукратное увеличение мощностей отчетной системы BI IBM DB2;

- Развернуть систему резервного копирования Veeam Backup & Replication и платформу для объектного хранения данных Cloudian HyperStore.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). ФРС обсуждает возможное сокращение программы выкупа активов

- 21 июня 2021, 10:21

- |

Обзор российского рынка

Как и следовало ожидать, инвесторы в долларовый долг ЕМ довольно негативно восприняли информацию о том, что представители ФРС на июньском заседании начали обсуждать возможное сокращение программы выкупа активов. Впрочем, снижение оказалось пока не слишком выраженным, что, по-видимому, связано с тем, что рынок UST отреагировал на новости от ФРС довольно спокойно. Российская кривая нарастила в доходности около 2 б. п. по итогам недели.

Ситуация с притоком средств в крупнейшие глобальные ETF, специализирующиеся на hard currency долгах ЕМ, остается стабильной.

Корпоративный сегмент закончил неделю в основном в минусе.

На заседании 15-16 июня ФРС сохранила ставку в диапазоне 0-0,25% и объемы покупки активов (не менее $120 млрд в месяц). Повышены прогнозы роста ВВП (на 2021 г. до 7%) и инфляции (на конец этого года ФРС теперь ожидает ее не ниже 3% и в 2022-23 гг. – немного выше 2%). Главными сигналами рынку стало смещение прогнозов руководителей ФРС относительно ожидаемых сроков первого повышения ставки – теперь большинство (13 из 18) ожидает ее повышения уже в 2023 г. (ранее – за пределами 2023 г.), причем 11 из них – как минимум на 0,5 п. п. Кроме того, Дж. Пауэлл заявил, что дискуссия о сокращении объема выкупа активов начата, и на следующих заседаниях ФРС продолжит оценивать прогресс в приближении к целям, по итогам этой оценки может принять соответствующее решение. Он признал, что инфляция складывается выше ожиданий ФРС и хотя по-прежнему полагает, что ее ускорение вызвано временными факторами, допускает риск, что инфляция может оказаться более высокой и устойчивой, чем предполагают текущие прогнозы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал