ОБлигации

Индекс ММВБ нацелился на новый исторический максимум

- 12 сентября 2019, 14:49

- |

Российский рынок акций

Индекс ММВБ после трехдневной коррекции, снова возобновляет рост и нацелился на новый исторический максимум в район 2850-2870 пунктов. Способствуют этому крепкие цены на нефть и позитивные ожидания как от возобновления торговых переговоров между США и Китаем, так и от решения европейского центрального банка в четверг на этой неделе, который, возможно, понизит ставку и объявит о новой стимулирующей программе для европейской экономики.

Позитиву на нашем рынке также способствуют и хорошие внутренние новости, а именно вчерашнее заявление главы Сбербанка Германа Грефа о вероятном начале выплат с 2020 года дивидендов в размере 50% от чистой прибыли.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,9%, USD 1,9-2,15%, по недельным — RUB 6,7-7,0%, USD 2,0-2,2%.

Рынок облигаций

Основное событие прошедшей недели – заседание совета директоров Банка России в прошедшую пятницу, на котором было принято решение снизить ключевую ставку на 25 б.п. до 7%. Это решение ожидаемое и уже было заложено в ценах ОФЗ, однако несколько озадачила формулировка в пресс-релизе регулятора о возможности дальнейшего снижения ключевой ставки, она стала менее определенной чем на прошлом заседании: «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров.» Вместе с этим председатель ЦБ РФ Эльвира Набиуллина на прошедшей после публикации пресс-релиза пресс-конференции подтвердила, что теперь ключевая ставка находится на верхней границе диапазона нейтральной ставки (6 – 7 %) и отметила, что уровень нейтральной процентной ставки (диапазон значений) может меняться с течением времени под воздействием различных факторов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

KISTOCHKI инвестировали в открытие студии в Химках

- 12 сентября 2019, 12:50

- |

Студия маникюра и педикюра площадью 132 кв. м находится по адресу пр. Мельникова, 35 в 24-этажном жилом доме микрорайона «Новые Химки», рядом с ТЦ «МЕГА».

Часть привлеченных с помощью эмиссии облигаций инвестиций компания направила на запуск студии в одном из крупнейших городов-спутников Москвы. Она стала 23-й во всей сети и второй — в Московской области. В сентябре компания готовит к открытию салон в Санкт-Петербурге на ул. Бухарестская, 72/1, в нескольких минутах ходьбы от станции метро «Международная». Также идет поиск подходящей локации под запуск студии в Москве на средства облигационного займа. О ходе освоения инвестиций мы сообщим дополнительно.

Напомним, в июне компания привлекла 40 млн рублей, разместив на Московской бирже облигации по номиналу 10 тыс. рублей. Инвесторы ежемесячно получают купонный доход по ставке 15% годовых. В середине 2020 г. состоится оферта. Срок обращения выпуска — 3 года. В торговых системах облигации можно найти по наименованию: КИСТОЧКИ Финанс ООО БО-П01 или КИСТФ БОП1. ISIN код: RU000A100FZ0.

Проценты по вкладам снижаются. Что делать?

- 12 сентября 2019, 10:37

- |

На прошлой неделе Центральный Банк снизил ключевую ставку на 0.25 п.п. Теперь она составляет 7%. Вслед за ключевой ставкой начинают снижаться проценты по заёмным средствам и вкладам. Сейчас мой любимый Сбербанк предлагает взять у вас деньги на депозит в обмен на доход от 3,55% до 5,44% годовых. Любители банковских вкладов задаются вопросом: «Что делать»?

Можно подождать, но мировая экономика замирает. В ближайшие годы сложно рассчитывать на взрывной рост показателей. По прогнозам некоторых экономистов, российская экономика также продемонстрирует замедление. С большой долей вероятности можно предполагать дальнейшее снижение ставок по вкладам и заёмным средствам. Кстати, ипотеки и кредиты станут менее доступными для населения, но об этом позже.

Имея достаточный опыт можно попробовать свои силы и вложить свои сбережения в создание собственного бизнеса. Я подозреваю, что люди, которые формируют банковские вклады психологически не готовы к риску. Они живут иллюзией тихой гавани, где все вложенные деньги надёжно защищены. Поэтому этот способ для них не подходит.

( Читать дальше )

Коротко о главном на 12.09.2019

- 12 сентября 2019, 08:40

- |

- «Главстрой» утвердило параметры выпуска облигаций серии 001Р-01, выпуск будет размещен по закрытой подписке;

- «ДиректЛизинг» выставило оферту по выпуску серии 001Р-01 на 7 октября, сбор заявок — с 25 сентября по 1 октября;

- «ПР-Лизинг» выкупит облигации серии 001Р-01 в рамках доперты, сбор заявок инвесторов — с 20 по 26 сентября;

- «Астон.Екатеринбург» 13 сентября проведет размещение пятого выпуска коммерческих облигаций;

- Дебютный выпуск «Кузины» 16 сентября начнет торги на бирже, организатор подвел итоги прошедшего предварительного сбора заявок;

- «ТАЛАН-ФИНАНС» выдало займ генеральному директору;

- Общее собрание участников ООО «СИСТЕМЫ БЕЗОПАСНОСТИ» сообщило об одобрении нескольких крупных сделок

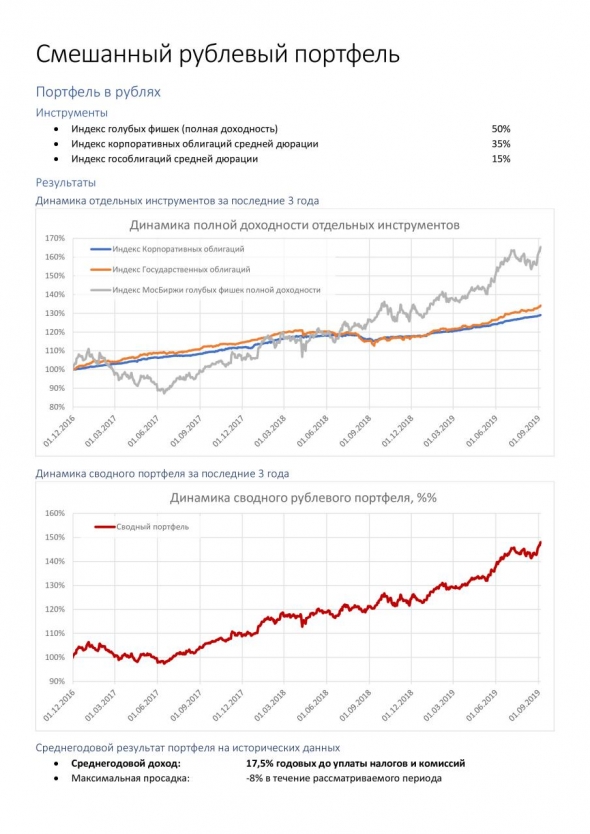

Смешиваем акции и облигации. Получаем?

- 12 сентября 2019, 08:27

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Коротко о главном на 11.09.2019

- 11 сентября 2019, 10:33

- |

- «ПНППК» завершила размещение дебютного выпуска облигаций в первый день торгов;

- Сегодня в 11:00 по МСК откроется книга заявок на облигации другого дебютанта — «Кузины»;

- «ИТЦ-Трейд» утвердил параметры первого выпуска облигаций серии БО-П01: объем 50 млн, ставка — 14,5%;

- Московская биржа зарегистрировала выпуск биржевых облигаций «ТрансФин-М»;

- Совет директоров АПРИ «Флай Плэнинг» одобрил пять крупных сделок;

- «ЛЕГЕНДА» сообщила о заключении договора по поручительству на 800 млн рублей;

- «Левенгук» сообщил о появлении подконтрольной организации в США;

- «БКЕ» распределила прибыль прошлых периодов;

- «Эталон» сообщила о нескольких договорах поручительства группы компаний

О снижении цен евробондов РФ

- 10 сентября 2019, 18:26

- |

Стоимость американских трехлетних Treasuries к 18:15 МСК снизилась на 9 базисных пунктов относительно итогов 6 сентября, составив 100,94% от номинала. Их доходность выросла на 4 базисных пункта и составила 1,56% годовых. Таким образом, спред между доходностью Russia-30 и трехлетних казначейских облигаций США сузился всего на 2 базисных пункта, составив 131 базисный пункт.

( Читать дальше )

Кривая бескупонной доходности корпоративных облигаций

- 10 сентября 2019, 17:02

- |

Прошу помощи специалистов в корпоративных облигациях.

Существует кривая бескупонной доходности государственных облигаций (https://www.cbr.ru/hd_base/zcyc_params/), значения которой могут быть приняты в качестве безрисковой доходности для РФ в целях расчета ставки дисконтирования.

Подскажите, пожалуйста, существует ли в РФ аналог этого инструмента для корпоративных облигаций — кривая бескупонной доходности корпоративных облигаций?

Насколько корректно в этих целях использовать эти индексы МосБиржи (https://www.moex.com/ru/index/RGBITR/about/)? — В них я не вижу дифференциации по срокам, кроме того в них заложен купон.

Заранее благодарю за Ваши ответы и комментарии.

Коротко о главном на 10.09.2019

- 10 сентября 2019, 11:12

- |

Планы, размещения новых эмитентов и не только в сегодняшней повестке дня:

- «ПНППК» начала торги биржевыми облигациями сегодня;

- «Бэлти-гранд» планирует первичное размещение бондов серии БО-П02;

- «Эбис» зарегистрировали программу биржевых облигаций;

- «Юниметрикс» подвел итоги первого дня торгов дебютного выпуска;

- «БайкалИнвестБанк» впервые выйдет на долговой рынок – программа биржевых облигаций уже зарегистрирована;

- «Лидер-Инвест» провел общее собрание участников и одобрил несколько крупных сделок;

- «Элемент Лизинг» распределил чистую прибыль, полученную до 2014 года, в пользу учредителя;

- Совет директоров «ЮАИЗ» дал согласие на крупную сделку по поручительству;

- «АВТОБАН-Финанс» обсудил размещение коммерческой облигации серии КО-01;

- «РСГ-Финанс» досрочно прекратил полномочия всех членов совета директоров.

Подробнее о ключевых событиях на boomin.ru

Недельный прогноз: неуверенность

- 10 сентября 2019, 09:14

- |

Про золото, нефть, акции, облигации и рубльСегодняшние прогнозы будут иметь слабую предсказательную ценность. Поскольку понимание, набрали ли основные активы инерцию для продолжения трендов или, напротив, истощили эту инерцию, очень относительное.

Про золото, нефть, акции, облигации и рубльСегодняшние прогнозы будут иметь слабую предсказательную ценность. Поскольку понимание, набрали ли основные активы инерцию для продолжения трендов или, напротив, истощили эту инерцию, очень относительное.Скорее всего, готово продолжить снижение золото. Однако линию восходящего тренда можно провести сейчас на уровне 1 480 долл./унц., и пока драгметалл не достиг этого значения. Соответственно, возможны вариации. Наш скепсис по отношению к инструменту – давний и зиждется на затоваривании рынка дорогим активом (премия к себестоимости – 50-150%). В то же время, избегал бы категоричности, с учетом продолжения опережающей эмиссии бумажных денег.

Нефть долго ожидалась выше 60 долл./барр. И достигла 62-62 долл. Теперь также стоит вопрос о способности продолжить растущий тренд. Скорее, рост продолжится. Но, видимо, через остановки и просадки.

Наверно, с большей степенью уверенности можно предполагать дальнейшее повышение американского рынка акций. Этот рост давно вышел за фундаментально обоснованные рамки. Однако денежное давление способно вытолкнуть рынок выше еще на 5-10%, в район 3 100 – 3 300 п. по S&P500. Дальше, с гораздо большей уверенностью, можно будет предполагать слом долгосрочного растущего тренда.

Российские акции отчасти повторяют эту динамику. Хотя отечественный рынок и дешевле западных, причем примерно втрое по сопоставимым показателям, он также является заложником общемировых финансовых тенденций.

Что касается долгового рынка, облигации в твердых валютах становятся все менее привлекательными по доходностям и все более спекулятивными по своему использованию. В сложившейся ситуации рублевые облигации получают отличную подпитку внешним спросом. Однако, скорее всего, наиболее массовый спрос уже позади. На понижении ключевой ставки 6 сентября ОФЗ, фактически, не отреагировали ростом цен, подтверждая этот тезис. Видимо, главные положительные инвестиционные ожидания уже в ценах. А сами цены, вероятно, окажутся в перспективе недель более-менее стабильными, без выраженной тенденции к росту, как это было последние месяцы. Хотя корпоративные облигации, к которым ранее не было столь высокого интереса покупателей и которые сохранили доходности иногда выше 8%, получили стимул к повышению, стимул, предположительно, еще не полностью реализованный.

Динамика рубля под вопросом. Хотелось бы ждать его укрепления. И, наверно, это ожидание будет продуктивным. На горизонте нескольких месяцев рубль, вероятно, будет более предпочтительной валютой для инвестирования и сохранения денег, нежели доллар или евро. Но ближайшие колебания национальной валюты слабо предсказуемы.

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал