ОБлигации

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Российские евробонды чувствуют себя великолепно

- 20 сентября 2021, 12:55

- |

Обзор российского рынка

Российские еврооблигации продолжают чувствовать себя великолепно – доходности на дальнем отрезке суверенной кривой пытаются закрепиться на локальном минимуме в районе 3,3-3,4%.

Череда размещений на прошлой неделе продолжилась, причем солировали банки. «Тинькофф банк» разместил бессрочный выпуск на $600 млн под 6,0% годовых, тогда как МКБ разместил 5-летние евробонды на $500 млн под 3,875% годовых. Отметим размещение «Тинькоффа», которое характеризовалось рекордным спросом на евробонд от российского банковского заемщика с 2014 года – $4 млрд. Кроме того, внимание заслуживает уровень купона по выпуску «Тинькоффа» – 6%. Дело в том, что у данного эмитента есть еще один «вечный» выпуск, купон по которому составляет 9,25%. Иными словами, текущие условия позволяют эмитентам рефинансироваться по гораздо меньшим ставкам.

На этой неделе состоится заседание ФРС, на повестке которого будет находиться вопрос о начале сворачивания QE. Надо заметить, что американскому регулятору приходится принимать решение в довольно неоднозначных условиях: слабый отчет по рынку труда за август, умеренно-негативное влияние дельта-штамма на деловую активность, первые признаки начала замедления темпов инфляции с рекордных за несколько десятилетий уровней. С учетом этих факторов мы ожидаем, что ФРС с большей вероятностью объявит о сокращении QE не на этой неделе, а на ноябрьском заседании, когда ситуация, скорее всег, о будет более определенной. В любом случае, для рынков будут важны новые макропрогнозы, dot plot и пресс-конференция Пауэлла.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 20 сентября 2021, 10:29

- |

Выплаты с 20.09 по 24.09.2021, в пересчёте на 1 облигацию

22.09.2021

• Калита, 001P-01 Ежемесячные выплаты ставка купона 15% Сумма купона 12,33 руб.

• АПРИ Флай Плэнинг (АО), БО-П04 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

23.09.2021

• Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

Торгуем по динамической лесенке. Новатэк +2805 рублей.

- 20 сентября 2021, 09:12

- |

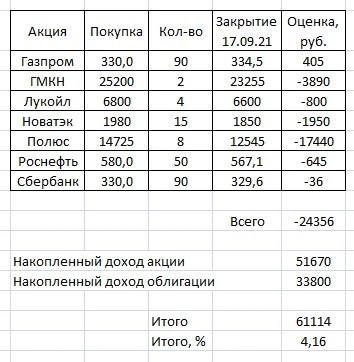

На прошедшей неделе акции Новатэка проданы по 1980 рублей. Прибыль +2805 рублей.

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Сетка и шаг цены по Новатэку изменились.

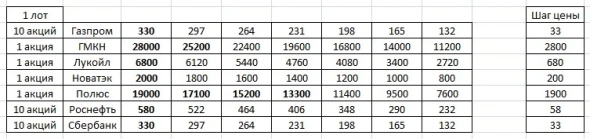

Текущая сетка динамической лесенки.

Новатэк Sell13.09 1980 17 акций. Long13.09 1980 15 акций.

Текущие позиции по акциям.

Газпром Long 07.09 330,0 90 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long13.09 1980 15 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long10.08 330,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

Коротко о главном на 20.09.2021

- 20 сентября 2021, 09:12

- |

- «Охта Групп» получила кредитный рейтинг АКРА на уровне «BB(RU)». Прогноз — стабильный.

- «Столица» 27 сентября начнет размещение дебютного выпуска трехлетних облигаций 1-й серии объемом 50 млн рублей. Регистрационный номер — 4-01-00619-R. Заем будет размещен по открытой подписке. Условия выпуска не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «АлтынГолд Финанс» серии БО-01. Бумаги включены в третий уровень котировального списка. Регистрационный номер выпуска — 4B02-01-00040-L. Параметры выпуска не раскрываются. Ранее компания не выходила на долговой рынок.

- Мосбиржа зарегистрировала облигации «Техно лизинг» серии 001Р-05. Выпуску присвоен идентификационный номер 4B02-05-00455-R-001P. Бумаги включены в третий уровень котировального списка. Параметры займа не раскрываются. Организатор — ИК «Велес Капитал».

( Читать дальше )

Российские рынки переживают бум - Блумберг

- 20 сентября 2021, 08:24

- |

Инвесторы закрывают глаза на политическую ситуацию, рискуя возникновением «слепых пятен» в их соображениях касательно экологических, социальных и управленческих критериев.

Россия продемонстрировала себя как предсказуемую среду, где крайне мала вероятность внезапной смены режима или резких перемен в политике, характерных для многих развивающихся рынков. Главный фактор, стоящий за такой репутацией России, — это глава российского центробанка Эльвира Набиуллина.

Трейдерам понравились ее обещания, что, возможно, будут новые повышения ключевой ставки. В этом году рубль оказался самой успешной валютой среди валют развивающихся рынков. Показатели владения облигациями иностранными игроками впервые с апреля превысили отметку в 20%. Сейчас инвесторы требуют всего 148

( Читать дальше )

Обзор прессы: Сбербанк, Московская биржа, Дивиденды, ПИФ, EPFR - 20/09/21

- 20 сентября 2021, 08:15

- |

Дивиденды госбанков могут вырасти в полтора раза

В Минфине подняли вопрос увеличения доли чистой прибыли госбанков, направляемой на дивиденды, с 50% до 75%. Там обратили внимание, что кредитные организации направляют много средств на приобретение непрофильных активов, в том числе в рамках экосистем. В министерстве считают, что деньги будут полезнее в бюджете. Такой шаг не повлияет на устойчивость госбанков, но ограничит потенциал их роста, полагают эксперты.

https://www.kommersant.ru/doc/4995628

Инвесторы выбирают американские акции. Российские страновые фонды остаются без спроса

Международные инвесторы резко увеличили вложения в акции. По данным Emerging Portfolio Fund Research (EPFR), на минувшей неделе приток средств в данный класс активов превысил $51 млрд. Это максимальный недельный объем за шесть месяцев. В связи с усилившимися опасениями относительно перспектив роста мировой экономики и сохранения монетарных стимулов со стороны ФРС США инвесторы отдают предпочтение вложениям в акции американских компаний. Фонды развивающихся стран, за исключением Китая, теряют инвесторов, в аутсайдерах — российские страновые фонды.

( Читать дальше )

Рынки и прогнозы. Положение напряженное

- 20 сентября 2021, 08:13

- |

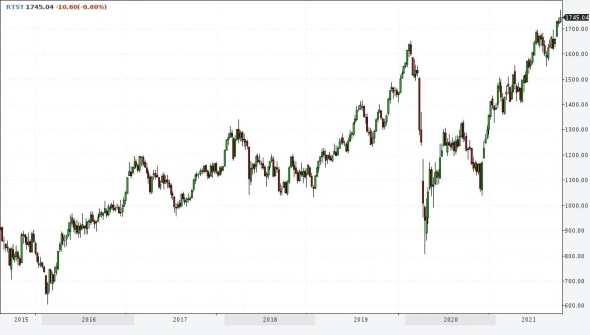

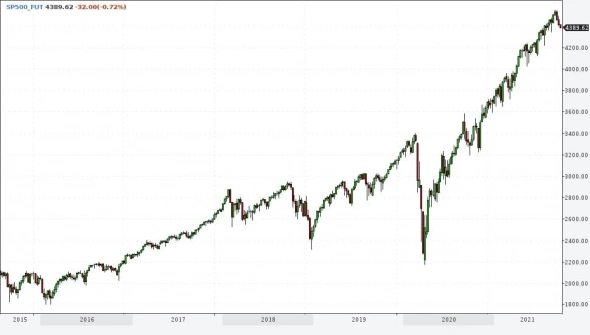

Положение напряженное. Начать надо с американского рынка акций. Он падает 2 недели подряд и, думаю, еще упадет. Пока не считаю, что отсюда упадет глубоко. Скорее, увидим со временем уход котировок основных фондовых индексов в диапазон. Но сам растущий тренд, мое мнение, сломан, и даже обновление максимума по S&P500, если оно однажды произойдет, уже тренда не восстановит. Не уверен, что нужно «всё продать», но покупать что-то новое или покупать американские акции впервые – это уже лишнее.

( Читать дальше )

Выпуск облигаций МФК «КарМани» доступен в системе Boomerang

- 20 сентября 2021, 06:44

- |

Выпуск серии О1 облигаций ООО МФК «КарМани» будет доступен для покупки частным инвесторам с помощью системы Boomerang.

Параметры выпуска:

- Объем — 400 млн рублей

- Срок обращения — 3 года

- Ориентир купона — 12.75% годовых

- Ориентир доходности — 12,7-13,2%

- По выпуску предусмотрена амортизационная система погашения: тело долга выплачивается в 6, 12, 18, 24 и 30 купонные периоды по 10% от номинала

( Читать дальше )

ВТБ паркует у меня чью-то убыточную позу или это глюк?

- 18 сентября 2021, 20:22

- |

Уже не первый раз замечаю — в одной и той же моей позе в облигах, количество которых не меняется вот уже который месяц, на выходные вижу некую отрицательную «нереализованную прибыль» в МИНУС 4-5 миллионов рублей, причем сумма каждый раз разная. Иногда показывает как есть — то есть количество бумаг и их стоимость без выкрутасов. Это что за п***ц такой, кто знает? Это ВТБ так чью-то убыточную позу паркует или просто глюк? Но почему тогда глюк только отрицательный?

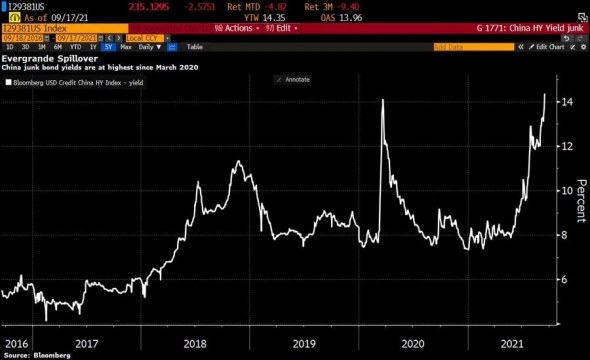

Доходность облигаций Китая

- 18 сентября 2021, 08:24

- |

Доходность мусорных облигаций Китая достигли доходности 14,4 % в долларах. Как говорится покупай пока льётся кровь? Поможет ли государство крупнейшем своему застройщику разобраться с долгом порядка 300 млрд? В этом основной вопрос. Я думаю поможет. По KCCB открою позицию для личного портфеля

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал