Норникель

Норникель - затраты по ЧП в Норильске будут отражены в отчете за 1 п/г

- 09 июня 2020, 19:36

- |

«Напоминаю вам, что мы сообщаем о наших финансовых результатах каждые полгода. Я думаю, они будут опубликованы в первую или вторую неделю августа. Там будут положения, отражающие наилучшую оценку нашего чистого оттока денежных средств, наших расходов на ликвидацию загрязнений, штрафы и другое. Так, вы увидите, сколько точно мы собираемся потратить»

Компенсация «Норникелю» от страховой компании:

«Стоимость заполненных хранилищ… покрыта надлежащей страховкой. Только прямой ущерб имуществу будет покрыт страховкой.… Страховка не покрывает издержки на ликвидацию загрязнения окружающей среды»

источник

источник

- комментировать

- 331

- Комментарии ( 0 )

«Норникель»: Можно прекращать работы, дальше она не дойдет / Госсекретарь США предложил в твиттере помощь

- 09 июня 2020, 14:35

- |

Методы, которые использовали коллеги … были предназначены для нефти, а у нас на сегодняшний день солярочка уже растворилась и ушла вниз по течению. Можно прекращать работы, а дальше она не дойдет". Дизтопливо, попавшее в реки и озеро Пясино, является растворимой фракцией. Часть ее действительно осядет на дно, а остальное задержится на протяжении 800 километров течения реки Пясина. «Не дойдут никогда эти 350 цистерн солярки до Карского моря … Но тем не менее, это 7 железнодорожных составов попало в эти 2 небольшие реки, а потом в озеро. „В реках вода в среднем в мире меняется раз в две недели. 800 километров от озера Пясино до Карского моря – ну не дойдет. Разбавится, произойдет гидравлическое самоочищение, не говоря уже о том, что рачки, водоросли… они просто-напросто съедят эту замечательную органику.

- »С технологией отделения солярки от воды просто: центрифуги.

- Очистить промплощадку от солярки понятно: как раз на деньги Сколково сделали опытно-промышленную установку.

- Трудно доочистить воду до рыбохозяйственных нормативов (воды очень много, и она течет).

- Пока неясно как извлечь солярку из торфяно-глеевой почвы. Торф хорошо впитал солярку и трудно будет отдавать. Там кустарниковая тундра, летом будет оттаивать. Задача извлечь солярку (30 кг на 1 кв.метр почвы), не разрушив всю растительность. Остатки солярки съедят микробы, отделять солярку надо на месте.

- Вывезти 20 тыс. т солярки из тундры можно десантным кораблем на воздушной подушке проекта 12 322 «Зубр». Грузоподъемность корабля 150 тонн. Потребуется 150 рейсов. Около часа в один конец. Достаточно одного корабля. Погрузчик он может возить с собой».

( Читать дальше )

Усиленные Инвестиции: обзор за 29 мая - 5 июня

- 08 июня 2020, 04:11

- |

- В прошлое воскресенье мы опубликовали заметку по М.Видео, и компания взлетела на 20.0% против индекса МосБиржи +2.1%. После интеграции Эльдорадо М.Видео показывает отличные показатели в терминах роста выручки и EBITDA: выручка +4%, EBITDA +18% в 2019 году

— Рост выручки +20%, в том числе рост выручки на сопоставимый квадратный метр +13.5%

— Рост онлайн-продаж +80% год к году

— Позитивно на выручку влияют переход на удаленное обучение/работу, ускорение продаж в связи с ростом курса доллара, рост продаж смартфонов на фоне расширения ассортимента

- Русагро снизился в цене на 1.4%. Негативно снижение стоимости мяса и пшеницы. Позитивен рост цен на масло и сахар. Целевая цена снизилась на 7.7%, потенциал роста уменьшился на 6.4%. Русагро и Cognitive Pilot приступили к массовому оснащению сельхозтехники системой беспилотного вождения. Программно-аппаратный комплекс Cognitive Agro Pilot будет установлен на 242 зерноуборочных комбайнах (

( Читать дальше )

Прогноз на неделю с 08.06.2020

- 07 июня 2020, 18:07

- |

Условные обозначения:

+ это восходящий канал с целью

+3% это восходящий канал с целью 3%

— это нисходящий канал с целью

-3% это нисходящий канал с целью -3%

Аэрофлот (AF) +3%

АлРоса (AL) -

Брент Brent (BR) +5%

СеверСталь (CH) 0

Валютная пара Euro|USD (ED) +1,5%

ФСК ЕЭС (FS) +

ГазПром (GP) ?

ГМК «Норникель» (GM) ?

Золото Gold (GD) -

РусГидро (HY) +3%

ЛУКОйл (LK) ?

МосБиржа (ME) +

Магнит (MN) ?

МТС (MT) -

НоваТЭК (NO) +

НЛМК (NM) ?

Индекс РТС (RI) 0

РосНефть (RN) +3%

РосТелеком (RT) +

СургутНефтеГаз СНГ привилегированные (SG) 0

СургутНефтеГаз СНГ обыкновенные (SN) ?

( Читать дальше )

Результат за неделю с 01.06.2020

- 06 июня 2020, 15:29

- |

За неделю цена портфеля изменилась на 11% (или на 3 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось со 124% до 114% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

ГазПром 83

ЛУКОйл 218

Платина 500,05

Серебро 2822,2

Сумма 3623,25

Вариационная маржа в % средств на рынке на начало года:

Валютная пара USD|RUR -4,5

Палладий -0,82

ГазПром -0,82

СеверСталь -0,72

МосБиржа -0,7

ЛУКОйл -0,59

НЛМК -0,34

СургутНефтеГаз -0,21

СберБанк привилегированные -0,15

МТС -0,1

АлРоса -0,1

Валютная пара USD|CHF -0,01

ФСК ЕЭС 0,01

Платина 0,07

Валютная пара AuD|USD 0,11

ОФЗ 0,34

РосНефть 0,41

СберБанк 0,45

ВТБ 0,48

Серебро 1,11

Магнит 1,27

Валютная пара Euro|USD 1,75

Нефть Brent 1,89

РусГидро 2,07

Золото 3,34

АэроФлот 5,68

ГМК «Норникель» 7,53

( Читать дальше )

Американский рынок труда удивил всех. Обзор рынка за 5 июня. Портфели растут как на дрожжах.

- 05 июня 2020, 23:00

- |

Обзор рынка за 5 июня 2020г.

Статистика с американского рынка удивила самых заядлых скептиков.

На фоне таких данных все рынки окрасились в зелёный цвет.

ПОРТФЕЛИ РАСТУТ БОЛЬШЕ ЧЕМ НА 50%.

Что будет с акциями НорНикеля и Газпрома.

Почему так важна для России нефть 42% и что теперь будет с рублём?

Об этом и не только в данном видео.

( Читать дальше )

Норникель: цена вопроса - 1/32 от суммы дивов

- 05 июня 2020, 15:38

- |

Расходы «Норильского никеля» на устранение последствий аварии на ТЭЦ-3 Норильска, которая привела к разливу около 20 тыс. т дизтоплива, составят 10 млрд рублей и более, сказал глава компании Потанин, отвечая на вопрос президента об оценке расходов на восстановление экосистемы. «Про штрафы я не могу судить, сколько насчитают — столько насчитают», — добавил он. «То, что компания готова оплатить все эти работы из собственных средств, это безусловно правильно», — отметил Путин.

На сегодняшний день «Норникель» заготовил емкости на 16 тыс. тонн для сбора топлива, из которых емкости на 4,5 тыс. тонн уже поставлены и монтируются, сообщил Потанин. Подготовлены складские помещения для сбора грунта. Идет рекультивация участков на площади 6,5 тыс. метров.

«Мы действительно нацелены на использование лучших доступных технологий и выбираем оптимальные, а не самые дешевые решения с экологической точки зрения. Профинансируем это полностью за счет компании, ни одного рубля бюджетных средств на это не уйдет. Мы вернем экологическую систему в нормальное состояние», — заверил Потанин.

.

Авария на ТЭЦ-3 Норильска стала второй крупнейшей в России, после разлива 94 тыс. тонн нефти в Коми в 1994 году, когда ликвидация заняла 6 лет.

Акции «Норникеля» рухнули на 8.36%

- 05 июня 2020, 10:03

- |

Акции «Норникеля» обвалились на 8,36% на момент закрытия торгов 04.06.2020. Напомним, что причиной тому является экологическая катастрофа на Таймыре на Норильской ТЭЦ-3, входящая в структуру «Норникеля» — Норильско-Таймырскую энергетическую компанию («НТЭК»), в результате которой 21 000 тонн дизельного топлива попала в водоемы и почву. На данный момент специалисты не берутся подсчитать ни размер последствий, ни затраты на её ликвидацию и ущерб, причиненный природе. Сумма ущерба варьируется от 6 млрд. до 100 млрд. рублей. Генеральная прокуратура сообщила о возбуждении 3-х уголовных дел – из-за порчи земли, загрязнения вод, а также правил охраны окружающей среды при производстве работ. Уже задержаны подозреваемые. Следственный комитет, так же, объявил, что возбудил уголовное дело о халатности из-за несвоевременного информирования о ЧП.

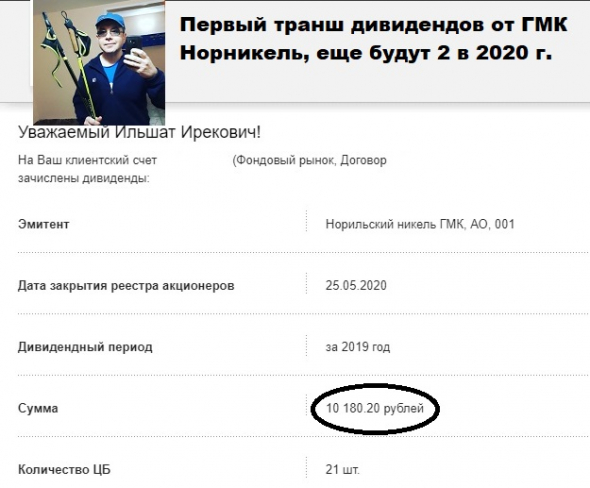

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июнь 2020 г) . Пришли дивиденды от ГМК Норникель. Сегодня покупаю Башнефть префы.

- 05 июня 2020, 09:45

- |

БДСИ-2020. Большой дивидендный сезон июнь 2020 г. Пришел первый «транш» дивидендов от ГМК Норникель.

Будут еще 2 в 2020 г., надеюсь, могут быть проблемы из за аварии, но это не повод продавать акции.

1. 25.05.2020. Выплачено 557.20 р. за 1 акцию.

2. 07.10.2020. Прогноз: 1197.20 руб. за 1 акцию.

3. 27.12.2020. Прогноз: 598.60 за 1 акцию.

Почему платят дивиденды?

ГАК — государственно-акционерный капитализм.

Всем нужны и выгодны дивиденды.

Напомню, что дивиденды я не вывожу, не трачу, а пользуюсь «магией сложного процента с реинвестированием».

Моя история, мой портфель:

на smart-lab.ru/profile/Elshet1969/

На вопросы отвечаю только в ВК, это фильтр от «ботов смарт-лаба».

Отлично работает! Рекомендую всем «дивидендщикам-долгосрочникам», сохраните массу времени и получите положительные эмоции от общения.

Пишите в личку:

vk.com/elshet1969

( Читать дальше )

Падение акций НорНикеля. Резкий рост Boeing. Портфели лучше рынка, почему?

- 05 июня 2020, 01:14

- |

Падение российского рынка вновь ниже 2800п и где теперь ждать отскок?

Резкий взлёт акций американских авиакомпаний.

Возрождение котировок акций Boeing.

УЖАСНАЯ ТРАГЕДИЯ В НОРИЛЬСКЕ И ЧТО ТЕПЕРЬ БУДЕТ С АКЦИЯМИ НОРНИКЕЛЯ?

Об этом и не только в данном видео.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал