Нмтп

НМТП продает зерновой терминал в Новороссийске

- 15 февраля 2019, 12:14

- |

ВТБ покупает зерновой терминал у НМТП. Вчера Группа НМТП сообщила о том, что Банк ВТБ и Новороссийский морской торговый порт достигли договоренности и подписали обязывающие документы о приобретении банком 100% ООО «Новороссийский зерновой терминал» (НЗТ). Сделка, закрытие которой запланировано на 2 кв. 2019 г., получила одобрение со стороны регулирующих органов.

НЗТ – один из самых рентабельных активов Группы НМТП. Последнее время ВТБ приобретает зерновые активы на юге РФ – ОЗК, НКХП, а теперь НЗТ. Можно предположить, что в будущем они будут собраны в холдинг и выставлены на продажу. Исходя из мультипликаторов НМТП и НКХП, акции которых торгуются на бирже, НЗТ можно оценить в 15–20 млрд руб. (исходя из результатов ООО «НЗТ» по РСБУ за 2017 г.), при этом акции российских стивидорных компаний торгуются с существенным дисконтом к мультипликаторам сопоставимых международных компаний.

НМТП может увеличить дивиденды. Транснефть, недавно выкупившая долю Группы Сумма в НМТП, может продолжить продажу непрофильных активов, не связанных с перевалкой нефти и нефтепродуктов (в частности, терминалов по перевалке контейнеров и генеральных грузов), что окажет единовременную поддержу денежному потоку НМТП. Ранее менеджмент Транснефти уже рассматривал сценарий выделения из Группы НМТП нефтяного бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции НМТП останутся привлекательными, если ВТБ выплатит справедливую цену за НЗТ - Атон

- 15 февраля 2019, 11:13

- |

Группа НМТП продает свою 100%-ую «дочку» — Новороссийский зерновой терминал (НЗТ) — ВТБ. Сделка одобрена регулятором и будет закрыта во 2К19. Цена сделки пока не раскрывается.

Цена сделки будет иметь ключевое значение для дальнейшей привлекательности акций Группы НМТП. НЗТ является самым прибыльным грузовым терминалом в структуре Группы НМТП — рентабельность EBITDA составляет более 85-90%. За 9М18 на зерно пришлось 15% совокупной выручки по МСФО ($103 млн.) и около 18-20% EBITDA, по нашим оценкам. Продажа терминала снизит рентабельность EBITDA Группы до ниже 70%. По нашему мнению, учитывая, что НЗТ генерирует значительный и стабильный свободный денежный поток, его справедливая стоимость должна составлять минимум $500-700 млн (предполагая EV/EBITDA 5.0-7.0x и отсутствие задолженности). Акции НМТП останутся привлекательными в том случае, если ВТБ действительно выплатит справедливую цену за НЗТ, и полученные денежные средства будут использованы для сокращения долга Группы в размере $1 млрд или выплаты дивидендов. Однако, если сделка будет проведена по более низкой оценке, она может на долгие годы подорвать инвестиционную привлекательность НМТП. В условиях сохранения неопределенности по условиям сделки, акции НМТП могут быть под давлениемАТОН

НМТП - в начале 2019 г намерен закрыть сделки по покупке имущества "Меги" и "Терминала Мега"

- 14 февраля 2019, 21:54

- |

Имущество обоих аффилированных друг с другом предприятий-банкротов оценивается более чем в 1,5 миллиарда рублей.

«ПАО „НМТП“ разработан проект стратегии развития группы НМТП, которая будет рассматриваться советом директоров ПАО „Транснефть“. В рамках стратегии планируется развитие тыловых территорий, в том числе приобретённого ранее НВРЗ и площадок „Терминал Мега“ и „Мега“, по которым планируется завершение сделки в начале 2019 года»

«Также стратегия учитывает развитие ж/д инфраструктуры на ближних подходах к порту Новороссийск. Планируемый срок утверждения стратегии на совете директоров „Транснефти“ первый квартал 2019 года»

( Читать дальше )

ВТБ - приобретает у НМТП 100% Новороссийского зернового терминала

- 14 февраля 2019, 14:43

- |

Пресс-служба НМТП выпустила пресс-релиз о продаже этого актива.

https://1prime.ru/business/20190214/829717859.htmlГруппа НМТП сообщает, что Банк ВТБ и Новороссийский морской торговый порт достигли договоренности и подписали обязывающие документы о приобретении группой ВТБ 100% ООО «Новороссийский зерновой терминал».

Сделка, закрытие которой запланировано на второй квартал 2019 года, получила соответствующее разрешение со стороны регулирующих органов.

http://www.nmtp.info/holding/press-centre/news/news_detail.php?ID=8959

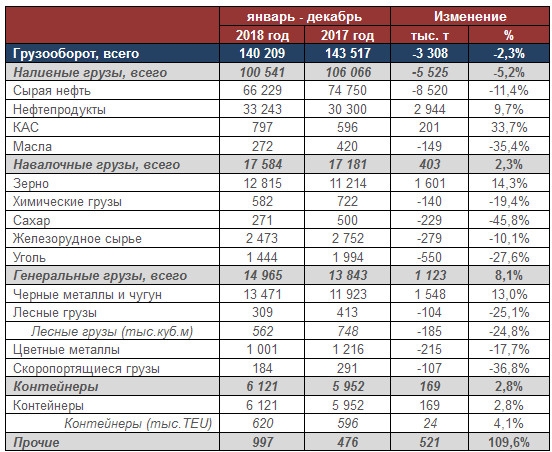

НМТП - грузооборот Группы за 2018 год снизился на 2,3% г/г и составил 140 209 тыс. тонн.

- 11 февраля 2019, 17:25

- |

Группа НМТП сообщает, что консолидированный грузооборот Группы НМТП за 2018 год снизился на 2,3% относительно прошлого года и составил 140 209 тыс. тонн.

Основные драйверы

- Положительные тенденции роста перевалки зерна (+14,3%) и нефтепродуктов (+9,7%);

- Рост грузооборота черных металлов и чугуна (+13%) в связи с увеличением поставок в страны Европы и Юго-Восточной Азии;

- Снижение перевалки сырой нефти на 11,4% за счёт перераспределения объемов экспорта нефти с Западного на Восточное направление;

- Значительный рост объемов перевалки прочих грузов (+109,6%).

http://www.nmtp.info/holding/press-centre/news/news_detail.php?ID=8950

НМТП - контрольный пакет акций переведен из офшора в российскую юрисдикцию

- 22 января 2019, 11:52

- |

Акции были выведены компанией из кипрского оффшора Novoport в юрисдикцию России.

Кроме того, ПАО «Транснефть» имеет косвенное владение через ООО «Транснефть — Сервис» и ООО «НМТП-Капитал», также находящихся в российской юрисдикции, еще 11,89% акций НМТП.

На встрече с журналистами ранее в январе президент «Транснефти» Николай Токарев сообщал, что деофшоризация принадлежащих корпорации акций НМТП должна завершиться до конца месяца, а вице-президент «Транснефти» — председатель совета директоров НМТП Рашид Шарипов уточнял, что о перерегистрации порта речи не идет, цель — прямое владение контрольным пакетом.

https://www.transneft.ru/newsPress/view/id/19771

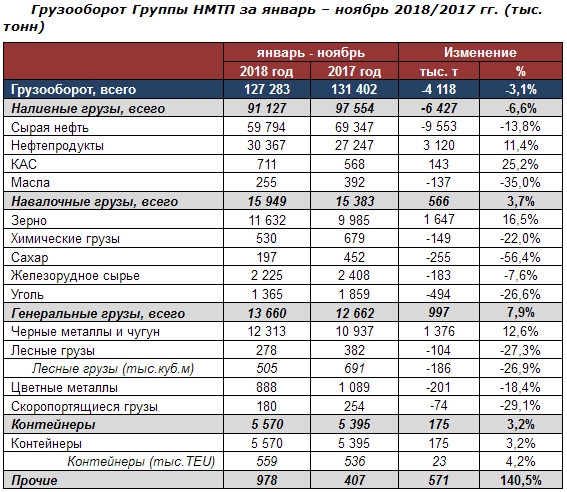

НМТП - консолидированный грузооборот за январь - ноябрь 2018 года снизился на 3,1% г/г

- 18 января 2019, 16:54

- |

Группа НМТП сообщает, что консолидированный грузооборот Группы НМТП за январь — ноябрь 2018 года снизился на 3,1% относительно аналогичного периода прошлого года и составил 127 283 тыс. тонн.

Основные драйверы

- Сохранение положительных тенденций роста перевалки нефтепродуктов (+11,4%) и зерна (+16,5%);

- Рост грузооборота черных металлов и чугуна (+12,6%) в связи с увеличением поставок в страны Европы и Юго-Восточной Азии;

- Снижение перевалки сырой нефти на 13,8% за счёт перераспределения объемов с Западного на Восточное направление.

http://www.nmtp.info/holding/press-centre/news/news_detail.php?ID=8923

НМТП - Верховный суд поддержал дочернюю компани в споре с ФАС о тарифах в порту Приморск

- 16 января 2019, 12:06

- |

Президиум ВС РФ, рассмотрев надзорную жалобу ПТП, отменил определение своей Судебной коллегии по экономическим спорам, поддержавшей в октябре 2018 года ФАС, и оставил в силе судебные акты трех нижестоящих арбитражных судов, которые ранее по заявлению ПТП признали выводы антимонопольного органа незаконными.

«Решение Арбитражного суда города Москвы от 16 июня 2017 года, постановление Девятого арбитражного аппеляционного суда от 5 октября 2017 года, постановление арбитражного суда… оставить в силе»

Представитель ПТП акцентировал внимание суда на том, что отклонение его надзорной жалобы и вступление в силу решения судебной коллегии могло привести к банкротству порта.

( Читать дальше )

Транснефть может выйти из капитала НМТП - Инвестиционная компания ЛМС

- 15 января 2019, 13:37

- |

По данным руководства АК «Транснефть», акции НМТП, принадлежащие не только Группы «Сумма» (2,75%), но и государству (20%), не будут выкупаться. Это означает, что после вывода 50,1% в российскую юрисдикцию с Novoport, АК «Транснефть» не будет участвовать в дальнейшей приватизации и сможет перепродать все свои 60,85% акций новому собственнику, который с госпакетом соберёт 80,85%-86,15% капитала, без юридических рисков западных санкций для покупателя.

До момента сделки отчётность НМТП будет консолидироваться на балансе АК «Транснефть», а стивидорной компанией будут выплачиваться дивиденды на уровне госкомпаний — 50% от консолидированной прибыли. Необходимость продажи связана с повышенными выплатами в 50% от МСФО самой АК «Транснефть», из-за которой долгосрочная инвестпрограмма будет сокращена на на $3.4 млрд. (230 млрд. руб.). 60,85% НМТП стоят $1.8 млрд. по оценке сделки с Группой Сумма).«Инвестиционная компания ЛМС»

По итогам 2018 года чистая прибыль НМТП ожидается на уровне 30 млрд рублей - Промсвязьбанк

- 15 января 2019, 11:21

- |

Грузооборот НМТП по итогам 2018 года сохранится на уровне 2017 года. «Я думаю, что по грузообороту это будет примерно то же самое, что было в 2017 году, то есть чуть больше 140 млн тонн», — сообщил журналистам вице-президент Транснефти, председатель совет директоров порта Рашид Шарипов. «Мы ожидаем чуть-чуть побольше EBITDA, чем было в 2017 году, порядка $650-660 млн», — сказал он. Первый вице-президент Транснефти Максим Гришанин добавил, что по итогам 2018 года планируется выплата дивидендов НМТП. «Конечно, они всегда планируются. Не меньше, чем было за 2017 год в деньгах», — уточнил он.

По итогам 2017 года НМТП дивиденды не выплачивал из-за ареста акций, но по итогам первого полугодия акционеры получили 10 млрд руб., что составляет около 40% от чистой прибыли (за 2017 год). Если считать выплаты за первое полугодии 2018 года как выплаты за 2017 год, то и по итогам 2018 года акционеры могут получить не менее 10 млрд руб. В тоже время НМТП может начать выплачивать дивиденды, как материнская компания, т.е. 50% от чистой прибыли. По итогам 2018 года чистая прибыль НМТП по МСФО ожидается на уровне 30 млрд руб.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал