Нафтатранс плюс

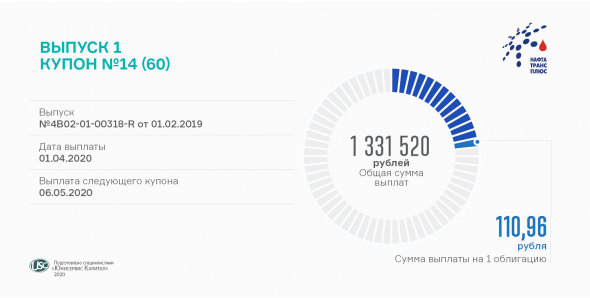

14-й купон по первому выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 01 апреля 2020, 14:44

- |

Общая сумма выплат в пользу инвесторов, начисляемая по ставке 13,5% годовых, составляет 1,33 млн рублей. На одну облигацию номиналом 10 тыс. рублей ежемесячно приходится по 110,96 рубля.

Выпуск облигаций серии БО-01 (ISIN код: RU000A100303) поступил в обращение в феврале 2019 года сроком на пять лет. Размер купонного дохода переменный. Текущая ставка будет действовать до ближайшей оферты в январе 2021 г.

В течение марта бонды компании участвовали в биржевых торгах 21 день, общий объем сделок по ним составил почти 16 млн рублей. Средневзвешенная цена снизилась с февральских 103,1% до 96,2% от номинала.

В связи с падением цен на нефть на мировых торговых площадках и выходом России из ОПЕК аналитики предсказывают переориентацию российских производителей на внутренний рынок. Это может привести к снижению оптовых цен на сырье, что положительно повлияет на эффективность отечественных нефтетрейдеров.

- комментировать

- 211

- Комментарии ( 4 )

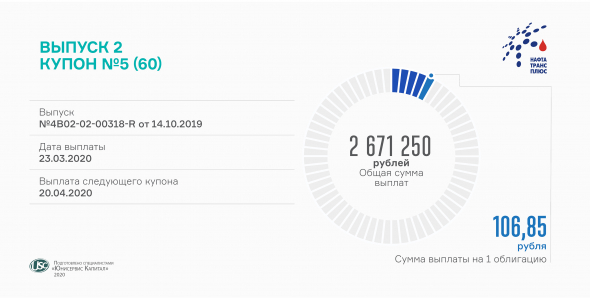

«Нафтатранс плюс» выплачивает 5-й купон

- 23 марта 2020, 12:53

- |

За одну облигацию номиналом 10 тыс. руб. компания ежемесячно перечисляет инвесторам по 106,85 руб. из расчета ставки в 13% годовых. Общая сумма выплат по выпуску серии БО-02 (ISIN код: RU000A100YD8) объемом 250 млн руб. составляет свыше 2,67 млн руб. в месяц.

Ставка 13% установлена и на 6-й купонный период, выплата за который состоится в апреле. Напомним, размер купона рассчитывается по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых.

В феврале с облигациями второго выпуска были проведены торговые операции почти на 150 млн руб. Средневзвешенная цена превысила показатель прошлого месяца на 0,45 п. п. и составила 100,45% от номинала.

Крупнейший сибирский нефтетрейдер активно наращивает клиентскую базу. Из новых партнеров — кемеровский нефтеперерабатывающий завод.

Цены ниже, рентабельность выше: «Нафтатранс плюс» и «Юниметрикс» о российском нефтяном рынке

- 18 марта 2020, 06:04

- |

Как известно, одна из причин затяжного падения цен на нефть, помимо расторгнутой договоренности со странами ОПЕК — это снижение мирового спроса, связанное с объявленной пандемией коронавируса. Прогнозировать, как будет развиваться ситуация с карантином в различных странах и какие последствия сегодняшний кризис будет иметь для мировой экономики, пока сложно.

Что очевидно: на данный момент в России корреляция между мировыми ценами на нефть и внутренними потребительскими ценами на нефтепродукты — минимальная. Вслед за падением цен на нефть упал и курс рубля. Поэтому для сохранения общей рентабельности по всей производственной цепочке вертикально-интегрированные нефтяные компании (ВИНК) вряд ли будут снижать розничные цены. А именно они и определяют ценообразование по всей стране, независимые сети АЗС следуют их динамике. Так что конечные потребители по традиции не смогут получить выгоду от снижения цен на нефть на мировом рынке.

( Читать дальше )

«Жаркий» февраль: объем торгов по 16 выпускам — почти 400 млн рублей

- 06 марта 2020, 13:59

- |

Вслед за основными фондовыми индексами и нефтью снизились котировки ВДО на больших объемах. Но все облигации наших эмитентов по-прежнему торгуются выше номинала. Рост котировок в феврале наблюдался у 11 выпусков из 16.

Значительно подорожали 1-й выпуск «Нафтатранс плюс», «Ламбумиз», «ИТЦ-Трейд», «Ультра», а также «НЗРМ», по которому недавно установлена новая ставка 13,5% годовых. Умеренно положительная динамика наблюдается у «Трейд Менеджмент» и «Юниметрикс».

Обращаем внимание, что мы изменили расчет средневзвешенной цены и теперь учитываем не средний показатель, а признаваемую котировку МосБиржи.

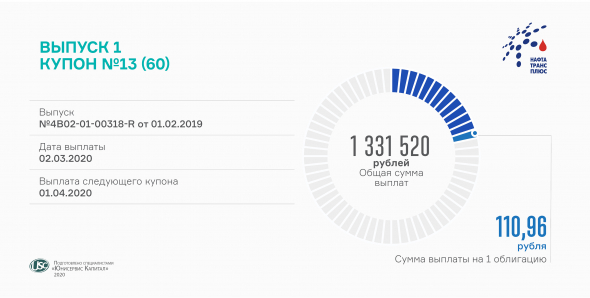

ТК «Нафтатранс плюс» выплатила 13-й купон по первому выпуску биржевых облигаций

- 02 марта 2020, 13:56

- |

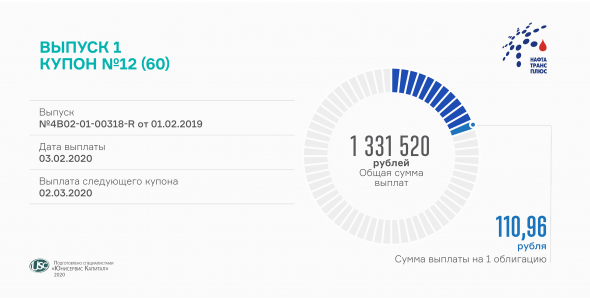

Купонный доход выплачен по ставке 13,5% годовых. Общая сумма дохода, перечисленная в НРД в пользу инвесторов составила 1 331 520 рублей.

Первый выпуск биржевых облигаций «Нафтатран плюс» БО-01 (RU000A100303), сроком обращения 5 лет или 60 купонных периодов, насчитывает 12 тыс. мини-бондов номиналом 10 тыс. рублей на общую сумму 120 миллионов. За 30 дней купонного периода, из расчета текущей ставки, обслуживание одной бумаги обходится компании в 100,96 руб.

В январе облигации данного выпуска торговались по цене 101,7% от номинала, что на 1,33 п.п. выше декабрьских котировок. Сформированный оборот напротив, сократился почти вдвое и составил 15,24 млн за 17 торгуемых дней.

В 2019 году сибирский нефтетрейдер активно вкладывал ресурсы в расширение собственной сети АЗС. В конце года был запущен новый бренд — Нафта24. На сегодняшний день в управлении компании находятся АЗС «Энергия», а также открытые по франшизе заправки «Лукойл» и «Shell».

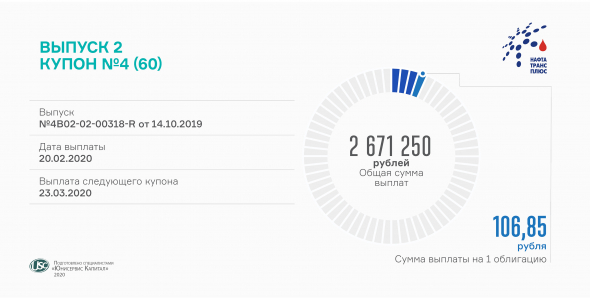

4 купон по 2-му выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 20 февраля 2020, 11:52

- |

Купонный доход по мини-бондам серии БО-02 (RU000A100YD8) плавающий и устанавливается с учетом расчетной ставки ЦБ. В феврале инвесторам перечислено 2 671 250 рублей.

Доход начислен по ставке 13% годовых. Купонная выплата на одну бумагу в феврале составляет 106,85 рублей. Всего в рамках эмиссии выпущено25 тыс. облигаций с номинальной стоимостью 10 тыс. рублей. Общий объем инвестиций составил 250 млн. Срок обращения — 5 лет с возможностью досрочного погашения.

В январе на Московской бирже мини-бонды компании активно торговались, показав рекордный объем, который составил 108,19 млн рублей, почти в два раза превысив оборот февраля. Средневзвешенная ставка напротив, снизилась на 0,1 пункта, остановившись на отметке 99,85% от номинальной стоимости бумаг.

Недавно нефтетрейдер обновил свой парк специализированной техники, предназначенной для перевозки опасных горючих веществ. Битумо- и мазутовозы, закупленные компанией, отвечают всем современным требованиям безопасности: имеют цистерну специальной конструкции, топливный бак с повышенной защитой, тахограф, систему навигации.

Январь торгам не помеха: оборот облигаций наших эмитентов вырос до 304 млн рублей

- 10 февраля 2020, 17:18

- |

Причины оживления в традиционно спокойном январе — отсутствие новых предложений на первичном рынке и нестабильность рынка акций, вызванная китайским коронавирусом. Положительную динамику показывают не только объемы торгов, но и средневзвешенная цена облигаций наших партнеров.

Из 16 выпусков только три незначительно уступили свои позиции: второй заем «Нафтатранс плюс» (вблизи номинала), lady & gentleman CITY (размещен в декабре 2019 г.) и дебютный выпуск «ГрузовичкоФ-Центр» (по причине погашения в марте). Существенно выросли в цене — на 1-1,5% и выше — первый выпуск «Нафтатранс плюс», третий выпуск «ГрузовичкоФ», облигации «ТаксовичкоФ», «Кисточки», «Ламбумиз» и «Кузина».

«Нафтатранс плюс» обновил парк мазутовозов

- 10 февраля 2020, 10:48

- |

Пять новых специализированных автоцистерн вышли на линию в январе в сибирском регионе.

Новые резервуары могут применяться для перевозки не только мазута, но и других темных нефтепродуктов, в том числе горючих либо легковоспламеняющихся. «Нафтатранс плюс» транспортирует топливный мазут и битум для «Газпромнефть — Битумные материалы», «Томской топливной компании» и других нефтетрейдеров СФО. Основные маршруты проходят через Новосибирск, Томск и Кемерово.

Битум и мазут относятся к опасным для окружающей среды веществам. Поэтому их перевозка осуществляется цистернами специальной конструкции и регламентируется требованиями ДОПОГ — международного соглашения, действующего на территории 48 государств. Документ был создан по инициативе ООН и заключен в Женеве еще в 1957 году. С тех пор он не теряет актуальности, поскольку регулярно корректируется и обновляется.

( Читать дальше )

12-й купон выплатил «Нафтатранс плюс»

- 03 февраля 2020, 13:58

- |

Частный нефтетрейдер перечислил владельцам ценных бумаг первой серии (RU000A100303) свыше 1,3 млн рублей. Дата выполнения обязательств перенесена с 1 на 3 февраля в связи с выходными днями.

Размещение пятилетних облигаций состоялось год назад. В обращении находится 12 тыс. бондов номиналом 10 тыс. рублей. Ставка на первые 2 года обращения выпуска составляет 13,5% годовых. Облигации будут погашены через 4 года, в январе 2024 г. Поручитель — «АЗС-Люкс», управляет собственными заправками «Энергия» и франчайзинговыми «Лукойл» и Shell в Новосибирске. В конце 2019 года компания открыла АЗС под новым брендом Nafta24.

Оборот облигаций первого выпуска «Нафтатранс плюс» снизился по итогам декабря до 27,7 млн рублей, котировка — до 100,38% от номинала.

Динамика торгов облигациями наших эмитентов: 250,5 млн руб. за декабрь

- 23 января 2020, 08:26

- |

Большое количество новых эмитентов в декабре сказалось на падении котировок размещенных ранее облигаций. На Московской Бирже торгуется уже 16 выпусков наших партнеров, совокупный оборот которых сохранился на уровне ноября. Рост цены показали бонды «Ламбумиз», «Дядя Дёнер» и третий заем «ГрузовичкоФ», а у восьми выпусков за месяц увеличился объем торгов.

Показатели эмиссии lady & gentleman CITY (RU000A1014V7) можно будет сравнивать по итогам января, поскольку выпуск сети мультибрендовых магазинов одежды появился в обращении только 4 декабря. К концу месяца его оборот достиг почти четверти суммы займа, или 50 млн руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал