Налогообложение на рынке ценных бумаг

Налоги с инвестиций. Какие налоги платит инвестор? ВАЖНО ЗНАТЬ каждому инвестору!

- 15 февраля 2022, 18:43

- |

- комментировать

- 967 | ★3

- Комментарии ( 0 )

подробная инструкция: налоги за дивиденды и налоговый вычет иис | налоговая декларация 3 ндфл

- 11 февраля 2022, 18:10

- |

В этом видео Вы узнаете:

❓ как платить дивиденды

💲 налоговая декларация

💵 налоговый вычет иис

📊 налоги за дивиденды

💰 заполнение налоговой декларации

📑 подробная инструкция запыление налоговой декларации

🚹Пишите комментарии и ставьте лайки:)

Как в 2022 году начисляется новый налог на вклады

- 10 февраля 2022, 12:13

- |

Помните как энергично в кресло премьера сел Михаил Мишустин, бывший глава Налоговой службы? Тут же стремительно посыпались инициативы по повышению налогов. Одна из них — налог на вклады размером свыше 1 млн рублей. И вот, наступил 2022 год, когда это налог начинает взиматься.

Недавно я перекладывал депозиты и разбирался с этим налогом. Итак, с кого и в каком размере потребуют доплатить в пользу государства.

- Налог начисляется на проценты по вкладам и накопительным счетам, полученным в предыдущем году. Вклады и счета во всех банках суммируются для одного человека. Валютные вклады тоже считаются.

- Налоговая сама все посчитает и пришлет уведомление заказным письмом или через личный кабинет на сайте налоговой до 1 ноября — вместе с уведомлением о налоге на жилье, землю или автомобиль. Налог надо заплатить до 1 декабря 2022 года.

То есть, к примеру, за вклад закрытый в январе 2021 году уплатить налог придется в ноябре 2022-го, спустя почти два года.

( Читать дальше )

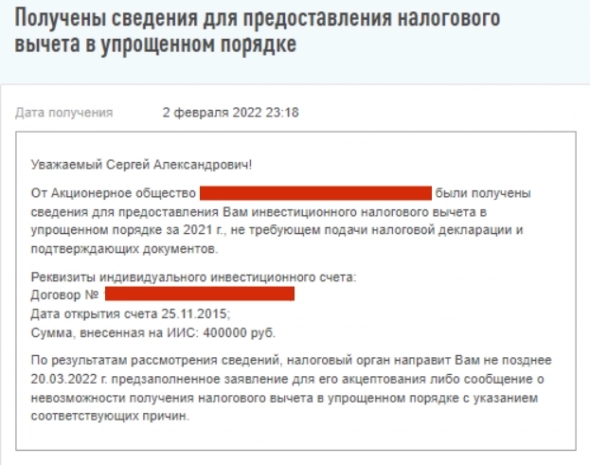

Налоговая радует: больше не нужно собирать документы на получение вычета по ИИС

- 04 февраля 2022, 12:19

- |

Получил на днях письмо в личном кабинете налогоплательщика. Суть: о вашем индивидуальном инвестиционном счете (ИИС) знаем, документы получили, все сами сделаем, ждите.

Заработал упрощенный механизм получения налоговых вычетов, о которых налоговая заявляла в прошлом году. Что упростилось? Сужу по сообщению налоговой:

- Не нужно самому собирать документы. Брокер сам предоставляет информацию в налоговую об ИИС и размере пополнения за прошлый год.

- Срок рассмотрения сократился раза в два. Раньше камеральная проверка зачастую занимала три месяца. У меня не разу короче не была. Сейчас отводится около полутора месяцев.

Посмотрим, как оно будет дальше.

Кроме вычета по ИИС упрощается процедура возврат НДФЛ на приобретение жилья и уплату процентов по ипотеке. Об этом писал ранее.

Я пользуюсь ИИС с первого года существования. Уже получил шесть раз вычеты на сумму около 300 тысяч рублей.

( Читать дальше )

Когда информация о доходах за 2021г (от продажи акций и дивиденды) от брокера попадет в ЛК ФНС и будет отображаться в разделе Мои Доходы?

- 04 февраля 2022, 11:17

- |

- ответить

- 186 |

- Ответы ( 3 )

Подскажите пожалуйста!!!

- 04 февраля 2022, 10:17

- |

Мифы и легенды противников дивидендного инвестирования. Миф 2:вы потеряете на налогах с дивидендов...

- 03 февраля 2022, 16:07

- |

Вроде так… да не так.

Корень этого мифа лежит в предположении, что оставаясь внутри предприятия чистая прибыль, которую не направляют на дивиденды, увеличивает стоимость предприятия ровно на сумму этой прибыли или, при направлении на развитие, увеличивает стоимость предприятия больше чем сумма этой прибыли.

Исходя из этого посыла капитализация любой прибыльной компании, которая не платит дивиденды должна расти постоянно на сумму не менее такой прибыли.

Тут наверное вы похихикаете, вспомнив как улетела на 20% вниз Meta, только потому, что ожидания (ожидания, Карл!!!) от её прибыли разошлись с фактом. И это не 13% с реальных денег, которые упали к вам в карман, это минус 20% от капитала!!! За день!!!

Одним словом, ложный базис (о том что оставаясь в компани прибыль увеличивает стоимость этой компании на сумму этой прибыли или более)ведёт к ложному выводу, что вы не теряете деньги, если компания вам не платит дивиденды, а только приобретаете.

( Читать дальше )

Расчет базы при пополнении ИИС

- 02 февраля 2022, 12:30

- |

ИИС ВТБ. Сегодня сверил данные по внесению средств на ИИС с документами, предоставляемыми брокером для налоговой и сделал неприятное открытие: в случае, когда направляешь дивиденды автоматически на ИИС, то они не считаются внесением денежных средств на счет и они не будут учтены при расчете налогового вычета… соответственно, чтобы поступление дивов считалось внесением, надо их выводить на другой счет и самому вносить (так мне объяснила девушка-оператор). Странно, что это инормации нигде не встречал до этого...

Это у всех брокеров так или ВТБ как всегда, впереди планеты всей?

вопрос по возврату налога. сберброк & Крым

- 31 января 2022, 10:44

- |

•Надеюсь, Вы это знаете! ))))

- 30 января 2022, 15:15

- |

"Можно ли применять спецрежим для самозанятых при продаже ценных бумаг?"

Минфин разъяснил, можно ли применять специальный налоговый режим для самозанятых при получении дохода от реализации ценных бумаг и производных финансовых инструментов.

В письме от 12.10.2021 № 03-11-11/82468 отмечается, что ограничения, связанные с применением специального налогового режима для самозанятых, установлены частью 2 статьи 4 и частью 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Объектом налогообложения налогом на профессиональный доход признаются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом доходы от реализации, в том числе ценных бумаг и производных финансовых инструментов, не признаются объектом налогообложения НПД.

Соответственно, спецрежим для самозанятых нельзя применять в отношении доходов от реализации ценных бумаг и производных финансовых инструментов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал