НЛМК

Лисин и Песков прокомментировали планы изъять у металлургов ₽100 млрд

- 31 мая 2021, 12:29

- |

Лисин подчеркнул, что отрасль предложила дать перечни и виды продукции для целевой поддержки чувствительных социально объектов и готова их обеспечить.«Нахлобучить» — это не очень распространенный глагол, но смысл этого слова общеизвестные словари поясняют как «надвинутый на лоб или на глаза клобук (шапка)». Вот, точно — чтобы не видеть двойной рост налоговых отчислений отрасли, конкурирующей на глобальном рынке. Не видеть, что сумма налогов в федеральный и региональные бюджеты уже превышает величину «притязаний». Игнорировать значительный рост инвестиций в отрасли

Не считать важным, что только у металлургов несколько миллионов владельцев акций — физические лица, которые не получат рассчитываемые дивиденды… И при этом не замечать, что планирование и расчёты бюджетных строек на год отстают от начала строительства и изменившихся цен. Здесь уместно старое выражение: «Не чини то, что работает»

Отработаем один день бесплатно, это 200 000 тонн продукции. Ни перечня, ни конкретных объектов

пресс-секретарь президента Дмитрий Песков тоже прокомментировал:

Здесь вряд ли нужно искать виновных. Это экономическая жизнь. Бизнес зарабатывает деньги, государство получает налоги. И когда возникает какая-то диспропорция, государство эту диспропорцию выравнивает

источник

- комментировать

- ★1

- Комментарии ( 59 )

Белоусов за старое: металлурги нахлобучили бюджет на 100 млрд рублей (РБК)

- 31 мая 2021, 10:39

- |

Мы посчитали, что металлурги нас — извините за это слово — нахлобучили в части госкапвложений и гособоронзаказа примерно на 100 млрд руб.

Подробнее на РБК: https://www.rbc.ru/business/31/05/2021/60b3dc129a7947f1cbf45323

Государство заберет у металлургов ₽100 млрд от сверхдоходов - первый вице-премьер Белоусов

- 31 мая 2021, 10:05

- |

Мы посчитали, что металлурги нас (государство, бюджет) — извините за это слово — «нахлобучили» в части госкапвложений и гособоронзаказа примерно на 100 млрд руб.

По словам Белоусова, металлурги „конечно, понимают“, что нужно будет возвращать в бюджет сверхдоходы, но пока нет решений о механизме изъятий.Я говорил некоторым из них: «Ребят, я сейчас даже не буду думать, как с вас снять (эту сумму — ИФ) — такой налог, сякой, через НДПИ. Единственное, ценник — вот (100 млрд руб. — ИФ)

У нас рынок свободный, но государство имеет все возможности установить налоги таким образом, чтобы то, что они получили, у них забрать. Это, я думаю, мы сделаемисточник

"Металлурги «нахлобучили» государство на 100 млрд руб." - Белоусов

- 31 мая 2021, 09:58

- |

«Я говорил некоторым из них: «Ребят, я сейчас даже не буду думать, как с вас снять [эти деньги] — такой налог, сякой, через НДПИ. Единственное, ценник вот (100 млрд руб.)»

«У нас рынок свободный, но государство имеет все возможности установить налоги таким образом, чтобы то, что они получили, у них забрать. Это, я думаю, мы сделаем»

«Было бы странно, если бы мы своими действиями помогали нашим конкурентам [из других стран] делать то, что они собираются, собирая аргументы. Поэтому, я думаю, что экспортные пошлины — это крайний случай»

www.rbc.ru/business/31/05/2021/60b3dc129a7947f1cbf45323?from=from_main_1

ММК имеет наибольший потенциал курсового роста в сталелитейном секторе - Финам

- 27 мая 2021, 20:52

- |

Алексей Калачев, аналитик отдела анализа акций ГК «ФИНАМ», считает ММК недооцененной. Цель по акциям компании видит в районе 77 руб.

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что не стоит игнорировать техническую картину. Сейчас ММК выглядит достаточно перекупленным для того, чтобы корректироваться ниже отметки 60 руб. Утром 16 июня в этих бумагах может образоваться дивидендный гэп величиной около 2,7 руб. Не исключено, что после этого они пойдут заметно ниже, прогнозирует Манжос. «Но если вы держите акции ММК под дивиденды, можно не фиксировать позицию, а удерживать их „в долгую“ на несколько лет», — отмечает эксперт.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа «Промсвязьбанка», считает, что ММК имеет наибольший потенциал курсового роста в сталелитейном секторе (оценка справедливой стоимости — 78 руб.). Учитывая, что дивидендный профиль у нее неплохой, эксперт видит основания ее держать в долгосрочном портфеле. «Технически бумага действительно смотрится уязвимо, но ввиду крепости бизнеса коррекция может быть недолгой, пусть и резкой. Если Вы бизнес компании понимаете и в него верите, но логичнее на откатах докупать, чем фикситься», — заключил эксперт

Что касается НЛМК и «Северстали», то по оценке Алексея Калачева, уровень котировок в июне-июле по НЛМК — 295 руб. «Северстали» — 1950 руб.

Виталий Манжос, отмечает, что бумаги «Северстали» завтра, 28 мая, последний день торгуются с дивидендами в размере 83.04 руб. (36,27+46,77) руб. «Скорее всего, они отступят вниз на указанную сумму и потеряют среднесрочную поддержку. Поэтому прогноз по ним на июнь-июль — сползание в среднюю часть диапазона 1500-1800 руб., то есть в район 1650 руб.», — отмечает эксперт.

В акциях НЛМК дивидендный гэп ожидается 22 июня величиной около 7.7 руб. Сейчас они явно «уперлись» в отметку 280 руб. Прогноз на июнь-июль — сползание в район 250 руб.

Евгений Локтюхов, нейтрально смотрит на акции «Северстали» и НЛМК в июне-июле. Хотя обе бумаги проходят див. «отсечки» («Северсталь» заплатит 83 рубля финальных и промежуточных дивидендов, НЛМК — 7,7 руб. промежуточных) и технически потеряют 4.7% и 3% соответственно, обе останутся интересными дивидендными идеями и, в отсутствие явного негатива по мировой экономике и КНР и ценам на сталь, скорее, будут тяготеть к закрытию постдивидендных «гэпов».

«Однако для заметного роста котировок, исходя из моего консервативного среднесрочного взгляда на мировую экономику и цены на сталь, я тоже не вижу. По нашим оценкам, потенциал роста до справедливых цен у обеих компаний небольшой (около 5-7%)», — заключил аналитик.

Пошлина на экспорт лома из РФ вырастет до €70

- 26 мая 2021, 13:13

- |

Текущий уровень — 5%, но не менее €45 за тонну.

Предложение Минпромторга заключалось в том, чтобы увеличить ставку до €90.

Повышенный размер пошлин будет введен через 30 дней после подписания соответствующего постановления премьер-министром Михаилом Мишустиным.

источник

Три монитора (пост 123)

- 25 мая 2021, 22:05

- |

Тут я поставил дорогостоящее железо и три монитора к системнику подключил:

Три моника как раз для трейдинга. Монитор 2- у меня основной, тут я на две части разделил экран монитора и торгую на двух счетах. Диагональ его 67 см. Все помещается. Монитор 1 для телегам канала, для новостей и шахмат. Монитор 3 слева для кино, люблю детективы. Либо для стрима живой торговли на фондовом рынке или общения в чате.

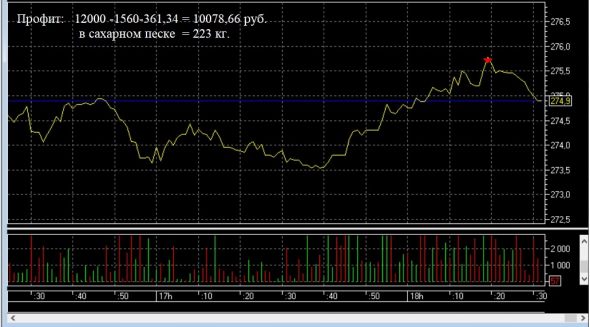

Качество моего трейдинга улучшилось. Я стал давать прибыли течь. Результаты улучшились.

Вот сегодня пример:

( Читать дальше )

Усиленные Инвестиции: обзор за 14 - 21 мая

- 24 мая 2021, 13:16

- |

Русагро вырос на 0.2%. Позитивен рост цен на масло, пшеницу в РФ. Негативно снижение цен на свинину. Компания отчиталась за первый квартал 2021:

— Выручка +51.6% г/г (против +28.4% в предыдущем квартале и исторического темпа +38.4%)

— EBITDA +123.2% г/г (против +57.3% в предыдущем квартале и исторического темпа +62.2%)

— Чистый долг сократился на 7.0 млрд рублей за отчетный период (5.6% от капитализации)

— FCF годовой +13.6 млрд руб (положительный), 11.0% от капитализации

— EV/EBITDA мультипликатор равен 4.8x при историческом 75м перцентиле 7.4x

Потенциал роста и целевая цена скорректировались, но остаются высокими.

Русагро возобновит переговоры с Китаем о строительстве свинокомплекса (agroinvestor.ru). На неделе наблюдался поток сообщений об эмиграции из России CEO Вадима Мошковича, эти сообщения не подтвердились компанией. На неделе были совершены сделки (продажа и покупка) по ценам, близким к максимуму и минимуму за неделю соответственно.

( Читать дальше )

Пуск завода НЛМК по производству трансформаторной стали в Индии запланирован на май 22 г

- 21 мая 2021, 15:13

- |

Сейчас доля НЛМК на рынке трансформаторной стали в Индии составляет около 25%, а после запуска завода увеличится в 2 раза.Реализация проекта осуществляется согласно утвержденному графику работ компанией НЛМК. Надзор ведется российскими специалистами. Пуск завода намечен на май 2022 года

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал