МосБиржа

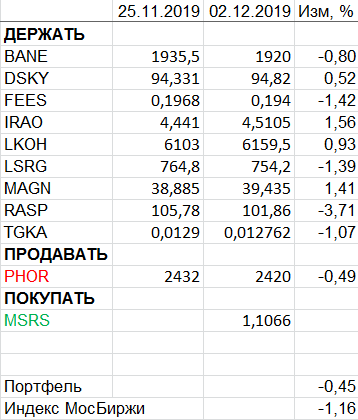

Пересмотр портфеля акций 02-12-2019

- 04 декабря 2019, 15:51

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

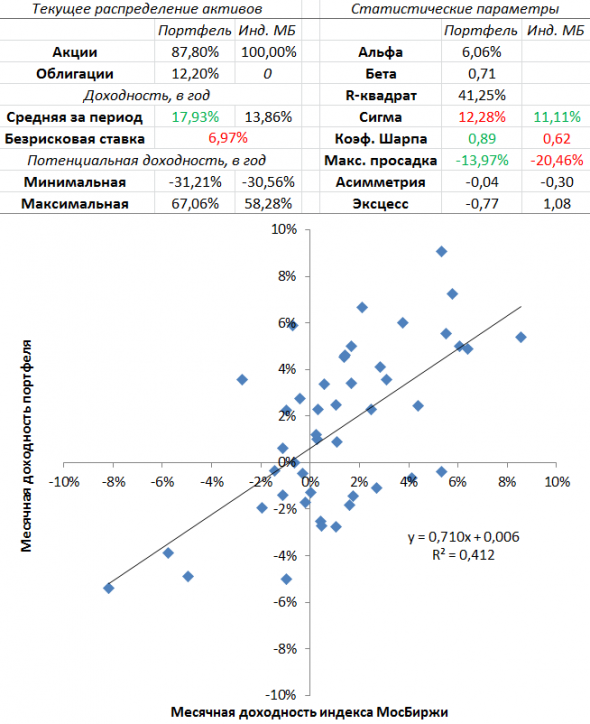

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 17,93%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пятница 13 декабря

- 02 декабря 2019, 11:40

- |

Сатанисты прям)

RVI - русский фьючерс на индекс волатильности можно хоронить...

- 02 декабря 2019, 09:38

- |

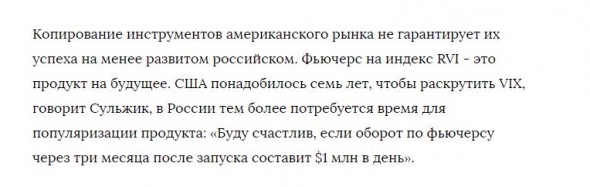

Очень много было вопросов по данному фьючерсу в этом году:

Почему RVI неликвид ?

https://smart-lab.ru/blog/537739.php

smart-lab.ru/blog/535236.php

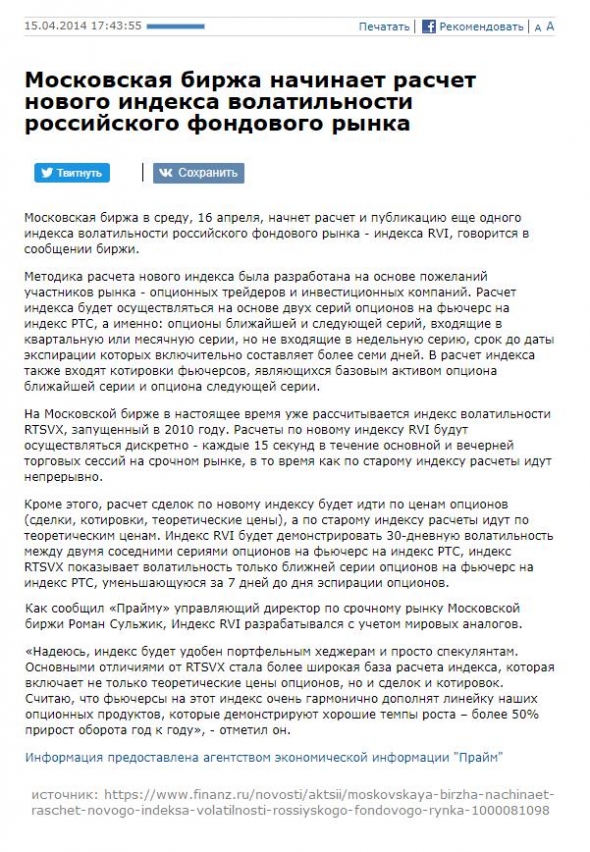

Давайте вспомним как это было, 2014 год: Московская биржа презентует новый фьючерс, а-ля американский VIX.

Десятки новостных заголовков не только на трейдерских форумах, но и на новостных агрегаторах были, + конечно реклама на самом сайте Мосбиржы. Многие трейдеры, аналитики, опционщики с нетерпением ждали его, и питали хорошие надежды на данный фьючерс, подобные комментарии сыпались как из рога изобилия:

( Читать дальше )

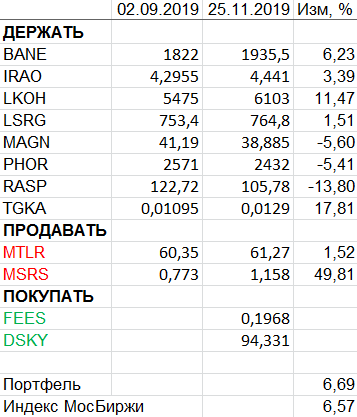

Пересмотр портфеля акций 25-11-2019

- 26 ноября 2019, 12:29

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 16,95%.

( Читать дальше )

Прогноз на неделю с 25.11.2019

- 24 ноября 2019, 13:56

- |

Аэрофлот (AF). Нисходящий канал

АлРоса (AL). Восходящий канал

Брент Brent (BR). Восходящий канал

СеверСталь (CH). Восходящий канал

Валютная пара Euro|USD (ED). Нисходящий канал с целью -1%

ФСК ЕЭС (FS). Восходящий канал с целью 3%

ГазПром (GP). Консолидация

ГМК «Норникель» (GM). Нисходящий канал

Золото Gold (GD). Нисходящий канал с целью -1,5%

РусГидро (HY). Консолидация

ЛУКОйл (LK). Консолидация

МосБиржа (ME). Восходящий канал с целью 3%

Магнит (MN). Нисходящий канал

МТС (MT). Восходящий канал с целью 3%

НоваТЭК (NO). Консолидация

НЛМК (NM). Консолидация

Индекс РТС (RI). Консолидация

РосНефть (RN). Восходящий канал

( Читать дальше )

Результат за неделю с 18.11.2019

- 24 ноября 2019, 13:51

- |

За неделю цена портфеля изменилась на 0% (или на 0 процентных пункта от исходной цены портфеля). Гарантийное обеспечение изменилось со 161% до 163% средств, размещённых на рынке в начале года (режим редких сделок сохраняется до достижения уровня 50%).

При этом зафиксирована прибыль:

ФСК ЕЭС 400

ГазПром 598

Магнит 78

РосТелеком 417

ТатНефть 368

Сумма 1861

Вариационная маржа в % средств на рынке на начало недели:

Палладий -0,58

Магнит -0,47

ГазПром -0,31

МосБиржа -0,25

АэроФлот -0,18

Валютная пара Euro|USD -0,17

Валютная пара AuD|USD -0,11

РусГидро -0,1

Валютная пара USD|RUR -0,07

ОФЗ -0,05

СургутНефтеГаз -0,04

Серебро -0,03

ФСК ЕЭС -0,02

МТС 0,01

Индекс РТС 0,01

РосТелеком 0,04

Золото 0,17

Валютная пара GBP|USD 0,18

ЛУКОйл 0,24

НоваТЭК 0,74

ГМК «Норникель» 0,78

( Читать дальше )

RTSI - Скоро шортить?

- 22 ноября 2019, 09:58

- |

RTSI

Логарифмическая шкала цен. Продолжаю вести сходящийся треугольник, предположительно в четвёртой волне первичной степени в составе которого рост идёт волной (D). Целями для последующей волны (E) может выступать нижняя граница восходящего канала и Фибо уровень 23.6% длинны волны [3]or[A] основанный на логарифмической шкале.

( Читать дальше )

Торги в рубле - кухня. Мосбиржа превратилась в Москухню.

- 21 ноября 2019, 17:24

- |

Помимо всех предположений, есть один неоспоримый факт, который недавно всплыл — Денисов заявил, что доход биржи от комиссии с валютных торгов снизился. Вероятно, снизился очень заметно, если ситуация вынудила его сказать об этом. Но в тоже время дневные объемы торгов в USD/RUB_TOM и EUR/RUB_TOM достаточно стабильны в течение года и на уровне прошлого года.

Вопрос – кто же тогда с завидным постоянством, изо дня в день, генерирует объемы, на которых биржа не зарабатывает комиссию. Сама биржа? Выходит объемы дутые, не настоящие.

После 20 июня 2019, исчезли крупные заявки из стакана USD/RUB_TOM, если раньше в пределах 5 копеек от спреда каждый день стояло суммарно 25000-50000 лотов, то теперь в 3 раза меньше. Куда всё исчезло? Крупных спекулянтов в рубле нет. Их «замочили» в июне и теперь никто в рубле кроме роботов ЦБ / биржи не торгует. Ответ выше.

Достаточно часто, цена стреляет в заявку на Si в 10-50 контрактов, которая стоит в 20-30 пунктах (2-3 коп.) от спреда, хотя перед ней может стоять совокупный объем в 20 раз больше. Неужели всё так плохо, если роботы, таким образом, охотятся за реальными заявками. Так же цена может долго стоять, открытый интерес при этом особо не меняется, но обороты идут.

( Читать дальше )

Почему фьючерсы на МосБирже не имеют будущего и будут загибаться дальше

- 16 ноября 2019, 10:58

- |

Фьючерсы появились и распространились в США, как инструмент, который обслуживает нужды реального сектора. Фермерам и промышленникам нужна была страховка от резких изменений цен на свинину, хлопок, фанеру, сталь итд. Фьючерс стал таким ОСАГО и КАСКО в мире фермеров и производителей. Риски с удовольствием брали на себя трейдеры. Рынок фьючерсов, а позднее опционов – инструмент обслуживания реального сектора. В этом его главная задача.

В современных российских условиях фьючерсы – это элемент карго-культа. Реальному сектору они не нужны были как раньше, так не нужны и сейчас. Зачем телеге пятое колесо? Практическая польза отсутствует. Поэтому фьючерсы превратились в одну из игр МосКазино. Есть же в Лас-Вегасе покер, рулетка, игровые автоматы, баккара. Можно было картонку с тремя наперстками поставить, но зачем?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал