Монополия

🚚Монополия: у кого спрашивать? куда бежать?

- 10 декабря 2025, 17:27

- |

Друзья, тема Монополии еще горяча. Не смотря на то, что мы старались раскрыть ситуацию со всех ракурсов, под каждый постов десятки вопросов… К сожалению, у нас не на все вопросы есть ответы. Но мы знаем, у кого спросить!

Официальная позиция компании опубликована в день тех.дефолта (это похвально) и наши вопросы не игнорировались по e-mail. Но никакой новой публичной информации нет Если у Вас есть время написать вопрос в комментарии — найдите время написать вопрос на e-mail: ir@monopoly.su Это тот канал связи, который сам эмитент и написал (см. официальную новость)

Покажите эмитенту Вашу обеспокоенность. Покажите, что Вам важно. Спросите всё, что считаете нужным.

P.S.: нам ответили на каждое письмо, но не было конкретики. Мы огорчены, что за 4 полных рабочих дня нет новой информации. За это время котировки снизились на 70-80%.

P.P.S.: только давайте сохранять официально-деловой стиль, и не будем грубиянами?

👉сколько бондов сменили владельцев?

( Читать дальше )

"Как инвестору выбирать облигации, чтобы избежать риск дефолта?".

- 10 декабря 2025, 17:01

- |

Приветствуем любимых подписчиков на нашем канале.

Тему риска облигаций мы сегодня взяли потому что недавний случай технического дефолта выпуска Монополия 001P-02 (4 декабря) вызвал не только бурную реакцию со стороны инвесторов, но и подешевел ряд облигаций других компаний. Постараемся вас научить грамотному выбору облигаций.

Начнем с того факта, что выпуски Монополии относятся к высокодоходным облигациям (ВДО). Именно от подобных бумаг следует ожидать высокую вероятность дефолта. Например, торгуется на рынке облигация Монополия-001Р-07 с доходностью 210,7%, а купон 23% и ежемесячный. Сразу у инвестора возникают эмоции соблазна и эйфории большой прибыли, а это уже первая ошибка.

Таким образом пошла волна распродажи на долговом рынке. Стали дешеветь корпоративные облигации с кредитным рейтингом ВВ+ и В+

Например, все выпуски СибАвтоТранс в среднем подешевели за неделю -8%📉 или облигация «Транс-Миссия» БО-02 за неделю подешевела на -5,8%📉.

Как инвестору правильно отбирать облигации?

Обратите внимание, что вышеперечисленные облигации относятся к лизинговой отрасли. Бизнес компаний этой отрасли в критической состоянии из-за давления высокой ключевой ставки. Поэтому инвестору стоит остерегаться рискованных компаний с малым и средним масштабом бизнеса.

( Читать дальше )

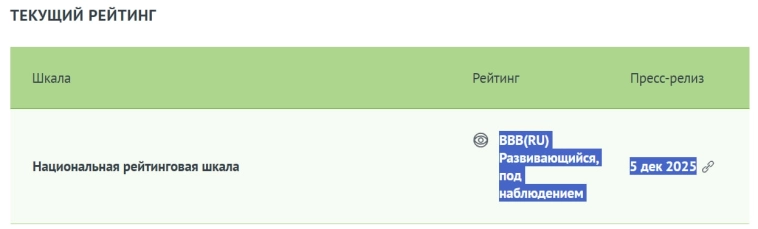

Время идет, рейтинг не меняется (Монополия)

- 10 декабря 2025, 09:14

- |

Монополия. АКРА. www.acra-ratings.ru/ratings/issuers/613/

Четвертые сутки пылают станицы.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

⭐️Реструктуризация облигаций. Видение ЦБ. Статистика. Реальность: ФинАвиа, Гарант-Инвест, Обувь России. Что ждет 🚚Монополию? Много букв📄

- 10 декабря 2025, 08:55

- |

В далеком 2020 году ЦБ выпустил документ «О концептуальных подходах к регулированию вопросов обеспечения прав владельцев облигаций» Документ уникальный тем, что публиковался до слушаний и содержит общее видение Регулятора без влияния других интересантов. Т.е. это квинтэссенция позиции ЦБ. Вот выжимка

Проблема

Реструктуризация облигаций в текущем регулировании часто не защищает миноритариев, даёт эмитенту слишком широкие возможности и позволяет недобросовестным компаниям:

🔹затягивать выплаты на неоправданно долгие сроки

🔹ухудшать экономические параметры займов для инвесторов (снижение NPV, замена выплат на отступное и т.п.)

🔹через «договорённости» с крупными держателями навязывать условия остальным (решения принимаются >75% голосов)

Совокупно это снижает доверие к корпоративным облигациям и повышает стоимость заимствований для эмитентов

👇Портфели, в которых еще не было дефолтов:

👵Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

( Читать дальше )

⭐️Удвоиться за 27 минут. Или 117%❗️ на дефолте 🔥Монополия – новые возможности?

- 09 декабря 2025, 21:23

- |

Скриншоты с сегодняшнего дня можно оставить для какой-нибудь скам-рекламы канала с сигналами. Если бы я знал, что самые волатильные инструменты – не фьючерсы, и даже не акции, а облигации – я бы совсем другим занимался по жизни. Друзья, пост – юмор. Хоть всё написанное правда — не воспринимайте это всерьез как руководство. Это воля случая. Просто повезло (или не повезло)

Ни для кого не секрет, что Монополия уже третий рабочий день в тех.дефолте. Полноценный дефолт будет зафиксирован 19 декабря. Котировки что-то знают, потому что Монополия с когда-то рейтингом ВВВ+ сделала серию планок (ограничения в торговом стакане, при котором нельзя выставить цену ниже), совокупно потеряв 70-80% стоимости. Мы с сомнением оцениваем, что эмитент специально устроил показательное выступление с целью скупить дешево свой долг. Но по состоянию на 14:40 мск, с момента дефолта оборот составил 15% от размера объема всех выпусков. Интересно, что хуже всех пришлось держателям самого маленького выпуска, по которому и случился дефолт: купон они получили, а вот «тело» даже не продать, ведь нет торгов = оно должно быть погашено

( Читать дальше )

Как LLM спасают инвесторов от финансовых и корпоративных кризисов. Проект BondSentinel AI

- 08 декабря 2025, 17:03

- |

В этом году произошли множество знаковых событий на рынке ВДО, отмечу два частных, которые показали неспособность традиционных методов оценки риска предупредить инвесторов вовремя:

1. Май 2025: Директор МосГорЛомбарда Алексей Лазутин был уличен в инсайдерской торговле — манипулировал своими акциями на основе неопубликованной информации о прибыльности компании

2. Декабрь 2025: Логистическая группа «Монополия» объявила о техническом дефолте по облигациям на 260 млн рублей, хотя проблемы были видны за месяц

Оба случая демонстрируют одну проблему: инвесторы в облигации узнают о рисках слишком поздно. Но причины разные:

— Лазутин — это риск корпоративного управления (governance risk)

— Монополия — это финансовый риск (financial risk)

С учетом активного развития и внедрения LLM, задался вопросом, что если существует система, которая может выявить оба типа риска за часы вместо недель?

Кейс 1 - МосГорЛомбард

Алексей Лазутин — генеральным директором ПАО МГКЛ — компании, которая управляет сетью ломбардов «Мосгорломбард». Активный участник рынка ВДО. На 11 декабря запланирован новый выпуск облигаций на Санкт-Петербургской Бирже.

( Читать дальше )

Монополия: как я загрузил портфель высокодоходной облигой и почему это было ошибкой

- 08 декабря 2025, 16:00

- |

Когда я присматривался, куда разместить высвободившиеся деньги после продажи ВЭБа, мой выбор пал на корпораты с высоким ежемесячным купоном. Подумал тогда, что раз купон ежемесячный, то точно получится заработать и, если что, вовремя выскочить (Спойлер: не получилось).

Логика была простая: ликвидность высокая, купон аж 26,5%, можно заработать и перед погашением уйти уже в другого, более надежного эмитента. На этих мыслях прикупил 2 выпуска: 001Р-03 и 001Р-06. Даже в предварительном размещении успел поучаствовать.

Но когда случается негативное событие, битый ишак бежит быстрее лошади, и цена рушится до того, как ты успеваешь заметить. В этот момент твоя готовность «выйти заранее» превращается в чисто теоретическую конструкцию.

Если честно, то ежемесячный купон дает какую-то иллюзию стабильности, но частота купона и состояние эмитента естественно никак между собою не связаны. А вот финансовое состояние у Монополии предбанкротное.

Главный вывод: Необходимо всегда соизмерять прибыль и риски. Если сумма критична, то нельзя загонять её в рисковый актив. Лучше получить за год 15-20% доходности от надежного эмитента с высоким рейтингом (например, РЖД), чем 25-27% собирать купоны в течение года, которые при обрушении бумаги не покроют потери

( Читать дальше )

Такой была (и есть) торговля в декабре...

- 08 декабря 2025, 12:19

- |

( Читать дальше )

⭐️Самые яркие дефолты последних лет 💣💥Учимся, приводим параллели

- 08 декабря 2025, 09:23

- |

Серия дефолтов пошатнула веру в рынок. Тех.дефолт Монополии с объемом выпусков >7 млрд приводит к переосмыслению рисков инвесторами, снижению аппетита к риску, и падению цен на активы даже с рейтингом А. Будет ли это проблемой при рефинансировании и выходе на рынок новых выпусков? — посмотрим

Обувь России

В далеком 2016 у компании был даже рейтинг А+, который постепенно скатывался до ВВВ+, ВВ-, а впоследствии и D (как и все в этом рейтинге). Грабительские условие по реструктуризации, предполагающие ободрать инвесторов до нитки мы не можем назвать разумным способом урегулировать ситуацию. Инвесторам дали выбор: или получить ничего, или получить никогда. Но сама проблема была видна издалека: огромные нереальные запасы, которые фанаты ВДО интерпретировали как остатки модной обуви, которые можно продать. А на самом деле это был воздух. Причем даже без коробок. В дефолте долг на сумму около 7 млрд

Сибирский гостинец

Еще один пример интересного дефолта эмитента с рейтингом А от Эксперт РА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал