Моментум

О простом. Робот на Моментуме

- 07 июня 2019, 23:42

- |

Почему бы не придумать какого нибудь робота на обычном моментуме? Придумано — сделано)

Берем:

1. фьючерс РТС

2. Индикатор Моментум

Видим, что описание индикатора соответствует действительности. Далее..

3. Надо сделать более четкие точки для определения входа, гладим

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 14 )

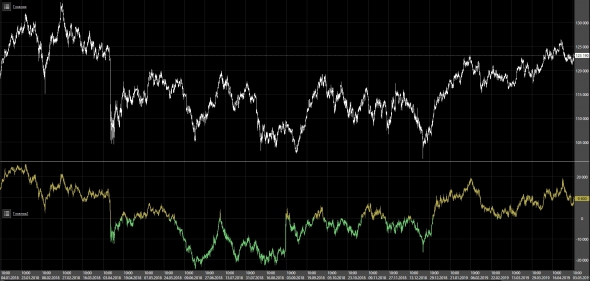

моментум в сп500, похоже "все"

- 24 ноября 2018, 11:41

- |

Можно конечно попробовать половить дно, но можно налететь на начало крутой просадки и проехать мордой вниз процентов… Х, или даже ХХ

В 2008 эта система уберегла от угара (сравнивает моментум и переходит в трежерис, когда в акциях тренды выдыхаются).

Показатель ухода от риска — джанк облигации, их льют в пол который месяц и просматривается некое сходство с годами ранее, не находите?

Ессно не рекомендация, все риски на вас.

UPD: детальнее про моментум Вкратце — это наличие тренда.

UPD2: померял моментум с акциями вэлью, там еще жизнь есть. Те система не требует валить в трежерис.

Популярные торговые стратегии

- 11 ноября 2018, 02:26

- |

Стало интересно, какие есть еще такие известные стратегии? Может даже доказанные исследованиями, как моментум, или хотя бы такие которые раньше работали, а уже не работают

Моментум портфель на июнь

- 01 июня 2018, 10:50

- |

Давненько не брал в руки шашек… (в смысл не фиксировал сюда свои движения).

Май закрыл чуть в минусе, прилично вниз утянула Европа и VNQI.

Спасли от разгрома DBC, IWM в портфеле.

На июнь ставлю портфель такой:

QQQ 33 IWM 33 IEF 17 DBC 17

Пока этот год идет так себе, как обычно из за моих дерганий, -3% от хая эквити

Еще из моих апдейтов

С недавных времен начал использовать платный етф риплей, отказался от аллокейтсмартли. Хотя стоит тоже держать в подписке, цена вопоса — 4 часа работы няни на острове 8/

Ушел от отраслевых етф, только широкие.

Закрыл в большом портфеле акции совсем, теперь там только облигации и трежерис.

Вес моментум портфеля от общих активов 27%.

UPD:

посмотрев на пэйролсы и динамику изменил уд веса

QQQ 40 IWM 40 DBC 10 IEF 10

Батл Russian VS USA

- 15 мая 2018, 11:14

- |

Всем привет.

На днях в рамках круглого стола ProValue мы провели батл с Григорием Богдановым и Георгием Аведиковым.

( Читать дальше )

Тренды, риск офф набирает обороты.

- 26 августа 2017, 20:25

- |

Итак, несмотря на начало волатильности, август принес "+", это хорошо.

Признаюсь, часть портфеля закрывал досрочно (QQQ). DIA висит на грани и будет закрыт в пнд (если не начнется мегарост).

Риск офф, о котором я писал недавно, набирает обороты.

По итогу августа только utulities из sp500 сохраняет «моментум» роста (и XLK кое как), остальные же поползли потиху.

Широкие индексы US выглядят вообще не «огурцами».

( Читать дальше )

Тренды. Риск офф начинается?

- 13 августа 2017, 19:23

- |

И вот по итогам недели начал проявляться интересный тренд — защитные активы начали обгонять акции.

Даже на 3 месячном отрезке золото и трежерис вырвались вперед.

Однако на самом ценном, 6 месячном, у акций еще приличный запас, и может рано паниковать. Но запас (особенно у США) уже небольшой.

но, не исключено, что происходит выход больших денег из акций в защитные активы.

З.ы. Ничего не предугадываю и не знаю. Просто комментирую что вижу.

мой портфель сейчас: кэш, IEF, gld, dbb, jo, pall, dbc

похоже опять тучи сгущаются над рынком облигаций

- 09 июля 2017, 19:00

- |

Существенная часть моего портфеля — длинные трежерис, которые я набирал последние полгода на приличные деньги.

И я не мог не заметить начала их коррекции (пока коррекции).

А заметились мне 3 плохих знака (по ТА): выпали из восходящего канала, вернулись под линию тренда вниз, с 2016, не смогла удержаться над ема200

( Читать дальше )

Лягушка в кастрюле: непрерывная информация и моментум

- 19 сентября 2016, 13:09

- |

Перевод.

Мы тестируем гипотезу лягушки в кастрюлю (ЛВК), которая гласит, что инвесторы невнимательны к информации, которая непрерывно поступает в небольших количествах. Интуиция подсказывает нам, что ряд частых постепенных изменений привлекает меньше внимания, чем нечастые, но драматические повороты. В соответствии с гипотезой ЛВК, мы обнаруживаем, что непрерывная информация вызывает длительный застой, который не меняется в долгосрочной перспективе.

Моментум медленно падает от 5,94% по акциям с непрерывным потоком информации в период формирования до -2.07% для акций с дискретной информацией за аналогичный период формирования. Широкое освещение СМИ соответствует дискретной информации и смягчает сильный моментум, который приходит вслед за непрерывной информацией.

Что касается вареной лягушки, то это анекдот, описывающий лягушку, попавшую в кастрюлю с водой. Если лягушку посадить в кипяток, она сразу выпрыгнет. Однако если ее поместить в холодную воду, которая медленно нагревается, она не заметит постепенного изменения температуры и сварится.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал