Мозговик

Что будет с акциями ВТБ, которые принадлежат Открытию?

- 26 июля 2018, 12:03

- |

Сейчас в стенах министерства на Ильинке чертят очередной схематоз, как распутать этот клубок.

Но что лично меня удивляет, так это почему не сделать самое очевидное? А именно:

Почему Открытие не может продать свою долю в ВТБ инвесторам?

Вариант мены господин Моисеев считает более реалистичным (С)То есть по каким-то причинам, обменять акции ВТБ на какой-то актив более реалистично чем продать.

Почему?

Потому что акции ВТБ никому не нужны? (₽ 90 млрд)

Или потому что ВТБ не хочет чтобы у него появился акционер с 15% голосов?

В любой случае, ситуация выглядит странной.

Какие у вас есть версии?

Почему минфин считает нереальной продажу акций ВТБ на ₽90 млрд?

- комментировать

- Комментарии ( 16 )

Важные даты для глобальных рынков; торговая война; 2 проблемы Василия

- 24 июля 2018, 11:39

- |

Вы наверное уже знаете, что США приняли 25% тарифы на китайский импорт в размере $34 млрд.

24 июля, т.е. сегодня состоялся слушания по второй части пакета на $16 млрд, окончательные комментарии ожидаются 31 июля, а принятие мер может состояться 1 августа.

Гораздо более интересные слушания по поводу введения 10% тарифа на китайский импорт объемом $200 млрд состоятся 20-23 августа, окончательные комментарии будут приняты 30 августа.

Что касается США-Европа, то завтра, 25 июля, Трамп встречается с Юнкером в Вашингтоне, чтобы обсудить претензии.

В целом, чуть глубже вникнув в торговые войны, должен сказать, всё будет зависеть от того, насколько агрессивно Трамп будет давить Китай в будущем. Пошлины 50 млрд большого влияния на дефицит США-Китай отношения не окажут, поэтому я думаю что Трамп будет и дальше толкать тему с пошлинами. Очень интересно как ответит Китай и какое влияние это окажет на американский бизнес.

( Читать дальше )

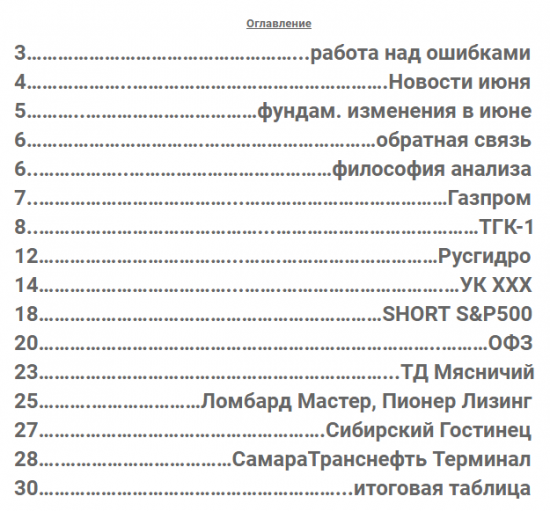

#6 Мозговик, Июль: GAZP,TGKA,HYDR,УК ХХХ,SP500, ЛомМастер,Мясничий,ПионЛиз,СибГос,СТТ

- 09 июля 2018, 15:27

- |

В этом выпуске нашего ежемесячного исследования мы подробно разобрали акции ТГК-1 и Русгидро, вновь обратили внимание на Газпром, а также рассмотрели с академической точки зрения бизнес одной УК и её акции. В части облигаций, рассмотрены: последняя смена тренда по ОФЗ, недавние размещения: Ломбард Мастер, Мясничий, Пионер Лизинг, а также два дефолта: СТТ и Сибирский Гостинец.

Если вы хотите, чтобы мы подробно разобрали какие-то акции и облигации, оставьте свои пожелания в форме обратной связи по ссылке: https://goo.gl/6tma5q

Сам обзор находится по тут:

http://mozgovik.com/a/20180710.pdf

Управляющая компания ХХХ

- 06 июля 2018, 19:23

- |

В этом месяце мы погрузились в изучение одной очень маленькой управляющей компании, акции которой торгуются на Московской бирже. Это единственная российская УК, акции которой публично торгуются; сама компания и её акции не может быть и не должна представлять какого-либо интереса (мы умышленно опускаем ее название), но сам случай интересен с сугубо академической точки зрения.

Акции сильно переоценены относительно фундаментально обоснованных величин из-за очень низкой ликвидности, низкого free-float и покупки акций основными акционерами компании. Почему они покупают акции, — это отдельный вопрос, рассмотрим его ниже.

В то же время, если кто-то из существующих акционеров сможет продать акции по текущей рыночной цене хоть сколько-то своих акций, это будет бесспорно выгодная сделка, потому что стоимость компании неадекватно высока. Почему?

Рыночная капитализация компании 483 млн рублей

Собственный капитал 214 млн рублей

Таким образом P/B компании составляет 2,25

Компания 7 лет не распределяет прибыль и не будет ее распределять в ближайшие годы в будущем, а значит, она не может стоить существенно дороже P/B=1, а значит акции её переоценены более чем на 100%.

Как устроена компания? Рассматрим её снизу вверх (bottom-up).

Предположим, что мы правы и компания стоит на уровне капитала, а именно 214 млн рублей.

Доля основных акционеров, попутно являющихся членами совета директоров, в ней составляет 64%, то есть 137 млн рублей.

На конец 2017 года у этой УК в управлении было 1,511 млрд рублей (AuM).

Из них, менеджменту и акционерам принадлежало 745 млн рублей.

Получается, что экономический интерес менеджмента распределен следующим образом:

Отсюда логически следует, что цель УК — управлять деньгами акционеров, а не приносить акционерам прибыль. Более того, в этом раскладе присутствует множественный конфликт интересов:

( Читать дальше )

Мозговик#5 Июнь: RUB, ВТБ, MOEX, QIWI, Алроса

- 14 июня 2018, 18:03

- |

Помочь: www.donationalerts.ru/r/timmartynov

PDF и подписка: mozgovik.com

Примкнуть: goo.gl/wYmNN6

Обр.связь: goo.gl/QjgqgJ

Какого брокера выбрать? bit.ly/2K3Qp6K

Хронометраж:

00:00 Представление

05:30 Резюме и работа над ошибками

11:30 Что изменилось в мае?

20:30 Рублебочка

27:00 акции ВТБ

35:10 акции QIWI

47:20 акции Московской Биржи

52:45 акции Алроса

iTunes podcasts: goo.gl/vQcbd1

Android podasts&MP3: smartlab.podbean.com

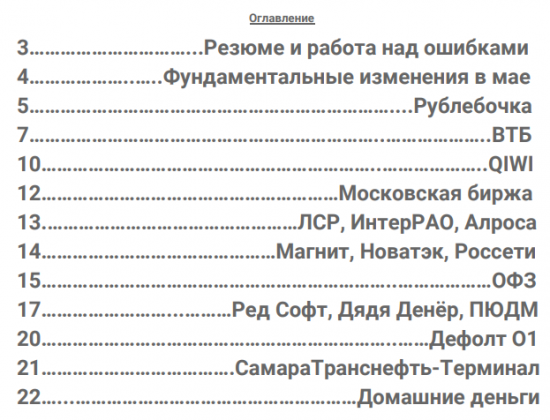

Мозговик #5 Июнь: Рублебочка,QIWI,MOEX,VTBR, РедСофт,ДядяДенёр,ПЮДМ,ДД

- 07 июня 2018, 14:12

- |

Кто не подписан и не получил обзор по почте, может найти ссылку на обзор на странице: mozgovik.com

Кто прочел, пожалуйста, обязательно оставляйте обратную связь, в том числе, указывайте акции, которые вы хотели бы, чтобы мы подробно разобрали.

Оглавление нового обзора в картинке:

Подписывайтесь на сайте!

Спасибо всем, кто читает!

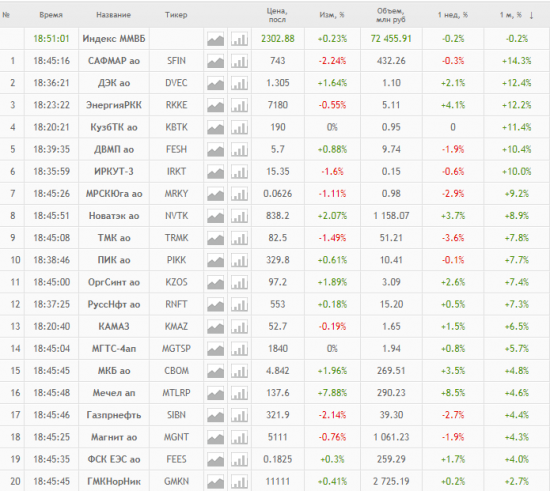

Лидеры и аутсайдеры за май 2018 на российском фондовом рынке

- 01 июня 2018, 10:09

- |

2. Ставлю фильтр по объему 1 млн руб. и по капитализации от 0,5 млрд.

3. Сортирую по изменению в % за 1 мес. и получаю табличку:

Лидеры:

Аутсайдеры:

( Читать дальше )

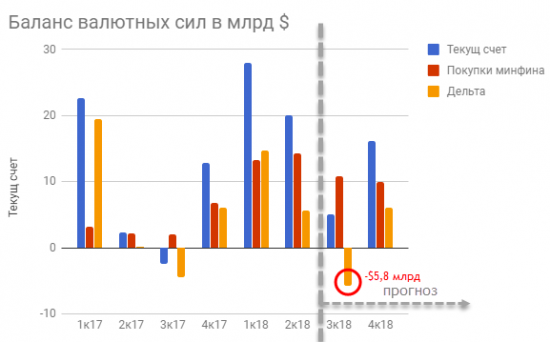

Почему рубль слабый - теоретическая причина

- 30 мая 2018, 17:31

- |

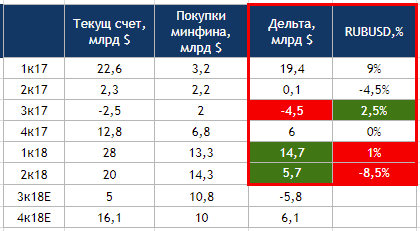

Негативно влияет — растущая скупка валюты минфином.

В 3 квартале может наступить «сезонный провал» текущего счета, отчасти связанный с выводом дивидендов за бугор.

Как следствие, баланс спроса/предложения валюты в 3 кв 2018 в теории должен негативно отразиться на рубле:

покупки минфина будут превышать позитивный текущий счет, что в теории приведет к дефициту валюты и росту спроса на неё.

Но к счастью, в недавнем прошлом большой связи курса рубля с позитивной дельтой между текущим счетом и покупкой минфина не наблюдалось (подозреваю из-за то, что валюта приобретается заранее, перед тем как она уйдёт по статьям текущего счета):

Какие сделаете выводы?:)

Подписка на исследования рынков: mozgovik.com

ФСК продаст свои акции ИнтерРАО. Точно продаст?

- 18 мая 2018, 08:58

- |

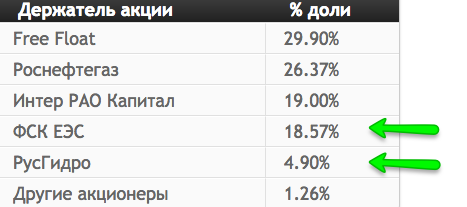

17 мая появился слух, что ИнтерРАО выкупит свои акции еще и у ФСК.

Важно отметить, что по слуху, именно ФСК инициировала разговор о продаже пакета, а не Сечин.

Начнем с базовых вводных данных.

Слухи не на пустом месте. У ИнтерРАО 142 млрд руб налички.

Это 1,36 руб на акцию стоимостью 4 руб.

Структура акционеров ИнтерРАО:

Теперь допустим я Сечин. Чего я хочу?

- Мне надо модернизировать старье в интерРАО

- Мне надо как минимум сохранить контроль над компанией

Здесь я считал, что ИнтерРАО может понадобиться ₽270 млрд на модернизацию.

Я Сечин и мой план такой. Чистого кэша у меня 125 млрд на балансе.

Допустим мне не хватает для модернизации 145 млрд.

Сколько акций ИнтерРАО мне надо продать чтобы столько собрать?

36,25 млрд акций или 35%, если продавать по рыночной цене 4 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал