Магнит

Когда покупать упавший Магнит. Этап 1 Фундаментальный анализ.

- 12 февраля 2018, 12:43

- |

Доброго времени суток. В предыдущем посте https://smart-lab.ru/blog/450348.php я выложил подробный пример расчета акций упавших компаний, взял за пример акции Магнита и пообещал, если это кого-нибудь заинтересует, расскажу о расчетах подробнее. Так как торопился, предыдущий пост был не очень понятен, поэтому хочу разбить его на несколько этапов и подробно описать систему расчетов. И так 1 этап — Расчет балансовой стоимости компании. На этом этапе в таблицу, в произвольной форме забиваются:

— кол-во обыкновенных акций;

— кол-во привилегированных акций (всех типов);

— капитал компании (Активы-обязательства);

— рыночная цена акций на данный момент;

— номинальная цена каждой акции.

Далее, нам необходимо вычислить вес каждой акции в составе собственного капитала компании, для этого используем формулы:

1) Уставной капитал =(кол-во обык. акций*номинальную стоимость обык. акций)+( кол-во привил. акций*номинальную стоимость привил. акций);

2)Процентную долю обыкновенных акций в уставном капитале = (кол-во обык. акций*номинальную стоимость обык. акций)/уставной капитал*100;

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

Дивиденды2018. Начинаем новый дивидендный сезон

- 11 февраля 2018, 18:07

- |

Поздравляю всех с наступлением нового 2018 дивидендного года!

Советы директоров начали давать рекомендации по итоговым дивидендам за 2017 год и не только.

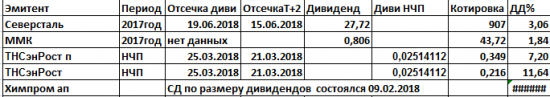

Снова начинаем смотреть дивидендные таблицы

Северсталь это дивиденды по итогам 2017 года. ГОСА состоится 8.06.2018, закрытие реестра под дивиденды 19.06.2018

ММК — в сообщении о размере дивидендов нет данных о дате отсечки

ТНСэнерго Ростов- дивиденды пока ещё не по итогам 2017 года, ВОСА рассмотрит дивиденды из НЧП прошлых лет

ПАО Химпром. 09.02.2018 состоялся СД, на котором рассматривали вопрос выплат дивидендов, но публикации решения СД я пока не видела. Кто увидит, напишите пожалуйста в комментариях.

Так, с фактическими дивидендами разобрались, теперь посмотрим, что нам обещают ТОПы компаний. Так сказать, какие дивидендные воздушные замки

АФК «Система» планирует выплатить дивиденда за 2017 год. Об этом сообщил журналистам глава финансовой корпорации Владимир Евтушенков.

( Читать дальше )

Акции Сбербанка могут сползти в район 230-235 рублей

- 09 февраля 2018, 20:47

- |

На фоне сильной внутридневной просадки индекса МосБиржи наиболее ликвидные акции торгуются преимущественно с понижением в пределах 1-4% по отношению к уровням предыдущего закрытия.

Среди «голубых фишек» опережающим падением выделились бумаги «Сбербанк»-ао, (SBER RM, -3.26%) «Сбербанк»-ап (SBERP RM, -3.26%). Столь масштабное понижение тяжеловесных голосующих акций «Сбербанка» говорит о том, что наметившийся разворот российского рынка, скорее всего, не является ложным движением. Если же посмотреть на дневной график этих бумаг, то в них сформировалась фигура «двойная вершина».Манжос Виталий

Может быть, она и выглядит не слишком ровной и красивой, но суть от этого не меняется. Теперь обыкновенные акции «Сбербанка» имеют технический потенциал для постепенного сползания в район 230-235 руб. на горизонте нескольких недель. Возможно, открывать короткие позиции в них сейчас уже опасно. Но с целью приобретения имеет смысл подождать более привлекательных цен.

Во втором эшелоне стоит отметить опережающее падение акций ТМК (TRMK RM, -4.33%). Явным негативом для них стало сообщение о переносе первичного размещения акций североамериканской дочерней компании Ipsco Tubulars Inc. на неопределенный срок в связи с неблагоприятными рыночными условиями. Вполне разумное и объяснимое решение, тем не менее, не порадовало акционеров трубной компании.

Заметно сильнее рынка в основном торгуются лишь так называемые «падшие ангелы»: «Магнит» (MGNТ RM, -0.12%), «Аэрофлот» (AFLT RM, +1.09%), АФК «Система» (AFKS RM, +1.87%). Указанные бумаги далеки от своих долгосрочных и среднесрочных максимумов. Поэтому они смогли избежать падения вместе с рынком. Явным позитивом для бумаг «Системы» стало заявление ее основного акционера Владимира Евтушенкова о том, что компания не откажется от выплаты годовых дивидендов, несмотря на обязанность выплатить 100 млрд руб. по мировому соглашению с «Роснефтью».

В настоящее время индекс МосБиржи продолжает движение вблизи своего внутридневного минимума. Выхода ключевой иностранной статистики вечером не запланировано. Поэтому мы ожидаем закрытия индекса МосБиржи недалеко от текущей отметки (2190 п.), то есть с понижением от 1% до 2% по итогам дня.

ИК «Норд-Капитал»

Про дефляцию и розничные сети

- 09 февраля 2018, 11:53

- |

И ещё про потребительские цены в преддверие решения ЦБ по ставке. Я уже писал, что ЦБ, возможно, недооценивает риски дефляции. Действительно, в сценарий дефляции трудно поверить (но и 2% ещё год назад казались фантастикой!). Тем не менее, аналитики уже начинают закладывать сценарий дефляции в свои модели. Это вот цитата из относительно свежего (от 7 февраля) рисёча J.P. Morgan по розничным сетям: t.me/russianmacro/1042. Кому лень вчитываться, там речь о том, что в 1-м полугодии дефляция на полках розничных сетей сохранится. И это негативным образом скажется на финансовых показателях компаний и их оценке.

Заложив сценарий дефляции в свои модели, аналитики J.P.Morgan понизили price target по Магниту на 16% (5 355 рублей за акцию), по Х5 на 8% ($44 за GDR). При этом прогноз EBITDA по этим компаниям у JPM на 6-10% ниже консенсуса Bloomberg.

если раньше ослабление рубля воспринималось как позитив для экспортёров и негатив для компаний, ориентированных на внутренний спрос, то сейчас восприятие этого фактора изменится. очевидно, что Магниту и X5 сейчас нужно ускорение инфляции, чему могло бы помочь некоторое ослабление рубля.

ЦБ. Ставка. Мой прогноз: -50 б.п.

- 09 февраля 2018, 10:20

- |

Сегодня в 13:30 ЦБ объявит ставку. Как я уже писал, сомнений в снижении на 25 б.п. нет. 50 б.п. возможно. Рынок вчера оценивал вероятность снижения на 50 б.п. в 60% https://t.me/russianmacro/1036. Возобновление обвала на фондовом рынке США снижает вероятность 50 б.п.

Если снизят на 25 б.п., то это в ценах, реакции не ждём. Если 50 б.п., то это однозначно поддержит ОФЗ, но может усилить давление на рубль, впрочем, не сильно, учитывая его заметное падение в последние дни. Рубль сейчас, скорее всего, будет ориентироваться на нефть. Для акций снижение на 50 б.п. позитивно. От этого выигрывают как экспортёры (из-за ожиданий более слабого рубля), так и компании, ориентированные на внутренний спрос – понятно, что более быстрое снижение ставки будет оказывать поддержку как потребительским расходам, там и инвестициям. Для розничных сетей, столкнувшихся с проблемой дефляции, резкое снижение ставки и некоторое ослабление рубля (усиление инфляционного давления) будет позитивно вдвойне.

Мой прогноз: 50 б.п.

Заметки трейдера

- 09 февраля 2018, 09:20

- |

( Читать дальше )

Ещё одна паника и волна распродаж не за горами.

- 08 февраля 2018, 22:58

- |

P.S. Ставку на обвал Америки я перенёс на другой (закрытый) счёт. Реально достали все. Переживают за чужие деньги, как за свои.

2-3 Марта буду выступать в Уфе. Первый день вход свободный. Регистрация по ссылке — www.finam.ru/landings/oleynik-ufa?&AgencyBAckofficeID=38&agent=11955010-02e8-4628-933c-39a4e4ff61e0

( Читать дальше )

Акции Алроса растут в преддверии выхода операционных результатов

- 08 февраля 2018, 19:05

- |

Индекс ММВБ теряет 0,8%, РТС – заметно больше (-1,9%), отыгрывая вчерашнее ослабление курса рубля на 1,8%.

Поводом для коррекции выступила нефть, которая рухнула на 2,5% вчера после выхода отчета Минэнерго США, и сегодня продолжает дешеветь, двигаясь ниже $65 за баррель Brent спот. Добыча сланцевой нефти превысила 10 млн б/с, достигнув рекордных 10,25 млн б/с, таким образом выполнив прогноз Минэнерго США, а именно достижение 10 млн баррелей уже в феврале текущего года. При этом запасы в хранилищах снова немного подросли (+1,9 млн баррелей), что объясняется тем, что рост добычи оказался выше роста экспорта.

Коррекция в нефти идет вразрез с повышением рекомендаций большинством аналитиков инвестбанков по цене «черного золота» как минимум до $70 за баррель в текущем году, что серьезно ослабляет оптимизм глобальных инвесторов, и в частности, в отношении российского рынка.

Тем не менее сегодня достаточно много бумаг торгуется в «зеленой зоне». В лидерах роста акции «АЛРОСА» (+2,8%): новостей по компании не выходило, но рост может быть связан с грядущей публикацией операционных результатов за январь (12 февраля) или аукционом газовых активов (19 февраля).Кирсанова София

Другим лидером роста выступает «Магнит» (+2%). Вероятно, некоторые инвесторы сочли уровни 4600-4700 рублей за акцию уже привлекательными для покупки.

УК «Райффайзен Капитал»

Отчет Сбербанка не разочаровал

- 07 февраля 2018, 18:39

- |

Чистый процентный доход банка увеличился относительно января прошлого года на 7,4% и составил 102,8 млрд руб. вследствие увеличения объема работающих активов и снижения процентных ставок по привлеченным средствам клиентов.

Среди новостей на российском рынке, нужно отметить финансовую отчетность «Сбербанка» за январь 2018 года. Вчера акции кредитной организации росли на ожиданиях, а сегодня слегка теряют. Отчет не разочаровал, но в данном случае сработало классическое «покупай на слухах, продавай на событии». У всех были завышенные ожидания относительно отчета, и когда он вышел, инвесторы начали фиксировать прибыль.Скабалланович Алексей

Сегодня наблюдались покупки в «Магните». На мой взгляд, история в ритейлере еще не закончилась, и пока лучше воздержаться от сделок с данными бумагами.

Один из моих фаворитов на этот год — это «Газпром», и я ожидаю от этой бумаги многого. «РУСАЛ» же, в отличие от «Газпрома», может проиграть рынку в этом году.

«РЕГИОН Эссет Менеджмент»

Магнит сдает позиции

- 06 февраля 2018, 19:56

- |

Программа реновации основного формата, на который был сделан основной упор в конце 2016 г., не принесла «Магниту» желаемого результата. С другой стороны, слабые результаты заставили компанию пересмотреть агрессивную политику по расширению сети (ожидаемый CAPEX в 2018 г. – 55 млрд руб. против 90 млрд руб. годом ранее), а также отказаться от выплаты дивидендов в 2018 г.

В связи с этим мы пересмотрели наш взгляд на перспективы компании и снизили целевую цену до 6 000 руб. за акцию. Рекомендация «Покупать» была сохранена в связи с существенным снижением котировок «Магнита». Наша обновленная цена по GDR составляет 23,55 USD за GDR, рекомендация «Покупать».

Слабая отчетность и отсутствие результатов по программе реновации

Рост выручки за 2017 г. составил лишь 6,4% (консенсус 7,7%, наш прогноз — 7%), сопоставимые продажи снизились на 3,4% г/г. Темпы расширения сети также оказались меньше изначального прогноза менеджмента компании. В 2017 г. «Магнит» увеличил торговые площади лишь на 13,6% (X5 – 27,4%, «Лента» – 20,6%, «Детский мир» – 15,4%). Частично такие результаты объясняются неудовлетворительными результатами программы реновации основного формата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал