МОСБИРЖА

+68K Простые и Мощные сигналы. Интрадей Трейдинг

- 18 мая 2023, 19:53

- |

- комментировать

- 200

- Комментарии ( 0 )

Обзор Санкт-Петербургской биржи. Вот он — самый пострадавший бизнес в России

- 17 мая 2023, 19:25

- |

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний! t.me/Vlad_pro_dengi

СПБ Биржа провела IPO в ноябре 2021 года. Особенность СПБ биржи – это то, что на ней заключаются сделки по купле-продаже иностранных ценных бумаг в иностранных валютах. Преимущественно, американских и европейских, с лета 2022 года – еще и китайских в гонконгских долларах.

⚠️Санкции против СПБ биржи

Против СПБ биржи прямые санкции не введены, при этом есть 2 ограничения, которые оказали серьезное влияние на бизнес компании.

1) Внутреннее самоограничение ЦБ. Запрет на покупку акций компаний из недружественных стран для неквалифицированных инвесторов. Это решение постепенно вводилось с октября по декабрь 2022 года, и послужило одной из причин падения объема торгов иностранными бумагами. Я, например, не квалифицированный инвестор и не могу покупать иностранные компании.

2) ЕС ввел санкции против НРД (структуры Мосбиржи) в июне 2022 года – результат многие видят в своем портфеле с замком на ETF и ряде акций зарубежных компаний. Это акции, которые мы с вами покупали на СПБ бирже, они хранились в НРД. Последствия понятны: спад оборотов, невозможность выплатить дивиденды по этим бумагам, снижение доверия инвесторов.

( Читать дальше )

Торги на главной площадке переведут в режим Т+1

- 16 мая 2023, 16:13

- |

😳Как сообщилпредседатель правления Мосбиржи Юрий Денисов, поменяется режим торгов акциями и отдельными облигациями. Он считает, что так будет удобнее для участников рынка с точки зрения финансирования, а также из-за того, что валютный и другие рынки торгуются также в режиме T+1.

🤝Денисов добавил, что другие страны тоже переходят на такой режим. В качестве примеров он привел Индию и Китай. Однако, по его словам, для такого процесса нужны «действия всех участников рынка, подготовка».

🚀Когда-то давно, еще в начале 2010-х, на Мосбирже и вовсе действовал режим Т+0, то есть расчеты проводились в тот же день, сразу. Затем в 2013 году площадка перешла на привычный ныне Т+2. Тогда тоже говорили о распространении такого режима на других мировых рынках.

🔸Активным трейдерам Т+2 на руку: в текущем режиме кредитное «плечо» больше, чем при Т+0.

🔸Однако по большому счету для тех, кто инвестирует, а не спекулирует на бумагах (то есть для подписчиков Market Power), каких-либо заметных изменений не предвидится в связи с переходом на Т+1. Единственное — надо быть осторожным при покупке акции под дивиденды: можно по привычке считать дни по Т+2.

( Читать дальше )

Трейдинг для начинающих. Торговля и обучение в прямом эфире

- 16 мая 2023, 09:24

- |

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков. Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

Обзор Мосбиржи и Анализ Акций Сбера.

- 15 мая 2023, 17:59

- |

Обзор Мосбиржи. Анализ акций Сбера. Технический анализ. Аналитика рынка. Комментарий аналитика.

🛢Мысли по нефти 📈

- 15 мая 2023, 14:54

- |

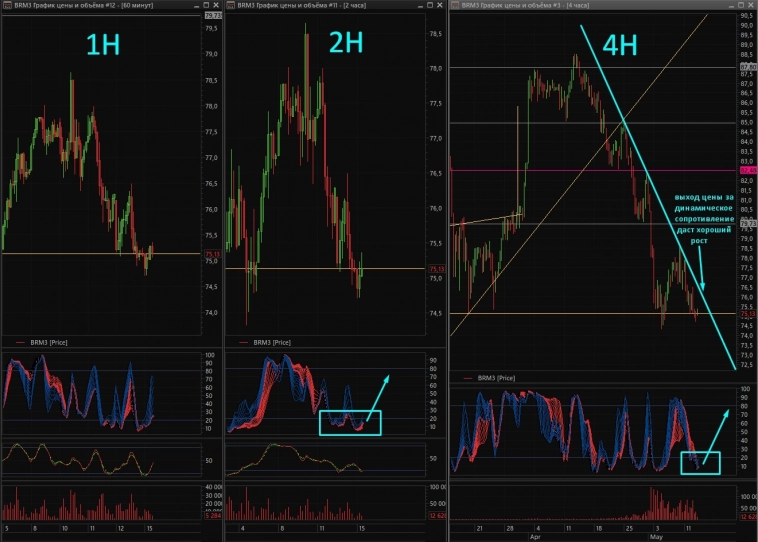

Нефть BRM3:

Исключительный момент для захода в лонг. На часовиках движение вверх по стохастикам уже вот вот начнётся, по дневке и недельном тайме стохастики на взводе перед ростом, если смотреть недельки, то по ним видно, что когда стохастик преодолевает зону перепроданности и уходит наверх в перекупленность — цена отрастает примерно на 10$. Было бы чудесно, если бы цена дошла до 82,30 (уровень конца апреля).

( Читать дальше )

PRO скальпинг. Обзор рынка, торговые идеи, торговля в прямом эфире

- 15 мая 2023, 09:12

- |

В прямом эфире PRO скальпинг вместе с вами торгуют на Московской бирже и бирже Binance главные трейдеры Live Investing Group. Присоединяйтесь и торгуйте вместе с нами!

09:30 — 10:00 — Обзор рынка, аналитика и торговые идеи от Евгения Домрачева

10:00 — 11:30 — Активная торговля на Мосбирже, ответы на вопросы, разбор ситуаций на рынке от главных трейдеров компании Live Investing Group

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Скальпинг и интрадей торговля — одно из самых интересных направлений для трейдеров. Скальпинг — это совершение небольших сделок в большом количестве. Т.е. десятки, а порой и сотни быстрых сделок в течение дня, каждая из которых рассчитана на получение прибыли.

Можно ли обучиться и стать скальпером? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга Live Investing — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

Наши друзья и партнеры из Go Invest презентовали свой PRO-терминал для торговли. Тестируем и даем обратную связь.

- 12 мая 2023, 15:06

- |

Уважаемые коллеги, профессионалы и новички в трейдинге!

Мы хотим вас познакомить с нашими друзьями и партнерами — компанией Go Invest. Это новый высокотехнологичный брокер, инновационная платформа для инвестиций и трейдинга. Go Invest основали бывшие топ-менеджеры инвестиционного подразделения Альфа-Банка, и в компании собралась опытная профессиональная команда специалистов фондового рынка. У Go Invest есть несколько торговых платформ — мобильное приложение для iOS и Android, веб-терминал и профессиональный десктоп-терминал.

PRO-терминал от Go Invest разработан трейдерами для трейдеров, потому что при его создании разработчики задались целью — терминал должен отвечать всем требованиям профессиональных трейдеров, вне зависимости от стиля их торговли. Вы можете убедиться в этом сами, скачав терминал по этой ссылке.

И веб-терминал, и мобильное приложение, и PRO-терминал бесплатны для пользователей. Вам нужно просто открыть счет по ссылке (это займет не более 5 минут) и дождаться подтверждения. После открытия счета вы можете начать использовать терминал и настраивать его под свой стиль торговли:

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 15 - 19 мая 2023 года

- 12 мая 2023, 14:15

- |

На следующей неделе на российском фондовом рынке сохранятся риски развития коррекционного снижения, которые актуальны при положении индекса Мосбиржи ниже сопротивления 2580 пунктов. Индикатор рискует вновь протестировать 2500 пунктов с рисками падения к 2480 и 2440 пунктам. При более позитивном сценарии индекс Мосбиржи будет стремиться к годовому пику 2657 пунктов. Определять настроения традиционно будут прежде всего геополитическая обстановка и корпоративные истории. Особенно значимый потенциальный позитив со стороны последних может прийти во второй половине недели вместе с публикацией финансовых результатов Сбербанка по МСФО за 1-й квартал 2023 года в случае намеков на новые дивиденды. В остальном дивидендных новостей в ближайшие дни среди наиболее ликвидных эмитентов ждут от Башнефти, ИнтерРАО и Сегежи. Финансовые результаты по МСФО за 1-й квартал представят VK, ТГК-1 и МТС, а операционные – OKEY. На макроэкономическом фронте можно отметить публикацию динамики ВВП России за 1-й квартал текущего года (ожидается сокращение на 3% г/г после падения на 2,7% кварталом ранее).

( Читать дальше )

Делаем ставку на российский рынок: апдейт стратегии и инвестидей на 2023 год

- 11 мая 2023, 15:53

- |

Мы обновили декабрьскую стратегию на этот год с учетом последних событий в мировой и российской экономиках. Новая версия доступна по ссылке. Наша главная ставка — по-прежнему на российский рынок, который уверенно растет с начала 2023 года (индекс Мосбиржи +16%). Мы считаем, что этот рост продолжится.

И вот, почему:

📍 Нет инфраструктурных рисков.

Санкции, блокировки и регуляторные ограничения стимулируют инвесторов вкладывать в российский рынок, где нет риска блокировки активов. Эта тенденция проявилась еще в прошлом году: объем торгов акциями и фондами частными инвесторами на Мосбирже уже в середине прошлого года превысил общий объем торгов иностранными бумагами на СПБ Бирже.

📍 Акции лучше всего защищают от инфляции в локальной валюте.

Российский рынок можно сравнить с иранским. После введения санкций в стране начался резкий рост инфляции. Чтобы сохранить капитал в таких условиях, население Ирана вкладывает средства в основном в акции или недвижимость. За период с 2017 по 2022 год инфляция за этот период выросла всего в пять раз, а бенчмарк Тегеранской фондовой биржи TEDPIX вырос в 20 раз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал