МИнфин

Аукцион по размещению ОФЗ-ПК 29024 признан несостоявшимся — Минфин

- 09 октября 2024, 17:11

- |

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308867-o_rezultatakh_razmeshcheniya_ofz-pk_vypuska__29024rmfs_na_auktsione_9_oktyabrya_2024_goda

- комментировать

- Комментарии ( 0 )

По итогам 2024 года размер дефицита бюджета ожидается в пределах 2% ВВП — Минфин РФ

- 09 октября 2024, 16:51

- |

minfin.gov.ru/ru/press-center/?id_4=39341-predvaritelnaya_otsenka_ispolneniya_federalnogo_byudzheta_v_yanvare-sentyabre_2024_goda

Бюджет РФ 9 мес 2024г: доходы Р26,29 трлн (+33,2% г/г), расходы Р26,12 трлн (+23,3% г/г), профицит Р169 млрд

- 09 октября 2024, 16:48

- |

Динамика поступления доходов и финансирования расходов в январе-сентябре 2024 года свидетельствует об исполнении федерального бюджета в соответствии с целевыми параметрами структурного дефицита в рамках переходного периода 2024 года.

По предварительной оценке, объем доходов федерального бюджета в январе-сентябре 2024 года составил 26 289 млрд рублей, что на 33,2% выше объема поступления доходов в соответствующем периоде 2023 года. При этом в части поступления ключевых ненефтегазовых доходов как федерального бюджета (+27% г/г), так и бюджетной системы в целом (+21% г/г) наблюдается устойчивая положительная динамика.

- Ненефтегазовые доходы федерального бюджета составили 17 962 млрд рублей и увеличились на 26,9% г/г по сравнению с аналогичным периодом прошлого года. Поступления оборотных налогов, включая НДС, по итогам января-сентября выросли на 15,5% и превысили плановый уровень, что формирует устойчивую базу для дальнейшего опережающего роста доходов.

( Читать дальше )

Страны БРИКС провели первое заседание диалоговой платформы по сотрудничеству в алмазно-бриллиантовой отрасли — Минфин РФ

- 09 октября 2024, 16:16

- |

Сегодня в Москве в рамках председательства Российской Федерации в БРИКС «на полях» встречи министров финансов и управляющих центральными банками стран объединения состоялось инаугурационное заседание неформальной диалоговой платформы по сотрудничеству в алмазно-бриллиантовой отрасли.

Встреча проходила по итогам договоренностей, достигнутых на мероприятиях российского председательства БРИКС, а также благодаря поддержке инициативы со стороны Ассоциации стран-производителей алмазов Африки.

Участники обсудили потенциальные направления развития регулярного диалога для устойчивого развития алмазно-бриллиантовой торговли.

По итогам согласовано четыре основных направления работы диалоговой платформы:

- создание добавленной стоимости в цепочках поставок;

- поддержка программ видового маркетинга бриллиантов на рынках БРИКС;

- обеспечение единых стандартов ответственной алмазодобычи и торговли;

- обмен лучшими практиками.

Замминистра финансов РФ Алексей Моисеев:

«Запуск диал

( Читать дальше )

Временный отказ от размещения ОФЗ-ПД вряд ли станет фактором отскока в облигациях, но позволит стабилизировать рынок на достигнутых минимумах - ПСБ

- 09 октября 2024, 09:35

- |

Индекс RGBI продолжил обновлять годовые минимумы – доходность индекса во вторник превысила 18% годовых (+9 б.п., до 18,06%).

Основное внимание инвесторов сегодня будет сосредоточено на аукционах Минфина (данные по недельной инфляции будут опубликованы уже после основной сессии торгов). Министерство не стало предлагать классический выпуск ОФЗ-ПД на фоне снижения рынка 9 торговых сессий подряд. При этом будет предложено 2 флоатера – 11-летний выпуск с остатком размещения всего ~6 млрд руб. и уже привычный 13-летний выпуск серии 29025 с остатком размещения ~100 млрд руб.

Временный отказ от размещения ОФЗ-ПД, вероятно, позволит в перспективе нескольких недель стабилизировать рынок на достигнутых минимумах, однако фактором отскока, вряд ли, станет. Увеличение объемов, напротив, будет негативно сказываться на расширении премий к КС/RUONIA. Итоги завтрашних аукционов покажут, готов ли Минфин увеличить объемы удовлетворения заявок.

В условиях сохранения цикла повышения ключевой ставки и навеса первичного предложения флоатеров ОФЗ рекомендуем включать в портфель преимущественно кроткие корпоративные флоатеры срочностью до 1,5 лет.

( Читать дальше )

Власти обменялись предложениями по развитию рынка капитала: ЦБ РФ намерен повысить прозрачность рынка IPO для частных инвесторов, а Минфин – устранить барьеры для иностранных инвестиций – Ведомости

- 09 октября 2024, 06:59

- |

Доля частных инвесторов среди участников российских IPO продолжает превышать долю институциональных игроков. Однако многие квалифицированные инвесторы из числа физлиц склонны продавать приобретённые бумаги в течение месяца после размещения. По мнению директора департамента корпоративных отношений Банка России Екатерины Абашеевой, для увеличения доверия частных инвесторов и их долгосрочных вложений необходима большая прозрачность этого рынка.

ЦБ планирует обсудить ряд изменений с профучастниками рынка, включая включение в проспект эмиссии прогнозов по деятельности компаний на 12 месяцев вперёд и публичное раскрытие аналитических отчетов. Также Банк России предложит повысить ответственность организаторов IPO за их результаты и создать единые стандарты для документации, касающейся IPO.

Кроме того, министерство финансов поддерживает эти меры и намерено работать над устранением ограничений для иностранных инвесторов из дружественных стран.

Источник: www.vedomosti.ru/investments/articles/2024/10/09/1067434-finansovie-vlasti-obmenyalis-predlozheniyami-po-razvitiyu-rinka-kapitala?from=newsline_partner

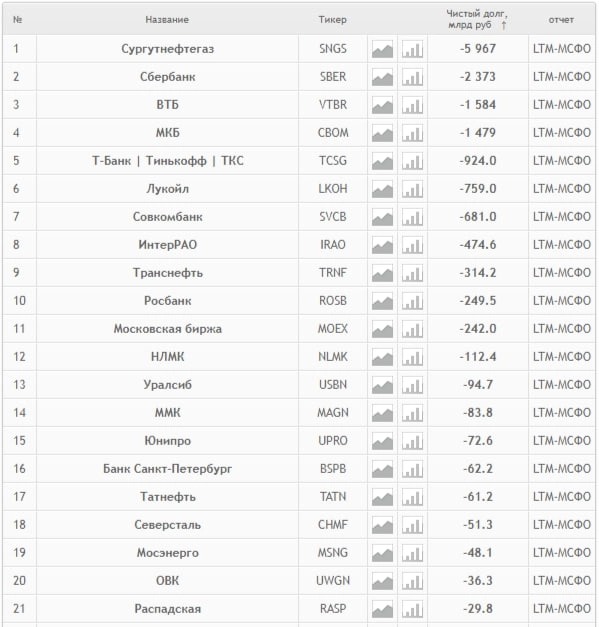

Крупнейшие компании России планируют "раскулачить"

- 08 октября 2024, 20:51

- |

Помимо скорого рассмотрения в госдуме вопроса о предоставлении инвесторам права вывода дивидендов и купонного дохода с ИИС-3 (подробнее писал здесь, надежду и веру в светлое будущее, долгосрочному дивидендному инвестору, придает ещё и недавнее заявление заместителя министра финансов Федерации.

Алексей Моисеев, выступая на форуме «Международные бизнес-тренды: вызовы или новые возможности?», вполне однозначно дал понять, что пришла пора заставить платить дивиденды, менеджмент неэффективных госкомпаний:

Я мог бы назвать, но не буду с трибуны, но поверьте мне, что есть несколько компаний в России, крупнейших и лучших компаний, которые переинвестированы. То есть они инвестируют просто потому, чтобы деньги куда-то потратить. И более того, когда компания находится, в известном смысле, на голодном пайке с точки зрения финансовых потоков, что весь избыточный финансовый поток у нее забирается, это заставляет ее в конечном итоге быть более эффективной.

Когда у компании лежат сотни миллиардов рублей на депозитах, они очень быстро расслабляются, и потом выясняется, что все их прошлые прибыли, ROE и все остальное поехало в отрицательную территорию.

( Читать дальше )

Минфин РФ 9 октября проведет аукционы по размещению ОФЗ-ПК 29025 и 29024

- 08 октября 2024, 15:48

- |

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29025RMFS (дата погашения 12 августа 2037 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29024RMFS (дата погашения 18 апреля 2035 года) в объеме остатков, доступных для размещения в указанном выпуске – 6 195 863 000 рублей по номинальной стоимости.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 29025RMFS;

( Читать дальше )

Минфин РФ готовит перечень потенциальных компаний для выхода на IPO. Уже есть некий шорт-лист компаний - директор департамента финансовой политики ведомства Алексей Яковлев — ТАСС

- 08 октября 2024, 14:27

- |

«На сегодняшний день мы уже ведем работу по формированию перечня потенциальных кандидатов (для выхода на IPO — прим. ТАСС). Понятно, что все те мероприятия и планы, которые войдут в состав федерального проекта, они должны быть еще утверждены на уровне правительства и соответственно пройти все необходимые процедуры, чтобы стать тем самым федеральным проектом. Но уже есть некий шорт-лист компаний», — сообщил директор департамента финансовой политики Минфина РФ Алексей Яковлев на стратегической сессии IPO-Форума АКРА.

tass.ru/ekonomika/22069625

За сентябрь 2024г Минфин РФ разместил на аукционе ОФЗ на 243,1 млрд руб по номиналу - 16,2% от плана на 3кв. За 3 кв план выполнен на 45,1% — Банк России

- 08 октября 2024, 14:18

- |

- На вторичном рынке СЗКО вдвое сократили объемы нетто-продаж и с учетом операций на аукционах увеличили вложения в ОФЗ до 146,3 млрд руб. (в августе – 93,2 млрд руб.). За сентябрь Минфин России разместил на аукционе ОФЗ на 243,1 млрд руб. по номиналу (188,4 млрд руб. пришлось на ОФЗ-ПК, 54,6 млрд руб. – на ОФЗ-ПД), что составило 16,2% от плана на III квартал. За III квартал план выполнен на 45,1%.

- После повышения ключевой ставки и корректировки рынком ожиданий относительно дальнейшей траектории движения ключевой ставки кривая ОФЗ выросла на всех сроках.

- С 01.04.2024 по 01.08.2024 сдвиг процентных ставок привел к увеличению объема признанной отрицательной переоценки портфелей ценных бумаг банковского сектора более чем на 300 млрд руб., что составляет 28% от чистой прибыли банковского сектора за аналогичный период, или 0,2 п.п. норматива достаточности капитала Н1.0 банковского сектора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал