МИнфин

Внутренний рынок долга

- 02 апреля 2019, 12:12

- |

На рынке ОФЗ неделя началась неоднозначно. В понедельник рубль вернул часть потерь, которые понес в пятницу поздно вечером после сообщения о подготовке Соединенными Штатами санкционного пакета по делу Скрипалей. За основную торговую сессию российская валюта укрепилась примерно на 0,6% до 65,4 руб./долл., при этом нефть прибавила в цене 0,3%. Впрочем, вчера дорожали все валюты ЕМ, и рубль был далеко не в первых рядах: бразильский реал и мексиканский песо укрепились более чем на 1%, турецкая лира и южноафриканский ранд прибавили свыше 2%. В сегменте ОФЗ день начался преимущественно с продаж, однако благодаря укреплению рубля внутридневные потери были частично восстановлены, и большинство ликвидных выпусков закрылись либо в незначительном плюсе, либо нейтрально. Объем торгов в госсекторе составил порядка 23 млрд руб., из них практически четверть пришлась на ОФЗ 26209 с погашением в июле 2022 г., доходность которых снизилась вчера на 2 б.п. до 7,98% годовых. В целом же доходности вдоль кривой изменились в пределах 2–5 б.п., как со знаком плюс, так и минус.

( Читать дальше )

Назначения финансового директора Газпрома остается ключевым вопросом для инвесторов - Атон

- 02 апреля 2019, 10:59

- |

Газпром объявил о серьезных изменениях в составе менеджмента: 1) Олег Аксютин теперь будет курировать инвестпрограмму и закупки в дополнение к стратегическому планированию; 2) Виталий Маркелов назначен ответственным за производственный блок; 3) Елена Бурмистрова, помимо функции главы Газпром экспорта, будет также руководить поставками газа в ближнее и дальнее зарубежье. Андрей Круглов, по данным Коммерсанта, уйдет в Минфин, а значит покинет пост финдиректора Газпрома — замена пока не найдена.

Недавно инициированные изменения в менеджменте Газпрома продолжаются, и они преимущественно сосредоточены на внутренних перестановках. Мы занимаем НЕЙТРАЛЬНУЮ позицию в отношении новых назначений на этом этапе и будем ждать окончательной конфигурации менеджмента и назначения финансового директора — это в настоящее время остается ключевым вопросом для инвесторов. Мы имеем рейтинг ВЫШЕ РЫНКА по Газпрому, ожидая долгосрочного роста генерации FCF после пика капзатрат в 2019, который должен обеспечить стабильную дивидендную доходность свыше 11% на горизонте 2020+.АТОН

В России предложили ввести пять новых налогов

- 02 апреля 2019, 09:41

- |

В Минфине предложили включить в Налоговый кодекс (НК) пять новых глав – об экологическом налоге, утилизационном сборе, сборе с пользователей автодорог, налоге с операторов связи и о гостиничном сборе; так может быть реализована кодификация основных действующих неналоговых платежей.https://vz.ru/news/2019/4/2/971191.html

Отмечается, что бизнес, предполагая, что данный шаг приведет к росту фискальной и административной нагрузки, на съезде РСПП 14 марта обращался к президенту России Владимиру Путину с просьбой не торопиться с включением «неналогов» в НК.

Пожелание «не спешить с этим вопросом» Путин перенаправил первому вице-премьеру и главе Минфина Антону Силуанову.

Однако на коллегии Минфина 26 марта инициатива обсуждалась в качестве одного из ключевых направлений работы ведомства. Тогда же премьер-министр России Дмитрий Медведев заверил собравшихся, что внесение неналоговых платежей в НК не приведет к увеличению фискальной нагрузки.

С каждым днём всё радостнее жы-ы-ы-ыть!..

Внутренний рынок долга

- 01 апреля 2019, 12:47

- |

По итогам недели доходности вдоль кривой ОФЗ выросли на 10–20 б.п., рубль продемонстрировал снижение почти на 1,3% за пять торговых дней. Мы писали, что после таких важных событий, как заседания ФРС и ЦБ РФ, у инвесторов появилась необходимость зафиксировать прибыль. Поводом для продаж сначала стала ситуация в Турции, спровоцировавшая приток продавцов на большинство рынков ЕМ, затем новость о возможности новых санкций. Несмотря на ухудшение рыночной конъюнктуры, аукционы Минфина прошли в целом неплохо, было привлечено 57 млрд руб.

( Читать дальше )

Внутренний рынок долга

- 29 марта 2019, 13:54

- |

Продажи в ОФЗ вчера продолжились. Вчера второй день подряд наблюдались продажи на всех EM. Российский рынок не стал исключением, и снижение здесь было чуть сильнее по сравнению со средой, поскольку цены на нефть начали падать и потеряли почти 1%. Индекс доллара DXY заметно вырос и протестировал уровень 97,2 б.п., на этом фоне все валюты развивающихся рынков закрылись в минусе. Турецкая лира вновь стала аутсайдером, лишившись более 4%. Курс рубля за основную торговую сессию упал на 0,4%, что стало не самым плохим результатом. Объем сделок в ОФЗ вчера был неплохим, превысив 25 млрд руб. Наибольшие обороты прошли на участке кривой сроком пять–шесть лет. Котировки рублевых госбумаг потеряли около 0,2–0,5 п.п., кривая доходности поднялась еще примерно на 3–7 б.п. Впрочем, мы отмечали, что после заседаний ЦБ РФ и ФРС российский рынок должен хоть немного скорректироваться, так как рублевые гособлигации заметно дорожали до этих событий. С начала недели ОФЗ уже потеряли порядка 0,6–1 п.п. от номинала.

( Читать дальше )

Внутренний рынок долга

- 28 марта 2019, 12:05

- |

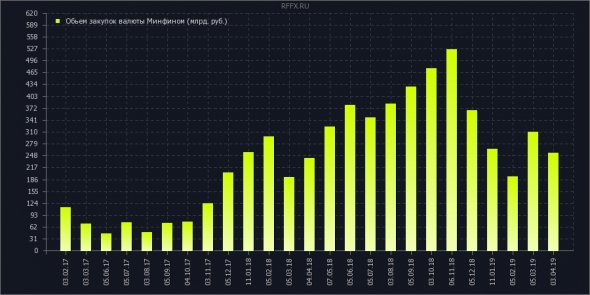

Минфин перевыполнил квартальный план на 14%. В среду продавцы вернулись на развивающиеся рынки из-за Турции, где был создан дефицит ликвидности для поддержания нацвалюты в преддверии местных выборов. Лира приостановила свое падение, однако валюты других ЕМ пострадали: бразильский реал упал вчера на 3%, южноафриканский ранд потерял почти 1,3%. На этом фоне снижение курса рубля на 0,7% за основную сессию при нейтральной динамике нефтяных котировок выглядит естественным. Рублевые активы, в том числе ОФЗ, падали в цене с самого утра. К вечеру котировки рублевых госбумаг снизились в среднем 0,2–0,4 п.п., а доходности выросли на 2–6 б.п. Однако аукционы Минфина, на наш взгляд, прошли в целом неплохо. Их результаты следующие:

- Первым состоялся аукцион по новым пятилетним ОФЗ 26227 с погашением в июле 2024 г. Спрос на выпуск достиг 43,8 млрд руб., однако удовлетворена была примерно половина заявок, объем размещения был равен 21,4 млрд руб. При этом премия была выше, чем мы рассчитывали:

( Читать дальше )

Внутренний рынок долга

- 27 марта 2019, 11:53

- |

Минфин сегодня размещает десятилетние и пятилетние ОФЗ. Вчера настроения на рублевом рынке изменились, рубль и ОФЗ подешевели. Видимых причин для продаж не было, наоборот, цены на нефть поднялись почти на 1% в течение дня. Вероятно, часть инвесторов просто решила зафиксировать прибыль. Мы отмечали ранее, что такой шаг после заметного роста котировок весьма вероятен. Впрочем, продажи ОФЗ во вторник были вполне умеренными и преимущественно на длинном участке кривой, где котировки снизились в среднем на 0,2–0,4 п.п. Оборот был неплохим и составил порядка 28 млрд руб., правда почти 5 млрд руб. прошло в одном из флоатеров и в коротких ОФЗ 26216, погашаемых уже в мае. Курс рубля за основную торговую сессию упал на 0,6% до 64,4 руб./долл., впрочем, вчера большинство валют развивающихся стран дешевело на фоне небольшого роста индекса доллара DXY. Минфин сегодня предложит инвесторам новые пятилетние ОФЗ 26227 с погашением в июле 2024 г., при этом доразмещать старые пятилетние ОФЗ 26223 не будет, хотя доступный остаток выпуска составляет около 25 млрд руб.

( Читать дальше )

Внутренний рынок долга

- 26 марта 2019, 12:36

- |

ОФЗ вчера отыграли пятничные потери, и кривая снизилась на 5–10 б.п. Вполне логично, что после новостей о докладе спецпрокурора Мюллера ОФЗ начали вчерашнюю сессию ростом котировок. Однако сегодня в Сенате состоятся слушания к пятилетнему сроку конфликта на Донбассе, на которых может обсуждаться и санкционная тематика. Рубль за основную сессию прибавил в весе, несмотря на небольшое падение нефтяных цен. Российская валюта подорожала на 0,4%, преодолев рубеж в 64 руб./долл., впрочем, большинство валют ЕМ вчера тоже укреплялось, частично восстанавливая потери после пятничной распродажи. Длинные ОФЗ поднялись в цене в среднем на 0,4–0,6 п.п., в результате доходность на дальнем конце кривой снизилась на 8 б.п. до 8,33% годовых. В целом же, кривая отыграла пятничные потери, доходности упали примерно на 5–10 б.п. Отметим, что в понедельник оборот превысил 50 млрд руб., однако половина его пришлась на флоатеры, и почти в каждом прошло по одной крупной сделке, что явно носит разовый характер. Более 12 млрд руб. было в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал