Лукойл

Почему мы падаем и почему растём. Распадская. ЛУКОЙЛ. БСП

- 25 марта 2018, 12:32

- |

Всем привет!

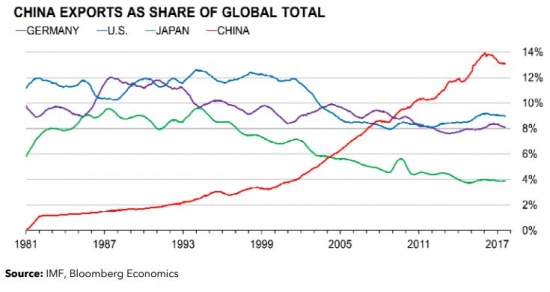

Эта неделя выдалась довольно яркой… куча событий, отчетов, выступлений, но красный фон все же преобладал. Если кто то не в курсе, то господин Трамп ввёл пошлины на сталь и алюминий. После этого Трамп подписал меморандум о торговых мерах в отношении Китая, добавив ещё больше огня. Во многих изданиях это назвали торговой войной. А рынки отреагировали следующим образом:

А вот как выглядит мировой экспорт Китая:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

Обзор результатов "ПАО Лукойл"

- 24 марта 2018, 21:24

- |

Лукойл отчитался за 2017 год. Сводим данные в табличку по полугодиям, смотрим что получилось:

Акционерный капитал вырос, чистый долг снизился — отлично

Выручка +14% г/г, во втором полугодии темпы роста выше — хорошо

Операционная прибыль +21% г/г — рост как за счёт выручки, так и за счет повышения эффективности (маржа +0,5 п.п.), второе полугодие намного лучше первого — тут тоже все отлично

EBITDA +14% г/г — аналогично выручке — хорошо

Чистая прибыль выросла в 2 раза — отлично

Свободный денежный поток -3% г/г — плохо. При том, что кап.затры выросли не так уж значительно г/г, всего на 3%.

( Читать дальше )

Технический анализ акций 23.03.2018. ИТОГИ НЕДЕЛИ

- 23 марта 2018, 23:29

- |

Подвожу очередной обзор акций. Прошлый можете посмотреть по этой ссылке.

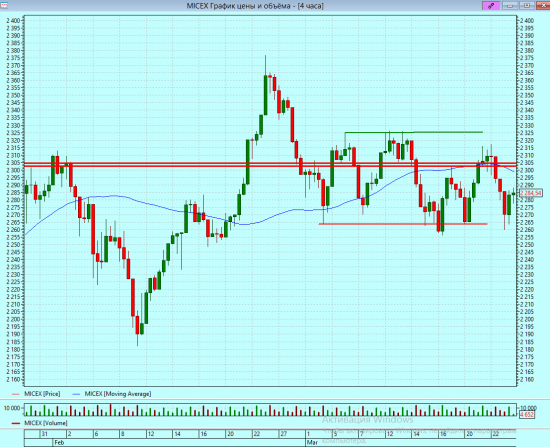

Техническая картина на конец недели выглядит так:

Сбербанк

Целевая зона от реализованного ранее неудавшегося размаха отработалась отлично. Сформировался локальный минимум с внутренней свечой, которая была пробита вверх. Поймать момент отскока и отработать его, помог пробой треугольника (см.часовой фрейм). Именно это я имею в виду, когда говорю «мониторить и отрабатывать формации на младших фреймах».

( Читать дальше )

Целевая цена бумаг Лукойла составляет 4458 рублей

- 23 марта 2018, 20:15

- |

На наш взгляд, практически вся представленная информация не содержала сюрпризов и в той или иной форме была известна рынку и, как следствие, заложена в котировках акций компании. Ниже мы рассмотрим параметры стратегии.

— Инвестиции «ЛУКОЙЛа» в ближайшие 10 лет составят 80 млрд долл.

На наш взгляд, это самая позитивная информация из представленного. «ЛУКОЙЛ» ожидает капитальные затраты в среднем 8 млрд долл. в год, что существенно ниже среднего исторического значения и нашего прогноза – 9,7 млрд долл. в год. Прогноз низких капитальных затрат объясняется прохождением пикового периода, когда «ЛУКОЙЛ» нес серьезные расходы, инвестируя в Западную Курну-2 и модернизацию НПЗ. Информация стала для нас приятным сюрпризом и поводом для пересмотра оценки компании.

— «ЛУКОЙЛ» планирует направлять половину доходов при цене выше 50 долл. за баррель на дивиденды и выкуп акций.

( Читать дальше )

Лукойл должен быть у ОПЕК на хорошем счету

- 23 марта 2018, 19:34

- |

На фоне встречной монетарной политики ФРС и Банка России, привлекательность рублёвых инструментов продолжает понемногу снижаться. Тем не менее, дифференциал по ставкам с развитыми рынками – еврозоной, США, Британией и Японией – остаётся по-прежнему значительным, а риски в российских государственных долговых бумагах продолжают снижаться на фоне повышения отечественных суверенных рейтингов. В то же время, путём снижения стоимости денег Банк России пытается решать, в первую очередь, социальную задачу удешевления кредитов в условиях исторически низкой инфляции.

Рынки снижаются на опасениях глобальной торговой войны. Негатив на площадках, к моему опасению, может вылиться в ультра-негатив в виде полноценной коррекции американского индекса NASDAQ (а за ним — и всех остальных) по причине вероятного продолжения обвала котировок акций Facebook. «Безопасной гаванью» индекс МосБиржи при таком сценарии, как показывает история, быть не сможет.

( Читать дальше )

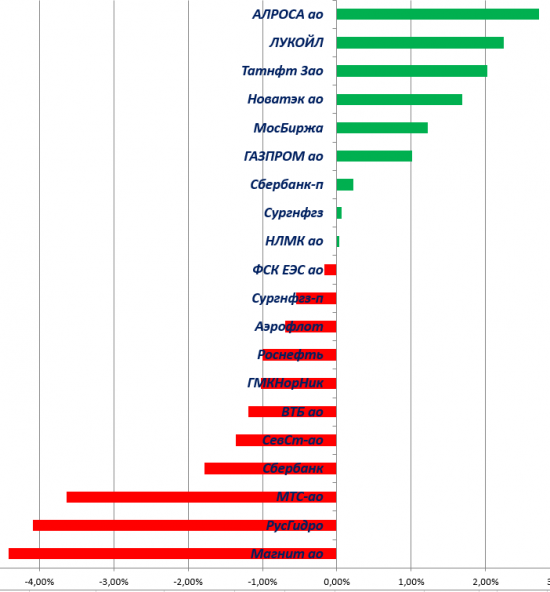

Флюгер Голубых Фишек 23.03.2018

- 23 марта 2018, 19:01

- |

Флюгер Голубых Фишек сегодня:

Вчера так и не нашлось времени написать обзор. Но в целом, всё шло в рамках ожиданий, поэтому можно сказать, что мы ничего не пропустили. Ранее я рассказывал о том, что пока не верю в рост, и на примере Сбербанка, говорил о том, что скоро сформируется новый локальный хай ниже предыдущего, и цена снова пойдёт вниз. По Сберу всё так и произошло. Но вот ММВБ так и не хочет вылазить из своей норы, боковика.

( Читать дальше )

ЛУКОЙЛ - планирует увеличить добычу газа в России на 22%, до 22 млрд кубометров к 2027 г

- 23 марта 2018, 18:19

- |

Увеличение запланировано в рамках новой десятилетней стратегии компании на 2017-2027 годы. Достичь такого показателя планируется благодаря оптимизации технических решений и затрат на разработку, максимальному задействованию существующей инфраструктуры. Кроме того, этому будет способствовать долгосрочный контракт на реализацию с "Газпромом", увеличение доли продаж конечным потребителям, интеграция с проектами в газохимии и электроэнергетике.

Прайм

ЛУКОЙЛ - совет директоров утвердит первую программу buy back в ближайшее время

- 23 марта 2018, 17:39

- |

Первый вице-президент компании Александр Матыцын.

«Первую программу обратного выкупа акций мы в ближайшее время вынесем на утверждение совета директоров. Ее размер, как мы уже говорили, составит 3 миллиарда долларов»

«В случае досрочного выбора лимита программы мы планируем запускать новые. Важно, что приобретаемые акции мы будем погашать, используя механизм, который мы отработаем на погашении имеющегося пакета квазиказначейских бумаг»

Прайм

ЛУКОЙЛ - руководство будет рекомендовать рост дивидендов-2017 выше инфляции

- 23 марта 2018, 17:34

- |

Первый вице-президент компании Александр Матыцын.

«Мы сегодня уже неоднократно говорили, что наша дивидендная политика единственная среди конкурентов на данный момент предусматривает ежегодный и гарантированный рост рублевого дивиденда на акцию как минимум на величину инфляции российской. Но по факту, вы знаете, мы перевыполняем этот показатель. Например, по результатам 2017 года менеджмент также планирует вынести на рассмотрение совета директоров рекомендацию повысить дивиденды на уровень выше, чем текущая инфляция»

Он отметил, что программа обратного выкупа акций (buy back) приведет к более быстрому росту дивидендов на акцию.

«Количество акций в обращении сокращается, соответственно, размер дивидендов на акцию будет расти»

Прайм

ЛУКОЙЛ - не считает покупку новых активов приоритетом

- 23 марта 2018, 17:30

- |

Первый вице-президент компании Александр Матыцын:

«С учетом нашего фокуса на органическое развитие, использование капитала для сделок по слиянию и поглощению активов не является нашим приоритетом, но все-таки хотелось бы сказать пару слов об этом направлении. Мы учли предыдущий опыт, пересмотрели стратегию, снизили аппетит к риску. Нас потенциально могут интересовать проекты в секторе upstream (сегмент добычи и разведки — ред.) для восполнения ресурсной базы и получения технологического опыта»

«В случае наличия интересных активов, соответствующих нашим компетенциям и находящихся в регионах нашего присутствия, мы будем детально анализировать все риски и тестировать активы на соответствие нашей минимальной целевой доходности в 15%»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал