Лукойл

Лукойл

- 30 октября 2018, 13:06

- |

Недельные и месячные графики, конечно, ужасны, там глубокая коррекция напрашивается, а шорт от верхней границы канала вполне оправдан.

- комментировать

- Комментарии ( 0 )

Бумаги Лукойла сохраняют потенциал для похода к отметке 5000 рублей - Алго Капитал

- 26 октября 2018, 17:28

- |

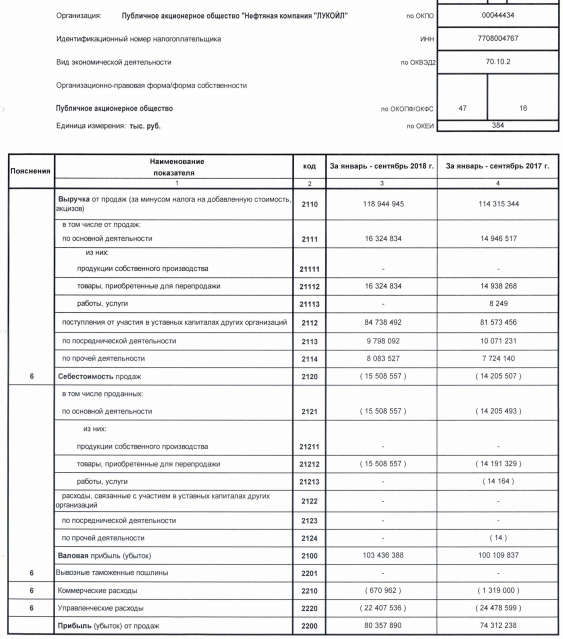

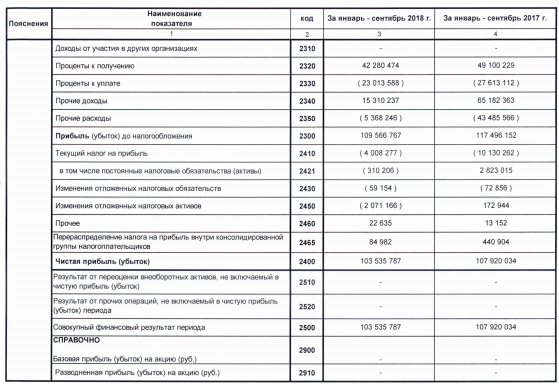

Акции «Лукойл» (LKOH RM, -1.78%) подешевели вместе с рынком на фоне публикации бухгалтерской отчетности эмитента за 9 месяцев 2018 года по РСБУ. Чистая прибыль нефтяной компании за отчетный период сократилась на 4%, до уровня в 103.5 млрд руб. С технической точки зрения эти бумаги все еще сохраняют потенциал для нового захода к ближайшему значимому уровню сопротивления, расположенному в районе 5000 руб.Манжос Виталий

«Алго Капитал»

ЛУКОЙЛ - чистая прибыль за 9 мес по РСБУ снизилась на 4%

- 26 октября 2018, 10:37

- |

( Читать дальше )

Рекордное падение США с 2011 года

- 25 октября 2018, 09:44

- |

Всем привет. Ну что же американский индекс NASDAQ показал максимальное дневное падение с 2011 года. Что же вообще происходит сейчас с американцами? В чем причины такого обвала? В этом видео я попробую проанализировать причины происходящего. Сейчас мы снова откроемся гепом вниз, затем снова будем этот геп закрывать. Всем удачи :-)))

( Читать дальше )

Лукойл - рекордный объем торгов, или сколько заплатили инвесторы в MSCI

- 24 октября 2018, 20:28

- |

Пару дней назад появилась информация о том, что MSCI увеличит вес акций Лукойла в своем индексе с 16,9% до 18,9%, что повлечет одномоментный приток в акции >$400 млн. Средний объем торгов в 2018 ~$50 млн. Два дня акции Лукойла росли, опережая рынок, но самое интересное прошло в последние 5 минут, когда цена выросла еще на 1,5% до 4995 и прошел объем сразу на 17 млрд. руб. (из рекордных за всю историю 33 млрд. за день). В последние 5 минут на аукционе закрытия в стакане были заметны две разнонаправленные заявки на большие объемы: 6+ млрд. руб. на продажу по 4748 и 7+ млрд. руб. на покупку по 5067. Механизм аукциона закрытия предусматривает формирование одной средневзвешенной цены, по которой пройдет максимальный объем торгов. По соотношению заявок на покупку и продажу было видно, что цена будет выше рынка (4919 на тот момент). Можно было ставиться на продажу по любой цене чуть выше — поставил по 4970, а продал по 4995. Завтра Лукойл должен открыться со снижением, думаю, сразу на 2%. За этот «бесплатный обед» заплатили инвесторы пассивных ETF, ориентирующихся на индекс MSCI.

( Читать дальше )

Лукойл 24.10.18

- 24 октября 2018, 20:08

- |

Закрытие 4920р. Постмаркет: цена 4995р (+75р) прошло 722 контракта 3 468 063 акции на сумму 17 322 974 685р. В среднем 4800шт на контракт. Все сделки — время 18:45:23, 4 контракта на 10 000шт до 18:45:58. И 12 шт купили в период с 18:46:17 до 18:49:03.

В стакане одни офера, примерно 150 000 на момент закрытия постмаркета висело неудовлет.

Мою заявку естественно не выполнили.

УСПЕЛ КТО СДАТЬ НА ПОСТМАРКЕТЕ по 4995р.? Похоже что никто!

Я вот понять не могу, это договорняк какой то между «дядями», одни собрали количество, другие купили?

LKZ или ЛУКойл

- 24 октября 2018, 20:00

- |

Что это значит, что будет падать «нездорово» в следующие месяца. Осталось понять на чем падать(сипи, нефть или внутренние новости)

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

- 24 октября 2018, 15:43

- |

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 24 октября 2018, 07:55

- |

«Интеррос» снова довел долю в «Норникеле» до 34% после разворота сделки с Абрамовичем

«Интерросу» сейчас принадлежит около 34% акций ГМК «Норильский никель», рассказал в интервью «Ъ» глава «Интерроса» и президент «Норникеля» Владимир Потанин. После того, как в июне по требованию «Русала» Олега Дерипаски (27,8% ГМК) Высокий суд Лондона развернул сделку по продаже Crispian Investments Limited Романа Абрамовича и Александра Абрамова 3,99% акций «Норникеля», «Интерросу» пришлось вернуть Crispian 2,1%, купленные за $772,3 млн. Но холдинг, по словам президента, решает вопрос наращивания доли в «Норникеле» «другим способом, скупая акции с рынка».

https://www.kommersant.ru/doc/3779167

«Мне никогда не нравились поединки с травмированными соперниками». Глава «Норникеля» Владимир Потанин о конфликте акционеров, «списке Белоусова» и криптовалюте

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал