SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ликвидность

Делаем кэрри между 5,31% аукцион ЦБР и 6,51% долларовый или евровый своп. (Ликвидность 25.06.12)

- 25 июня 2012, 13:28

- |

smoketrader.livejournal.com/60789.html

Сегодня ЦБР предложил рынку 640 млрд. (против 390 млрд. в пятницу и четверг).

Рынок пока привлек на 202 млрд. меньше лимита.

Поскольку все заявки были исполнены — средний взвес по аукциону составил 5,3182% — достаточно дешевые деньги исходя из текущей ситуации на рынке РЕПО и МБК, где уже долгое время ставки в районе 6%.

Также как и на прошлой неделе возможен кэрри-трейд:

Привлечение под 5,3182% у ЦБР и размещение в долларовых или евровых свопах под 6,51%, что дает доход в 1,2%

На МБК и РЕПО ставки практически одинаковые — 6-6,2-6,5%

Свопы продолжают оставаться на высоком уровне — с утра Евровый и Долларовый свопы торговались в районе 6,51% — цены на них продолжают рост:

( Читать дальше )

Сегодня ЦБР предложил рынку 640 млрд. (против 390 млрд. в пятницу и четверг).

Рынок пока привлек на 202 млрд. меньше лимита.

Поскольку все заявки были исполнены — средний взвес по аукциону составил 5,3182% — достаточно дешевые деньги исходя из текущей ситуации на рынке РЕПО и МБК, где уже долгое время ставки в районе 6%.

Также как и на прошлой неделе возможен кэрри-трейд:

Привлечение под 5,3182% у ЦБР и размещение в долларовых или евровых свопах под 6,51%, что дает доход в 1,2%

На МБК и РЕПО ставки практически одинаковые — 6-6,2-6,5%

Свопы продолжают оставаться на высоком уровне — с утра Евровый и Долларовый свопы торговались в районе 6,51% — цены на них продолжают рост:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

Что с ЧТПЗ?

- 22 июня 2012, 23:43

- |

Собирался подбирать в конце мая под отскок, но благо из-за отсутствия ликвидности мне не налили её по 36.

Сейчас смотрю — что уже терял бы 30% чистых.

В чем проблема с компанией?

P/E 3, ROE 67 я так понял из-за небольшого уставного капитала?

ROA на уровне мечела.

Проблема в высокой кредитной нагрузке?

// Вообще думал она стрельнёт процентов на 40% — все-таки инвест. программа выполнена, цеха новые построены — сиди бабло считай :)

Сейчас смотрю — что уже терял бы 30% чистых.

В чем проблема с компанией?

P/E 3, ROE 67 я так понял из-за небольшого уставного капитала?

ROA на уровне мечела.

Проблема в высокой кредитной нагрузке?

// Вообще думал она стрельнёт процентов на 40% — все-таки инвест. программа выполнена, цеха новые построены — сиди бабло считай :)

Ликвидность 21 июня (кэрри - возможен)

- 21 июня 2012, 13:45

- |

http://smoketrader.livejournal.com/60158.html

Сегодня ЦБР продолжил «политику» ограничения ликвидности, предложив рынку 390 млрд.

Уже на первом аукционе образовался некоторый дефицит ликвидности в размере 33,8 млрд.

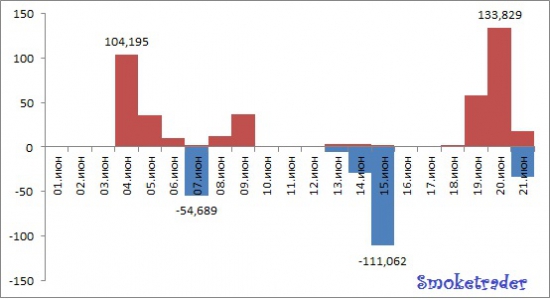

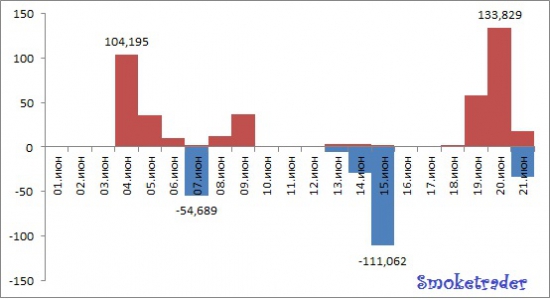

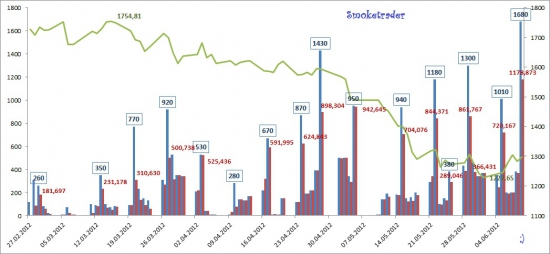

Для аналитики привожу гистограмму:

Дефицит ликвидности на аукционе овернайт (с начала месяца) — синим цветом

Остатки по этим же аукционам — красный цвет

Предвосхищая вопросы — «Как-так может быть — есть дефицит и есть остаток?!» — поясню, что дефицит возникает, когда спрос превышает предложение на аукционе (ну и не только), но при этом — важно смотреть ставку отсечения, в дни дефицита (как сегодня 5,2610%) она обычно выше минимальной (5,25%) — а минимальная сегодня (видно в параметрах — 5,25%). таким образом те, кто выставились ниже отсечения — не смогли привлечься и на «выходе» образовался остаток (на сегодня пока остаток 18 млрд., но впереди еще 2-й аукцион овернайт — а значит остаток уменьшится, а дефицит может увеличиться).

Свопы с утра торгуются в районе 6%:

Евро — 5,85%; Доллары: 5,97%

На МБК деньги сегодня дорогие — 6-6,25%. РЕПО «близко» — 5,9-6%.

На рынке возможен кэрри между аукционом ЦБР 5,3-5,6% и МБК — 6-6,25%

( Читать дальше )

Сегодня ЦБР продолжил «политику» ограничения ликвидности, предложив рынку 390 млрд.

Уже на первом аукционе образовался некоторый дефицит ликвидности в размере 33,8 млрд.

Для аналитики привожу гистограмму:

Дефицит ликвидности на аукционе овернайт (с начала месяца) — синим цветом

Остатки по этим же аукционам — красный цвет

Предвосхищая вопросы — «Как-так может быть — есть дефицит и есть остаток?!» — поясню, что дефицит возникает, когда спрос превышает предложение на аукционе (ну и не только), но при этом — важно смотреть ставку отсечения, в дни дефицита (как сегодня 5,2610%) она обычно выше минимальной (5,25%) — а минимальная сегодня (видно в параметрах — 5,25%). таким образом те, кто выставились ниже отсечения — не смогли привлечься и на «выходе» образовался остаток (на сегодня пока остаток 18 млрд., но впереди еще 2-й аукцион овернайт — а значит остаток уменьшится, а дефицит может увеличиться).

Свопы с утра торгуются в районе 6%:

Евро — 5,85%; Доллары: 5,97%

На МБК деньги сегодня дорогие — 6-6,25%. РЕПО «близко» — 5,9-6%.

На рынке возможен кэрри между аукционом ЦБР 5,3-5,6% и МБК — 6-6,25%

( Читать дальше )

Опционная комбинация FCX , план до конца недели (18 июня - 22 июня 2012), переход на более длит период по FCX

- 20 июня 2012, 17:00

- |

план по FCX:

заход в май-ю комбинацию был — 19 марта 2012 — затраты покрыли, выход в 0.

заход в авг. стредл- развитие комбинации на более длит. период — 9 апреля 2012

позавчера на цене акции 34 (примерно) купили 51 контракт стредл ноябрь 34 по цене 6,95 за контракт — переход на более длит период + для защиты авг.комбинации,

покупали частями, брали короткие позиции чтобы хватило денег на 51 контракт, кэша $26185 хватило на 36 контрактов, остальные 15 контрактов докупили с кэша, который получили с коротких позиций.

Короткие взяли: колл 40 ноябрь по цене 0,95 39 контрактов

пут 28 ноябрь 39 контрактов. Кэша с коротких получили: $9783

Стредлом сбалансировали комбинацию + ноябрьский стредл подходит по критериям для захода (тех анализ, выбор компании)

конец месяца, FCX опять сделал новый минимальный месячный разлет, новые точки для ходов

вверх: в т 37 если индексы покажут продолжение -тянем колл 34 авгт дальше, если покажут разворот (тех анализ) — продаем колл август 34 в прибыли (уходим от августа, балансируем комбинацию) + кроем короткий пут 28 в прибыли

( Читать дальше )

заход в май-ю комбинацию был — 19 марта 2012 — затраты покрыли, выход в 0.

заход в авг. стредл- развитие комбинации на более длит. период — 9 апреля 2012

позавчера на цене акции 34 (примерно) купили 51 контракт стредл ноябрь 34 по цене 6,95 за контракт — переход на более длит период + для защиты авг.комбинации,

покупали частями, брали короткие позиции чтобы хватило денег на 51 контракт, кэша $26185 хватило на 36 контрактов, остальные 15 контрактов докупили с кэша, который получили с коротких позиций.

Короткие взяли: колл 40 ноябрь по цене 0,95 39 контрактов

пут 28 ноябрь 39 контрактов. Кэша с коротких получили: $9783

Стредлом сбалансировали комбинацию + ноябрьский стредл подходит по критериям для захода (тех анализ, выбор компании)

конец месяца, FCX опять сделал новый минимальный месячный разлет, новые точки для ходов

вверх: в т 37 если индексы покажут продолжение -тянем колл 34 авгт дальше, если покажут разворот (тех анализ) — продаем колл август 34 в прибыли (уходим от августа, балансируем комбинацию) + кроем короткий пут 28 в прибыли

( Читать дальше )

Ликвидность 19.06

- 19 июня 2012, 15:59

- |

Сегодня ЦБР проводит 2 аукциона — овернайт и 7-мидневное РЕПО (недельное).

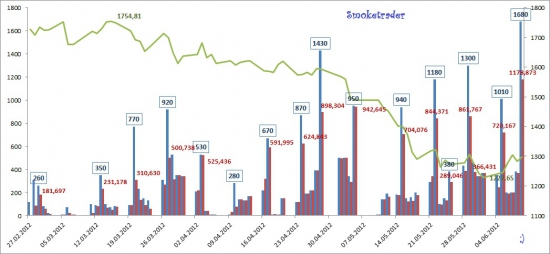

Сегодняшний общий лимит равен 1,680 трлн. (что равно лимиту 09.06.2012).

Однако, «на деле» привлечение со стороны профучастников несколько снизилось:

1,037 трлн. против 1,215 трлн.

Уже который день практика показывает, что валютные свопы стоит делать не утром «на открытии», а где-то в середине дня. Иногда можно и при закрытии. Ставки на рынке ликвидности более-менее стабильны — особой прибыли кэрри типа ЦБР (5,26%) -> МБК/РЕПО (5,75%) не приносит…

Думаю, есть вероятность того, что профучастники могут «обратить свой взгляд» на рынок «фикс», а также и на «особо опасный» рынок акций. На последнем, цены на достаточно хорошем для покупки уровне => шансы на рост никто пока не отменяет… Будем следить за развитием ситуации на рынке ликвидности.

( Читать дальше )

Сегодняшний общий лимит равен 1,680 трлн. (что равно лимиту 09.06.2012).

Однако, «на деле» привлечение со стороны профучастников несколько снизилось:

1,037 трлн. против 1,215 трлн.

Уже который день практика показывает, что валютные свопы стоит делать не утром «на открытии», а где-то в середине дня. Иногда можно и при закрытии. Ставки на рынке ликвидности более-менее стабильны — особой прибыли кэрри типа ЦБР (5,26%) -> МБК/РЕПО (5,75%) не приносит…

Думаю, есть вероятность того, что профучастники могут «обратить свой взгляд» на рынок «фикс», а также и на «особо опасный» рынок акций. На последнем, цены на достаточно хорошем для покупки уровне => шансы на рост никто пока не отменяет… Будем следить за развитием ситуации на рынке ликвидности.

( Читать дальше )

Ликвидность 18.06.12 "Не все то - кэрри..."

- 18 июня 2012, 12:38

- |

smoketrader.livejournal.com/59342.html

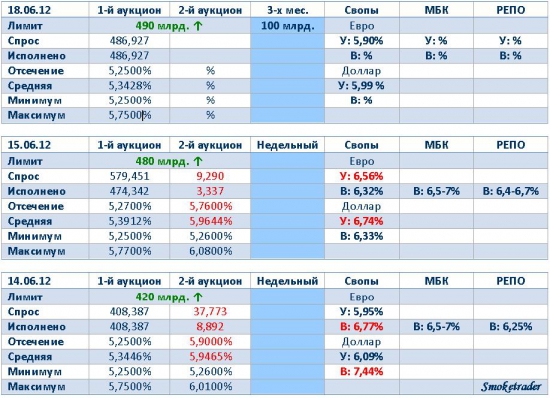

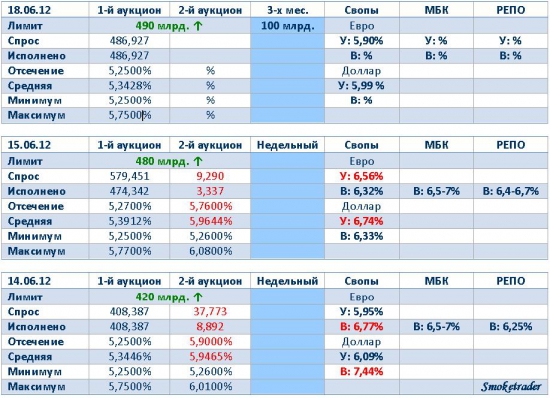

На сегодня ЦБР еще «чуть» поднял планку — 490 млрд. (против 480 в пятницу)

Спрос был полностью удовлетворен — 486,927 млрд.

Однако, при «таком варианте» вполне вероятен дефицит на «2й» (хотя он и не будет определяющим)...

Ставки по свопам (после того как в пятницу ЦБР снизил максимум до 6,5%) — на уровне 5,9-6%.

ЦБР старательно ограничивает движение денег в валюту — ограничивая свопы по доходности.

Т.е. теперь получая деньги на аукционе «игроки» будут искать альтернативные источники заработка — это может быть и фондовый рынок.

Еще у рынка есть кэрри-трейд — аукцион-МБК(РЕПО) и «ограниченый» по доходу аукцион-своп.

Также сегодня будет проходить 3-х месячный аукцион, где лимит «не ожидающий особого спроса» — 100 млрд.

На сегодня ЦБР еще «чуть» поднял планку — 490 млрд. (против 480 в пятницу)

Спрос был полностью удовлетворен — 486,927 млрд.

Однако, при «таком варианте» вполне вероятен дефицит на «2й» (хотя он и не будет определяющим)...

Ставки по свопам (после того как в пятницу ЦБР снизил максимум до 6,5%) — на уровне 5,9-6%.

ЦБР старательно ограничивает движение денег в валюту — ограничивая свопы по доходности.

Т.е. теперь получая деньги на аукционе «игроки» будут искать альтернативные источники заработка — это может быть и фондовый рынок.

Еще у рынка есть кэрри-трейд — аукцион-МБК(РЕПО) и «ограниченый» по доходу аукцион-своп.

Также сегодня будет проходить 3-х месячный аукцион, где лимит «не ожидающий особого спроса» — 100 млрд.

Опционная комбинация FCX , план до конца недели (11 июня - 15 июня 2012)

- 13 июня 2012, 17:48

- |

на прошлой неделе ходов не было.

16 апреля 38 пут в деньгах заменили на 32 пут при деньгах (на полученный кэш)- в предыдущих постах ошибку не заметил, не отписал

план по FCX:

заход в комбинацию был — 19 марта 2012

заход в стредл- развитие комбинации на более длит. период — 9 апреля 2012

вверх: в т 35 покупаем пут 35 51 контракт — (разлет + тех анализ, первая пара точек)

вниз: в т 30 покупаем колл 30 51 контракт (вторая пара точек)

Итого по текущим позициям в нашей комбинации:

FCX

51 контр. длинный пут август 32, цена покупки= 2,78

51 контр. длинный колл август 38, цена покупки= 3,06

51 контр. длинный колл август 34, цена покупки= 2,98

Итого на данный момент:

— начальная инвестиция (с 3 января) — $56700

— закупка по FCX $6,12 на контракт (с учетом закрытых),

— кэша на счету: $26185

— текущая прибыль/убыток на весь счет: -13 % на закрытие вчерашнего дня

( Читать дальше )

16 апреля 38 пут в деньгах заменили на 32 пут при деньгах (на полученный кэш)- в предыдущих постах ошибку не заметил, не отписал

план по FCX:

заход в комбинацию был — 19 марта 2012

заход в стредл- развитие комбинации на более длит. период — 9 апреля 2012

вверх: в т 35 покупаем пут 35 51 контракт — (разлет + тех анализ, первая пара точек)

вниз: в т 30 покупаем колл 30 51 контракт (вторая пара точек)

Итого по текущим позициям в нашей комбинации:

FCX

51 контр. длинный пут август 32, цена покупки= 2,78

51 контр. длинный колл август 38, цена покупки= 3,06

51 контр. длинный колл август 34, цена покупки= 2,98

Итого на данный момент:

— начальная инвестиция (с 3 января) — $56700

— закупка по FCX $6,12 на контракт (с учетом закрытых),

— кэша на счету: $26185

— текущая прибыль/убыток на весь счет: -13 % на закрытие вчерашнего дня

( Читать дальше )

Ликвидность (итоги недели 04-09 июня)

- 09 июня 2012, 14:47

- |

http://smoketrader.livejournal.com/57905.html

Сегодня ЦБР проводит 2 аукциона (овернайт и недельное РЕПО)

Сегодня абсолютный максимум по предложению денег с начала года — 1,68 трлн.

На сейчас (14:30) (т.е. без 2-го аукциона РЕПО — рынок привлек абсолютный максимум по деньгам 1,17 трлн.

При этом, установленных лимитов «хватило на всех» — средневзвешенные ставки были ниже 5,3%. Максимальные ставки 5,6% — а значит никакой «паники» по «нехватке денег» небыло...

Свопы сегодня не торгуются. Рынок МБК в «спящем режиме» бидует по 5%. РЕПО «спит» в районе 6%.

Для пояснения «причинно-следственных связей»:

На графике ликвидность по рыночным ставкам ситуация «упал-отжался» :)

( Читать дальше )

Сегодня ЦБР проводит 2 аукциона (овернайт и недельное РЕПО)

Сегодня абсолютный максимум по предложению денег с начала года — 1,68 трлн.

На сейчас (14:30) (т.е. без 2-го аукциона РЕПО — рынок привлек абсолютный максимум по деньгам 1,17 трлн.

При этом, установленных лимитов «хватило на всех» — средневзвешенные ставки были ниже 5,3%. Максимальные ставки 5,6% — а значит никакой «паники» по «нехватке денег» небыло...

Свопы сегодня не торгуются. Рынок МБК в «спящем режиме» бидует по 5%. РЕПО «спит» в районе 6%.

Для пояснения «причинно-следственных связей»:

На графике ликвидность по рыночным ставкам ситуация «упал-отжался» :)

( Читать дальше )

Покупки ВЭБом

- 07 июня 2012, 09:45

- |

Все чаще ходят слухи что покупки ВЭБом фишек в данный момент носят характер не поддержки рынка, а идеей переманить западную ликвидность на наш рынок, т.е. если бы продажи усилились и ВЭБ входил бы в рынок на уровнях кризиса 2008 или чуть ранее, то это выглядело бы как помощь государства уже в критической ситуации как и было в 2008, но в этот момент и Америка с ЕС будут спасать своих те же QE и т.д.

Так говорят о том что наши решили сыграть на опережение, пока западные инвестиции бегут с рискованных активов, поддержать наши фишки, и тем самым дать понять всем что мы не будем дожидаться дальнейшего падения, а на росте сами понимаете и западные денежки потекут к нам, тем более что ликвидность появившаяся от выхода с других рынков пока не хочет вливаться по новому куда бы то ни было, а ее становится все больше раз уж начали скупать гос бумажки той же Америки с почти нулевой доходностью.

Но повторюсь это всего лишь слухи, всем удачных торгов и профита!!!

Так говорят о том что наши решили сыграть на опережение, пока западные инвестиции бегут с рискованных активов, поддержать наши фишки, и тем самым дать понять всем что мы не будем дожидаться дальнейшего падения, а на росте сами понимаете и западные денежки потекут к нам, тем более что ликвидность появившаяся от выхода с других рынков пока не хочет вливаться по новому куда бы то ни было, а ее становится все больше раз уж начали скупать гос бумажки той же Америки с почти нулевой доходностью.

Но повторюсь это всего лишь слухи, всем удачных торгов и профита!!!

Ликвидность 050612

- 05 июня 2012, 15:23

- |

smoketrader.livejournal.com/56983.html

На сегодня ЦБР предложил 2 лимита.

Овернайт «урезанный» — поскольку ЦБР старается реализовать «тренд» на длинное РЕПО.

«Длинный» лимит снизили с 890 млрд. до 770, при этом рынок «прибрал» немного больше — 477,177 неделю назад и сегодня — 515,702 млрд.

Свопы стабильны в районе 5,25%. МБК сравнялось с РЕПО — 5-5,5%.

17,50% — реальность… ЦБР подтвердил)))

На сегодня ЦБР предложил 2 лимита.

Овернайт «урезанный» — поскольку ЦБР старается реализовать «тренд» на длинное РЕПО.

«Длинный» лимит снизили с 890 млрд. до 770, при этом рынок «прибрал» немного больше — 477,177 неделю назад и сегодня — 515,702 млрд.

Свопы стабильны в районе 5,25%. МБК сравнялось с РЕПО — 5-5,5%.

17,50% — реальность… ЦБР подтвердил)))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал