Ленэнерго

У Ленэнерго светлые перспективы - Финам

- 19 апреля 2019, 17:39

- |

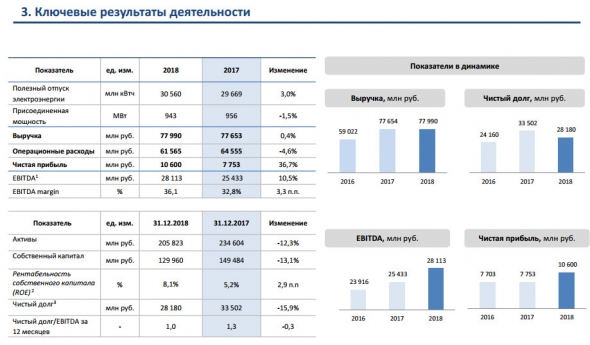

Компания отчиталась о росте прибыли акционеров до рекордных 10,6 млрд руб., и хотя эффект роста был связан с низкой базой 2017 г., мы считаем результаты сильными. Компания увеличила полезный отпуск на 3%, операционный денежный поток составил 23 млрд руб.

В этом году мы ожидаем повышения прибыли по МСФО на 22% до 13 млрд руб. Финансовый план компании предполагает прибыль по РСБУ 11,7 млрд руб. (+13%).Малых Наталия

Дивиденд по «префам» может составить 11,1 руб. на акцию с доходностью 11,5%. По обыкновенным акциям – 0,24 руб. (+77%) с доходностью 4,1%. Компания сейчас прорабатывает изменение дивидендной политики для обыкновенных акций с целью повышения выплат с 2019 года.

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Наиболее интересные российские акции к покупке - Открытие Брокер

- 18 апреля 2019, 16:39

- |

«Сбербанк» – крупнейших российский финансовый институт, контрольный пакет которого принадлежит ЦБ РФ. В последние годы банк быстро наращивает прибыль и все большую ее часть отдает акционерам. Если по итогам 2017 года на дивиденды было направлено 35% прибыли по МСФО, то за 2018-й ожидается не менее 40%. Более того, руководство «Сбербанка» обещало довести выплаты до половины прибыли уже в следующем году, что даже при консервативном прогнозе даст около 20 рублей дивидендов на акцию каждого типа. То есть форвардная доходность «префов» сегодня уже очень близка к двузначной. Плюс в обозримой перспективе выплаты продолжат расти.

«Московская биржа» — относительно молодая история на отечественном рынке акций. Сама биржа объединяет фондовую, срочную, валютную и денежную секции, оказывает депозитарные услуги и, по сути, является монополистом по организации торговли различными финансовыми инструментами на территории РФ. Параллельно диверсифицированная структура создает устойчивый фундамент для наращивания комиссионных платежей, поскольку провал на одном направлении всегда компенсируется увеличением активности на другом. Собственно, это и есть основной бизнес МосБиржи, который из года в год стабильно растет.

АФК «Система»

( Читать дальше )

Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

- 08 апреля 2019, 18:54

- |

Как я понимаю это поручение - увеличения дивидендных выплат на обычку. Увеличение в абсолютном выражении. То есть в прошлом году суммарно на обычку выплатили 1 164 млн. р. (расчёт см. ниже), а с 2019 отчётного года выплачивать в абсолютном выражении больше, чем на префа.

Пожелание понятно. Была проведена докапитализация компании через выпуск дополнительных обыкновенных акций. Это случилось из-за того, что часть денег была потеряна в банке, у которого отозвали лицензию. Лица, в адрес которых проводилась докапитализация и которые выкупали дополнительные акции к компании, хотят каким-то образом вернуть себе вложенное. Они могут сделать это через дивиденды, выплачиваемые по обыкновенным акциям. Сейчас в абсолютном выражении сумма, направляемая на выплаты по префам, больше суммы, направляемая на выплаты по обычке.

Уменьшить выплаты на пр. акции — не могут. Мешает пункт устава о выплате на префа. Если устав изменят, то возможны варианты:

1) выплаты в абсолютном выражении по префам может упасть, это потянет за собой цену вниз,

2) префа вообще отменят и поменяют на обычку,

3) давно уже ходит слух об объединении ЛЭ и МРСК СЗ, пока только слух — руководство Россетей опровергает его; если случится, префа, с большой вероятностью, конвертируют в обычку объединенной компании, как бы она не называлась.

Рассмотрим вариант, когда выплаты на префа остаются по текущему уставу и дивполитике. Как возможно поднять выплаты по обычке?

Могут поднять выплаты на обычку за счёт увеличения процента от прибыли, направляемого на дивиденды, тогда цена на них пойдёт вверх.

В 2018 году заплатили на префа — 13,47, на обычку — 0,1366.

Если не менять устав, чтобы поднять выплаты по обычке, надо увеличивать объем выплаты по отношению к чистой прибыли с 31% (было за 2017) до 40 % (за 2018). Хотя бы до 40%. Расчёт см. ниже.

Тогда можно будет направить большую сумму на обычку.

Рассчитаем, если направить за 2018 год на дивиденды 31% от прибыли:

за 2017 — 31% от 7,79 млрд прибыли = 2,42 млрд.

за 2018 — 31% от 10,6 млрд = 3,22 млрд.

АП — 93 млн.

АО — 8 524 млн.

2017: ао — 0,1366 × 8 524 = 1164,34 млн.

ап — 13,47 × 93 = 1252 млн. (16% прибыли)

2018: 16 % на ап — 16 % × 10,6 = 1,696 млрд. или 1 696 млн. р. / 93 млн. ап = 18,2365 рублей на ап.

На ао (при выплате 31% прибыли как в прошлом году) остаётся:

10 400 × 0,31 — 1 664 = 1 560 млн. р.

На ао: 1 560 / 8 524 = 0,183 р.

На ао (при выплате 40% прибыли) остаётся:

10 400 × 0,4 — 1 664 = 2 496 млн. р. (в абсолютном выражении на 47% больше, чем на префа)

На ао: 2 496 / 8 524 = 0,2928 р.

На ао (при выплате 50% прибыли):

10 400 × 0,5 — 1 664 = 3 536 млн. р. (в абсолютном выражении в 2,08 раза больше, чем на префа)

На ао: 3 536 / 8 524 = 0,4148 р.

Думаю, дивиденд на ао в 0,183 р. уже в цене, а вот дивиденд в размере 0,2928 р. может подвинуть цену вверх — до 9,5-10 р., про 0,4148 р. пока не говорю, т.к. выплата в 50% прибыли маловероятный сценарий.

Рассмотрим пограничный случай. При какой выплате абсолютная выплата по обычке и префам сравняется.

На префа - 1 696 млн. р.

На обычку - 1 696 млн. р. или 1 696 млн. р. / 8 524 млн. акций = 0,19897 р. на каждую обыкновенную акцию. Или по текущей цене (ок. 6 р.) имеем 3,3 % дивдоходности.

Сумма — 3 392 млн. р.

От прибыли — 32%.

32% от прибыли — это на один процент больше, чем в прошлом году. Вполне по силам.

Насколько компания может платить 40 % от прибыли на дивиденды?

Сможет ли она при таких выплатах поддерживать работоспособность сетей?

Достаточно ли ей оставшихся денег на осуществление перспективных планов?

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

- 03 апреля 2019, 16:27

- |

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

( Читать дальше )

Россети - вместе с Siemens построит 140 цифровых подстанций в Петербурге в 2020 году

- 03 апреля 2019, 16:25

- |

заместитель генерального директора, главный инженер компании Андрей Майоров в ходе выставки Hannover Messe:

«Компания „Ленэнерго“ планирует в 2019 году закончить проектирование цифрового района распределительных сетей. Siemens может поставить оборудование для 140 цифровых трансформаторных подстанций 10/0,4 кВ для проекта. Строительство должно начаться в следующем году»

В случае реализации подобных проектов в других компаниях группы Siemens может локализовать производство оборудования для цифровых подстанций в России.

https://tass.ru/ekonomika/6291517

Ленэнерго - будет прорабатывать вопрос увеличения дивидендов

- 02 апреля 2019, 10:18

- |

ПОСТАНОВИЛИ:

1. Утвердить Бизнес-план ПАО «Ленэнерго» на 2019 год и принять к сведению прогнозные показатели на период 2020-2023 годы в соответствии с Приложением № 1 к настоящему решению Совета директоров Общества.

2. В целях повышения инвестиционной привлекательности ПАО «Ленэнерго» поручить Единоличному исполнительному органу Общества проработать вопрос увеличения дивидендных выплат ПАО «Ленэнерго» по обыкновенным акциям за 2019 год и последующие периоды.

http://www.e-disclosure.ru/portal/event.aspx?EventId=b3GBcpQ9FES4MZw78vAMuA-B-B

Дивидендная доходность префов Ленэнерго сопоставима с прошлым годом - Финам

- 25 февраля 2019, 15:07

- |

Дивиденд по привилегированным акциям при выплате 10% прибыли по РСБУ составит 11,1 руб., что вышло несколько ниже наших ожиданий 12,7 руб. Текущая доходность составляет 11.2% к текущим котировкам и сопоставима с DY в прошлом году 11.2%. Поскольку мы оцениваем целевую цену LSNGP по целевой DY, то потенциал бумаг в среднесрочной перспективе может быть ограничен (105 руб. при дивиденде 11,1 руб. и целевой DY 10.6%), но вместе с тем мы сохраняем интерес к «префам» на перспективу ближайших лет. Ожидания существенного роста прибыли за счет быстрой индексации тарифов в 2019-2020 годах, а также сокращения долговой нагрузки к концу этого периода позволит акциям оставаться привлекательным кейсом для инвесторов.Малых Наталия

ГК «ФИНАМ»

Ленэнерго включаем тоже в конкурс

- 22 февраля 2019, 18:26

- |

Сегодня также отчиталась самая засектованная сетевушка из всех — Ленэнерго

₽ 1000 и тому, кто напишет к ней самые полезные комментарии

https://smart-lab.ru/chat/?x=1955

я уже пошел разбирать туды отчетность

Ленэнерго – Прибыль рсбу 2018г: 10,386 млрд руб. Прогноз величины дивидендов за 2018г

- 22 февраля 2019, 18:09

- |

Ленэнерго – рсбу

Тип Обыкновенная

8 523 785 320 акций http://www.lenenergo.ru/shareholders/bonds/abonds/acapital/

Капитализация на 22.02.2019г: 48,586 млрд руб

Тип Привилегированная

93 264 311 акций http://fs.moex.com/files/12122 №63

Free-float 76%

Капитализация на 22.02.2019г: 9,373 млрд руб

Общий долг на 31.12.2016г: 67,586 млрд руб

Общий долг на 31.12.2017г: 73,941 млрд руб

Общий долг на 31.12.2018г: 75,018 млрд руб

Выручка 2016г: 61,260 млрд руб

Выручка 9 мес 2017г: 48,004 млрд руб

Выручка 2017г: 74,682 млрд руб

Выручка 1 кв 2018г: 19,249 млрд руб

Выручка 6 мес 2018: 35,593 млрд руб

Выручка 9 мес 2018: 53,741 млрд руб

Выручка 2018г: 76,450 млрд руб

Прибыль 2016г: 7,561 млрд руб

Прибыль 1 кв 2017г: 1,476 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал