ЛСР Группа

Группа ЛСР - информация о дивидендах

- 30 сентября 2020, 22:55

- |

- комментировать

- 85

- Комментарии ( 0 )

LSRG: рост актива составил +45,5%

- 24 сентября 2020, 21:33

- |

Сделка по ЛСР Групп.

Выкладывали ОТКРЫТУЮ идею в канале еще 6 апреля. Скриншот вашему вниманию.

После публикации рост актива составил +45,5% 💵

➖➖➖➖➖

Источник: Подорожник.Инвест

+51% дохода от ЛСР. Зафиксировали прибыль.

- 22 сентября 2020, 09:45

- |

Позицию по данному эмитенту открывали 27 февраля 2019 года. Откровенно говоря, не хотелось продавать этого дивидендного аристократа. В том плане, что рынок недвижимости и субсидируемые ипотеки на подъеме. Но ситуация с фондовым рынком выглядит шатко, поэтому интересны другие активы, которые ведут себя лучше, а также интересен запас прочности. За это время были получены дивиденды 78+30=108 рублей. Акции были проданы вчера несколькими сделками по средней цене 871,6 рублей. +51%. Повторюсь, актив ЛСР мне нравится, но имеются опасения, что активы, рассчитанные на внутренний рынок, смогут продолжать развиваться без поступления денег в экономику от компаний, рассчитанных на внешний рынок. Поэтому, в конечном счёте ослабевать будут и те и другие.

ЛСР мы не продавали даже в период пандемии, когда наиболее нервные инвесторы и трейдеры распродавали актив по 502 рубля. И это дало результат. В среднем по плюс 25,05% ежегодно неплохо. Но зато в период эпидемии были куплены на плечи акции нефтяных компаний, которые мы подбирали при нулевых и отрицательных ценах на нефть. Стоит ли покупать нефтянку снова сейчас, я думаю, что нет. Поскольку те, кто подбирал Татнефть и Лукойл на сильных падениях, вчера получили дополнительное движение на понижение. Волатильность перед выборами растет, но трендовое движение наступит еще не скоро. А это значит, что на «пиле» многих попросту высадят, отстопят… Как шортистов, так и лонгистов. Предпосылки развития сильного понижательного движения имеются, но по таймингам и цикличности полностью ловушка для быков захлопнется еще через 2-3 месяца.

Моя группа ВК https://vk.com/club_ramlcity

Желаю всем успешных и профитных инвестиций!

Бум ипотечного кредитования по льготной ставке 6,5%. Акции ПИК и ЛСР. Перспективы.

- 13 сентября 2020, 15:29

- |

Отчет группа ЛСР за 2 квартал. Короткие заметки - шпаргалка инвестора

- 07 сентября 2020, 14:36

- |

👉выручка +3%

👉ебитда +17%

👉прибыль +38%, EPS=26 руб на акцию

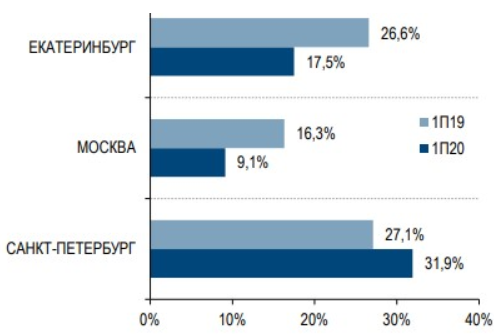

👉драйвер роста — продажи в Санкт-Петербурге (+31%)

👉долг низкий (1,21 debt/ebitda)

По Питеру 6,3 млрд, опер.рентабельность Питера = 30%

По Москве опер.прибыль за полугодие =0

По ЕКБ 0,56 млрд, рентабельность ЕКБ =15% млрд руб

✅Ср. ипотечнка ставка упала с 8,5% до 7,6%

✅цена недвижки +5% = 119 тыр/метр

✅площадь в эксплутацию +8%

из 48 млрд руб продаж 1 квартал 2020,

8,2 млрд приходится на стройматериалы (щебенка, песок, бетон, кирпич, газобетон).

это ровно 1/6 всей выручки ЛСР

Операционная рентабельность составляет 13%

( Читать дальше )

Группа ЛСР - дивиденды по результатам 2019 года — рекомендация совета директоров

- 28 августа 2020, 15:06

- |

Акция: Группа ЛСР-1-ао

Дивиденд на акцию: 20 руб.

Общая сумма: 2 060 604 300.0 руб.

Дата закрытия реестра: 12.10.2020

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений.

В заседании участвовало 9 членов Совета директоров из 9 избранных членов Совета директоров.

Кворум имелся.

Решения по вопросам повестки дня приняты единогласно.

2.2. Содержание решений, принятых советом директоров эмитента:

Вопрос № 1 повестки дня: «Избрание Председателя Совета директоров Общества».

Содержание решения по вопросу повестки дня:

1.1. Избрать Председателем Совета директоров Общества Гончарова Дмитрия Валерьевича.

Вопрос № 2 повестки дня: «Определение количественного состава Правления Общества и срока его полномочий. Избрание членов Правления Общества».

Содержание решения по вопросу повестки дня:

2.1. Определить состав Правления Общества в количестве 8 (восьми) членов.

2.2. Определить срок полномочий Правления Общества – с 28 августа 2020 года и до избрания нового состава Правления Общества.

2.3. Избрать Правление Общества в следующем составе:

1. Волчецкая Галина Александровна,

2. Кострица Василий Максимович,

3. Кутузов Дмитрий Владимирович,

4. Левит Игорь Михайлович,

5. Романов Иван Леонидович,

6. Сорокко Леонид Михайлович,

7. Яцышин Евгений Владимирович,

8. В соответствии с абз. 2 п. 1 ст. 69 Федерального закона № 208-ФЗ от 26.12.1995 г. «Об акционерных обществах» Председателем Правления является Генеральный директор Общества – Молчанов Андрей Юрьевич.

Вопрос № 3 повестки дня: «Рассмотрение финансового отчета Общества за первое полугодие 2020 года».

Содержание решения по вопросу повестки дня:

3.1. Утвердить консолидированную промежуточную финансовую отчетность Общества за шесть месяцев, закончившихся 30 июня 2020 года, составленную в соответствии с МСФО.

Вопрос № 4 повестки дня: «Прогноз исполнения финансового плана Общества на 2020 год по итогам первого полугодия 2020 года».

Информация о решении, принятом по данному вопросу, является конфиденциальной.

Вопрос № 5 повестки дня: «Рассмотрение письма аудитора АО «КПМГ» к менеджменту».

Информация о решении, принятом по данному вопросу, является конфиденциальной.

Вопрос № 6 повестки дня: «Обсуждение вопросов в соответствии с требованиями МСА 260 «Обмен информацией с лицами, наделенными функциями корпоративного управления».

Информация о решении, принятом по данному вопросу, является конфиденциальной.

Вопрос № 7 повестки дня: «О создании Комитета по устойчивому развитию Совета директоров Общества».

Содержание решения по вопросу повестки дня:

7.1. Создать Комитет по устойчивому развитию Совета директоров Общества.

7.2. Определить состав Комитета по устойчивому развитию Совета директоров Общества в количестве 3 (трех) членов.

7.3. Избрать членами Комитета по устойчивому развитию Совета директоров Общества:

1. Левита Игоря Михайловича,

2. Подольского Виталия Григорьевича,

3. Присяжнюка Александра Михайловича.

7.4. Избрать Председателем Комитета по устойчивому развитию Совета директоров Общества Левита Игоря Михайловича.

Вопрос № 8 повестки дня: «Рассмотрение Положения о Комитете по устойчивому развитию Совета директоров Общества».

Содержание решения по вопросу повестки дня:

8.1. Принять информацию к сведению. Утвердить Положение о Комитете по устойчивому развитию Совета директоров Общества.

Вопрос № 9 повестки дня: «Рассмотрение условий трудового договора, заключаемого с Директором службы внутреннего аудита Общества».

Информация о решении, принятом по данному вопросу, является конфиденциальной.

Вопрос № 10 повестки дня: «Рекомендации по выплате (объявлению) дивидендов по акциям Общества».

Содержание решения по вопросу повестки дня:

10.1. Рекомендовать внеочередному общему собранию акционеров принять следующее решение:

Часть нераспределенной чистой прибыли Общества, сформированной по состоянию на 30.06.2020, направить на выплату дивидендов в размере 20 (двадцать) рублей на одну обыкновенную именную акцию на общую сумму 2 060 604 300 (два миллиарда шестьдесят миллионов шестьсот четыре тысячи триста) рублей. Форма выплаты дивидендов – денежными средствами. Определить дату, на которую определяются лица, имеющие право на получение дивидендов – 12.10.2020.

Вопрос № 11 повестки дня: «Созыв внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

11.1. Созвать внеочередное общее собрание акционеров Общества.

Форма проведения общего собрания акционеров: заочное голосование.

Дата окончания приема бюллетеней для голосования: 30 сентября 2020 г.

Почтовый адрес, по которому должны направляться заполненные бюллетени для голосования: Российская Федерация, 190031, г. Санкт-Петербург, ул. Казанская, д. 36, лит. Б, офис 713.

Адрес сайта в информационно-телекоммуникационной сети «Интернет», на котором может быть заполнена электронная форма бюллетеней: pos.vtbreg.ru/

Дата определения (фиксации) лиц, имеющих право на участие в собрании: 08 сентября 2020 г.

Категория (тип) акций, владельцы которых имеют право голоса по всем вопросам повестки дня общего собрания акционеров: акции обыкновенные именные, государственный регистрационный номер 1-01-55234-Е.

Выполнение функций счетной комиссии на общем собрании акционеров поручить регистратору Общества – АО ВТБ Регистратор.

Вопрос № 12 повестки дня: «Утверждение повестки дня внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

12.1. Утвердить повестку дня внеочередного общего собрания акционеров Общества:

1. О выплате (объявлении) дивидендов по акциям Общества по результатам полугодия 2020 года.

Вопрос № 13 повестки дня: «Определение порядка сообщения лицам, имеющим право на участие в общем собрании акционеров, о проведении внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

13.1. Определить порядок сообщения лицам, имеющим право на участие в общем собрании акционеров, о проведении внеочередного общего собрания акционеров Общества в соответствии с Уставом: сообщение о проведении общего собрания акционеров должно быть размещено на сайте Общества www.lsrgroup.ru в информационно-телекоммуникационной сети «Интернет» 31.08.2020.

Вопрос № 14 повестки дня: «Определение перечня информации, предоставляемой лицам, имеющим право на участие в общем собрании акционеров, при подготовке к проведению внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

14.1. Определить перечень информации, подлежащей предоставлению лицам, имеющим право на участие в общем собрании акционеров Общества, при подготовке к проведению внеочередного общего собрания акционеров:

— рекомендации Совета директоров по выплате дивидендов и дате, на которую определяются лица, имеющие право на получение дивидендов;

— проект решения общего собрания акционеров Общества;

— доклад Совета директоров Общества с изложением мотивированной позиции Совета директоров Общества по вопросу повестки дня внеочередного общего собрания акционеров Общества.

С вышеперечисленной информацией можно ознакомиться с 31.08.2020 по адресу: Санкт-Петербург, ул. Казанская, дом 36, кабинет 713, с 10-00 до 16-00 по рабочим дням, а так же на сайте Общества www.lsrgroup.ru в информационно-телекоммуникационной сети «Интернет».

Вопрос № 15 повестки дня: «Определение формы и текста бюллетеней для голосования на внеочередном общем собрании акционеров Общества, а также определение формулировки решения по вопросу повестки дня внеочередного общего собрания акционеров Общества, которые должны направляться в электронной форме (в форме электронных документов) номинальным держателям акций, зарегистрированным в реестре».

Содержание решения по вопросу повестки дня:

15.1. Определить форму и текст бюллетеней для голосования на внеочередном общем собрании акционеров Общества, а также определить формулировку решения по вопросу повестки дня внеочередного общего собрания акционеров Общества, которые должны направляться в электронной форме (в форме электронных документов) номинальным держателям акций, зарегистрированным в реестре.

Вопрос № 16 повестки дня: «Утверждение председателя и секретаря внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

16.1. Утвердить председателем внеочередного общего собрания акционеров Общества – Волчецкую Г.А., секретарем внеочередного общего собрания акционеров Общества – Богачеву И.Г.

Вопрос № 17 повестки дня: «Рассмотрение доклада Совета директоров Общества с изложением мотивированной позиции Совета директоров по вопросу повестки дня внеочередного общего собрания акционеров Общества».

Содержание решения по вопросу повестки дня:

17.1. Одобрить доклад Совета директоров Общества с изложением мотивированной позиции Совета директоров Общества по вопросу повестки дня внеочередного общего собрания акционеров, которое будет проведено 30 сентября 2020 г.

2.3. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 28.08.2020 г.

2.4. Дата составления и номер протокола заседания совета директоров эмитента, на котором приняты соответствующие решения: 28.08.2020 г., № 12/2020.

2.5. Дополнительные сведения о членах коллегиального исполнительного органа эмитента:

1. Волчецкая Галина Александровна

Доля участия данного лица в уставном капитале эмитента: 0,016%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0,016%.

2. Кострица Василий Максимович

Доля участия данного лица в уставном капитале эмитента: 0,231%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0,229%.

3. Кутузов Дмитрий Владимирович

Доля участия данного лица в уставном капитале эмитента: 0,019%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0,019%.

4. Левит Игорь Михайлович

Доля участия данного лица в уставном капитале эмитента: 0%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0%.

5. Молчанов Андрей Юрьевич

Доля участия данного лица в уставном капитале эмитента: 50,332%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 47,851%.

6. Романов Иван Леонидович

Доля участия данного лица в уставном капитале эмитента: 0,057%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0,057%.

7. Сорокко Леонид Михайлович

Доля участия данного лица в уставном капитале эмитента: 0,008%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0,008%.

8. Яцышин Евгений Владимирович

Доля участия данного лица в уставном капитале эмитента: 0%.

Доля принадлежащих данному лицу обыкновенных акций эмитента: 0%.

2.6. Вид, категория (тип), серия, государственный регистрационный номер выпуска (дополнительного выпуска) эмиссионных ценных бумаг эмитента и дата его государственной регистрации (идентификационный номер выпуска (дополнительного выпуска) эмиссионных ценных бумаг эмитента и дата его присвоения, в случае если в соответствии с Федеральным законом «О рынке ценных бумаг» выпуск (дополнительный выпуск) эмиссионных ценных бумаг эмитента не подлежит государственной регистрации): акции обыкновенные именные бездокументарные, 1-01-55234-Е от 28.09.2006 г., Международный код (номер) идентификации ценных бумаг (ISIN): RU000A0JPFP0.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=4834

Дивиденды Группа ЛСР: https://smart-lab.ru/q/LSRG/dividend/

Решение совета директоров ЛСР возвращает акцию в разряд привлекательных дивидендных историй - Газпромбанк

- 31 августа 2020, 17:24

- |

В сегменте «Недвижимость» компания зафиксировала рост выручки на 31% г/г в Санкт-Петербурге и снижение на 26% г/г и на 4% г/г в Москве и Екатеринбурге соответственно. Коммерческие расходы, как процент от продаж, упали на 2,2 п.п. г/г до 5,9% благодаря снижению рекламных расходов, сокращению персонала и переводу части сотрудников на удаленный режим работы.

В сегменте «Строительные материалы» при стабильной выручке EBITDA выросла на 42% за счет увеличения доли высокомаржинальных бизнесов, таких как производство газобетона, кирпичей и песка. На наш взгляд, ситуация с продажами недвижимости в московском регионе требует дополнительного внимания со стороны руководства компании в условиях ухудшения финансовых показателей в данном подразделении.

( Читать дальше )

При текущих котировках дивидендная доходность акций ЛСР составит 2,6% - Промсвязьбанк

- 31 августа 2020, 15:36

- |

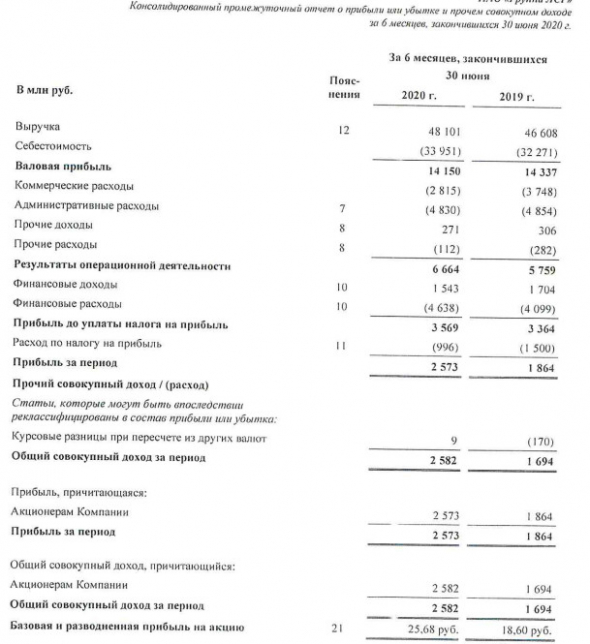

Группа ЛСР в I полугодии 2020 года получила чистую прибыль по МСФО в размере 2,573 млрд руб., что на 38% выше показателя аналогичного периода прошлого года. Выручка компании выросла на 3%, до 48,101 млрд руб. Скорректированный показатель EBITDA увеличился на 17%, до 9,162 млрд руб. Чистый долг ЛСР по итогам I полугодия 2020 года составил 27,178 млрд руб., соотношение чистый долг/EBITDA — 1,21х.

Компания показала неплохие финансовые результаты по итогам полугодия на фоне неблагоприятной экономической обстановки. Росту выручки способствовало увеличение цен реализации на 5% г/г и объемов проданных площадей на 8% г/г. Из сегментов бизнеса лучше выглядели результаты в Санкт-Петербурге, где удалось существенно нарастить EBITDA (+54% г/г). Программы по оптимизации затрат сказались на операционной прибыли. Позитивным моментом является и вероятная выплата промежуточных дивидендов за I полугодие в размере 20 руб./акция (общая сумма выплат, в случае одобрения акционерами, может составить 2 млрд 60,604 млн руб.). Дивиденды группы по итогам 2019 года составили 30 руб./акция, общая сумма — 3 млрд 90,906 млн руб. По итогам 2018 года — 78 руб./акция. При текущих котировках дивидендная доходность составит 2,6%. В целом мы сохраняем нейтральный взгляд на перспективы акций компании.Промсвязьбанк

Дивиденды должны добавить привлекательности акциям ЛСР - Атон

- 31 августа 2020, 11:06

- |

Выручка компании выросла на 3% г/г до 48 млрд руб., показатель EBITDA увеличился на 17% до 9.2 млрд руб., а чистая прибыль повысилась на 38% до 2.6 млрд руб. Рост доходов и рентабельности в основном обусловлен сокращением коммерческих расходов на 49% г/г (почти на 1 млрд руб.). Выручка и EBITDA от проектов, реализованных в Санкт-Петербурге, показали впечатляющий рост (+31% и +54% соответственно), тогда как в Москве выручка и EBITDA, напротив, сократились на 8% и 49% соответственно из-за падения объемов продаж вследствие более жестких и продолжительных карантинных ограничений. Выручка от реализации строительных материалов не изменилась г/г, составив 8.2 млрд руб., при этом EBITDA подскочила на 42% до 1.65 млрд руб. Операционный денежный поток после изменений оборотного капитала составил -3.2 млрд руб. (против +7.5 млрд РУБ за 1П19). Компания обновила дивидендную политику, перейдя на полугодовые выплаты дивидендов; за 1П20 совет директоров рекомендовал выплатить 20 руб. на акцию.

( Читать дальше )

Группа ЛСР - прибыль по МСФО за 1 п/г +52%

- 28 августа 2020, 15:42

- |

ФИНАНСОВЫЕ ИТОГИ 1 ПОЛУГОДИЯ 2020 ГОДА:

- Выручка выросла на 3% год к году и составила 48 101 млн руб.;

- Скорректированная EBITDA увеличилась на 17% и составила 9 162 млн. рублей благодаря росту выручки на 31% год к году в сегменте недвижимости и строительства в Санкт-Петербурге, эффективному управлению затратами, а также положительной динамике в сегменте строительных материалов;

- Рентабельность по скорректированной EBITDA составила 19%;

- Прибыль за первые 6 месяцев составила 2 573 млн руб., увеличившись на 38% год к году в основном на фоне сильной динамики операционной прибыли;

- Прибыль на акцию составила 25,68 руб.;

- Денежные потоки от операционной деятельности составили 3 646 млн руб.;

- Остаток денежных средств составил 67 011 млн руб. против 66 859 млн руб. на конец 2019 года;

- Чистый долг составил 27 178 млн руб. (общий долг: 94 189 млн руб.);

- Соотношение чистый долг/скорректированная EBITDA составило 1,21 в первом полугодии 2020 года;

- Средняя процентная ставка снизилась до 7,6% на 30 июня 2020 г., по сравнению с 8,5% на конец 2019 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал