ЛИКВИДНОСТЬ

Состояние денежного рынка США и долларовой ликвидности

- 02 января 2021, 11:59

- |

На удивление, 31-го декабря вышли данные по денежному рынку в США. Все основные показатели денежного рынка минимально сократились, в тоже время ожидаемая инфляция продолжила расти, что поддерживает товарный и фондовый рынок. Об этом, и о многом другом ниже.

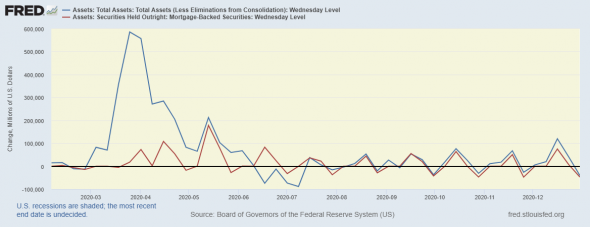

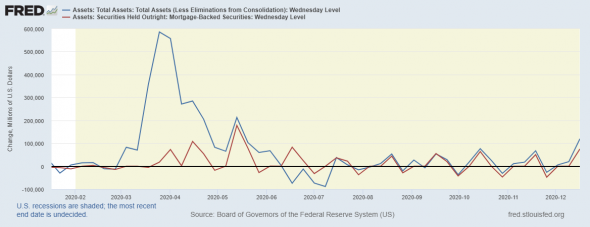

Баланс ФРС на прошлой неделе сократился на 41 млрд долларов, и снова основным направлением влияющем на состояние баланса ФРС выступили ипотечные долги

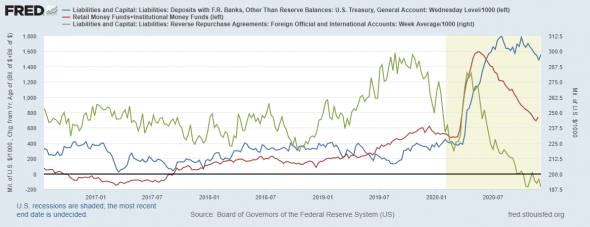

Синяя линия — баланс ФРС от недели к неделе. Как видим, на прошлой неделе показатель ниже ноля. Судя по динамике от недели к неделе, баланс ФРС имеет микроциклы, и сейчас в цикле снижения, тогда на следующей неделе должен начаться рост.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно ипотечные долги является основным инструментом, влияющим на баланс ФРС.

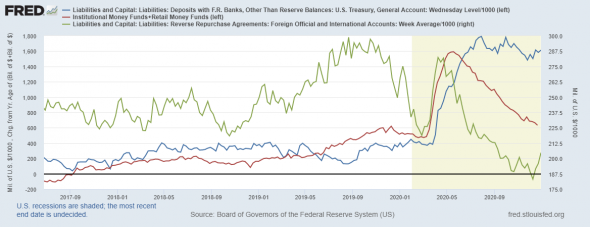

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 3 )

Состояние денежного рынка США и долларовой ликвидности

- 30 декабря 2020, 16:19

- |

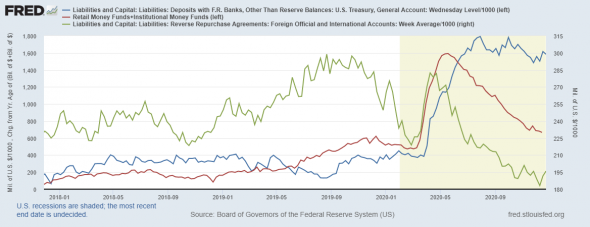

Баланс ФРС продолжает расти, но темпы роста замедляются, динамика сбережений и расчетных счетов на прошлой неделе снова изменилась, что продолжает оказывать давление на доллар. Об этом, и о многом другом ниже.

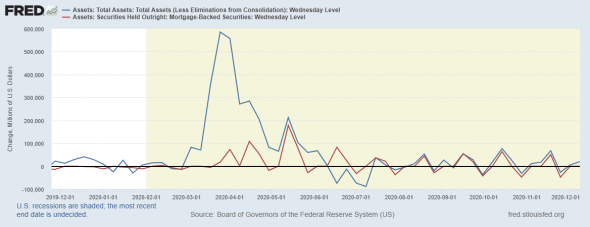

Баланс ФРС на прошлой неделе вырос на 42 млрд долларов, и снова основным направлением скупки активов выступили ипотечные долги

Синяя линия — баланс ФРС от недели к неделе. Как видим, на прошлой неделе показатель выше ноля, но ниже уровней недели ранее. Судя по динамике от недели к неделе, баланс ФРС имеет микроциклы, и сейчас в цикле снижения, но это ничего не значит для моего анализа.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Трейдер редко ошибается дважды — обычно раза три или больше...

- 28 декабря 2020, 14:39

- |

Сегодня не думаю о росте на текущий день. Поэтому сделки пока не открываю, а вот по парному трейдингу решил закрыть сделки, которые нужно было закрыть ранее.

📊 Публичная торговля и обзор рынка 📆 28 декабря 2020 (⏰13:00)

( Читать дальше )

Сужающаяся ликвидность банковского сектора несет в себе риски для долгового рынка

- 22 декабря 2020, 10:52

- |

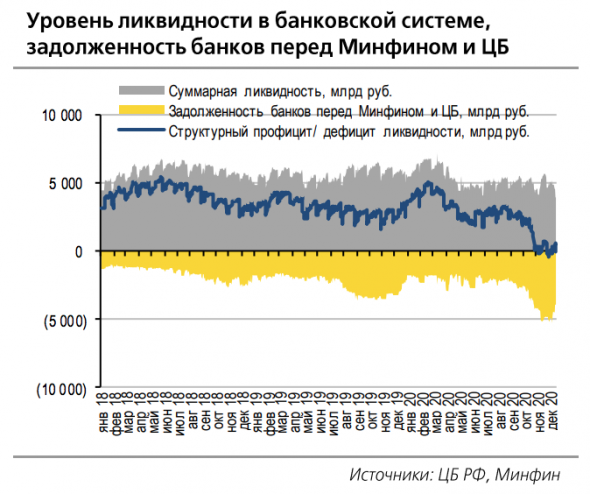

Уровень ликвидности в банковской системе. Источник: Уралсиб

Впервые с 2017 года в российской банковской системе зафиксирован дефицит ликвидности. Профицит ликвидности начал сокращаться постепенно с начала года, особенно после весеннего кризиса, а сейчас незначительно, но перешел в состояние дефицита.

“Запрос” на ликвидность со стороны экономики за этот год сильно возрос: в ответ на кризис банки были вынуждены усилить темпы кредитования населения и бизнеса, увеличить резервы под некачественные займы и покупки ОФЗ на фоне слабеющего на них спроса. И если с сокращением ликвидности кредитных денег в экономике меньше вряд ли станет, то для покупок и в целом для рынка госдолга ее недостаток может создать серьезные проблемы.

На фоне того, как риски санкций возрастают, а доля нерезидентов в ОФЗ впервые за 2 года сократилась до 24%, госбанки и государство в полной уверенности заверяют о том, что отечественная банковская система в состоянии обеспечивать спросом уже выросшие темпы размещения ОФЗ. Но свободных средств, которые можно было бы вложить в покупку госдолга, становится все меньше, а в моменте — их вовсе нет.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 18 декабря 2020, 14:40

- |

Баланс ФРС продолжает расти, ФРС в среду заявила о твердом намерении продолжать выкупать казначейские обязательства с темпами по 80 млрд в месяц и ипотечные обязательства по 40 млрд в месяц. Денежная масса снова пошла в мощный рост, а структура денежного рынка приходит в норму.

Обо всем об этом, и не только в данной статье

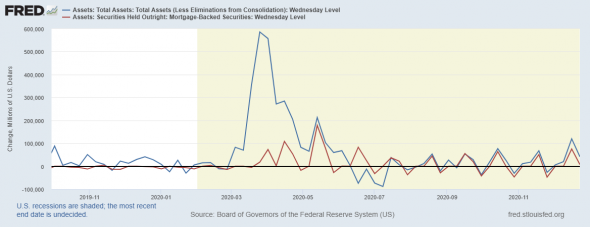

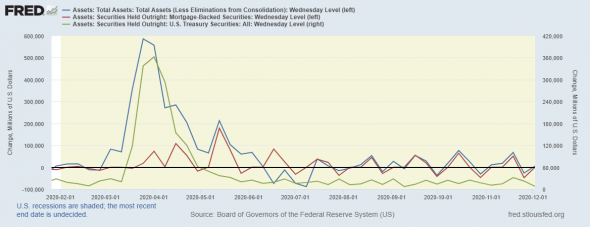

Баланс ФРС на неделе вырос на 120 млрд долларов, последний раз такой мощный рост баланса наблюдался в мае текущего года

Синяя линия — баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. Но на прошлой неделе рост очень мощный, означит ли это, что финансовая система снова почувствовала себя плохо, думаю да, но ФРС убеждает рынок, что даст столько ликвидности сколько нужно.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Секторальный ETF ITB продолжает расти, и с учетом низких ставок по ипотеке и программы скупки активов от ФРС строительный сектор может пережить новый бум, который вполне может закончится пузырем.

( Читать дальше )

За двумя трендами погонишься — лося поймаешь...

- 15 декабря 2020, 15:35

- |

Рассмотрим текущую ситуация по рынку в рамках повышения страха

📊 Публичная торговля и обзор рынка 📆 15 декабря 2020 (⏰13:30)

( Читать дальше )

♻️ Ликвидность

- 15 декабря 2020, 09:03

- |

При инвестировании понятие ликвидности встречается довольно часто. Фактически, оно образовано от слова Liquid (жидкость). Чем выше ликвидность чего-либо, тем легче он может “перетечь” во что-то другое.

📍 В отношении акций ликвидность означает время, которое потребуется для продажи бумаг без существенных потерь.

Для того, чтобы рассчитать ликвидность, для акций вводят коэффициенты:

1️⃣ Коэффициент ликвидности акций в обращении

К = объем предложения / объем спроса (продаж)

Коэффициент может рассчитываться по результатам отдельных торгов или биржевой сессии в целом. Чем выше значение коэффициента, тем больше ликвидность.

2️⃣ Коэффициент соотношения котируемых цен предложения и спроса на простые акции в обращении.

К = средний уровень цен предложения / средний уровень цен спроса.

Данный коэффициент характеризует соотношение среднего уровня цен предложения и спроса. Чем ближе коэффициент к единице, тем лучше.

📄 При рассмотрении баланса компании, под ликвидностью понимают активы компании, которые она может быстро превратить в деньги.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 11 декабря 2020, 12:56

- |

Баланс ФРС снова вырос, но денежная масса сильно сократилась, это связано с сокращением счета Казначейства, объемов РЕПО для нерезидентов и оттока из фондов денежного рынка

Баланс ФРС на неделе вырос на 20,2 млрд долларов, но остается в боковой динамике, ликвидности предостаточно

Синяя линия — баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. На следующей неделе заседание ФРС, на мой взгляд, ликвидности финансовой системе США не нужно.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Пока секторальный ETF ITB не растет, но с учетом низких ставок по ипотеке и программы скупки активов от ФРС строительный сектор может пережить новый бум, который вполне может закончится пузырем.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 04 декабря 2020, 13:03

- |

Баланс ФРС снова вырос, также выросла денежная масса и счет Казначейства

Баланс ФРС на неделе вырос на 5,9 млрд долларов, но остается в боковой динамике, ликвидности предостаточно

Синяя линия — баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. Согласно своим отчетам, которые расписаны в «бежевой книге» ФРБ констатируют спокойствие на финансовом рынке и финансовой системе США.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Видимо, акцент надолго смещается с трежерис (зеленая линия) на ипотеку, по крайней мере негласно.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал