SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛИКВИДНОСТЬ

>RTS перестраивается, а Вы не видите ?

- 12 сентября 2013, 22:01

- |

Добрый вечер!

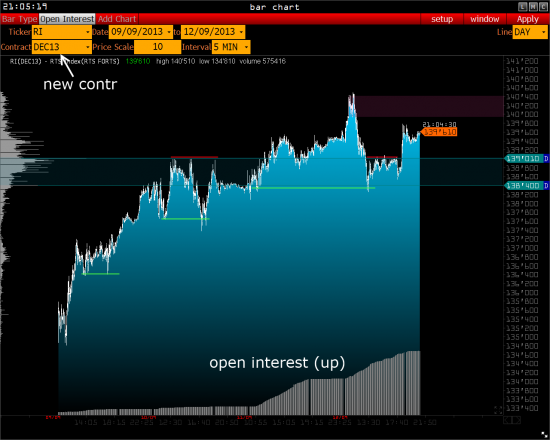

Новый контракт (декабрьский) принимает новых участников. Объемы начали уже проходить, по крайней мере, сегодня уже появилась активность.

Анализировать старый контракт нет смыла, на нем нужно только зафиксировать уровни, которые пригодятся на новом некоторое время.

( Читать дальше )

- комментировать

- 12 | ★1

- Комментарии ( 5 )

>>> RTS держится в рамках прогноза

- 10 сентября 2013, 20:44

- |

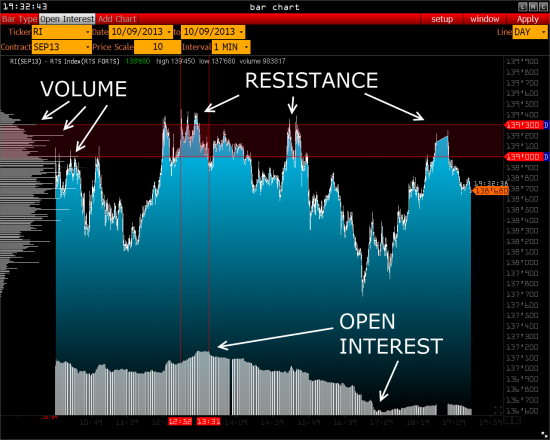

Вы уже опытные трейдеры и сейчас готовитесь к декабрьскому контракту, который наступит уже на следующей неделе.

И так. Планово начал падать ОИ на фоне всего контракта. Если взять по текущему дню, то максимально спекулировали и открывали позиций в диапазоне 139.000 по 139.300.

Затем как Вы уже заметили по слайду№1 – позиции начали крыть обе команды, а к завершению к прекрасной торговой сессии он вообще снизился до минимума относительно дневных показателей.

( Читать дальше )

CBonds: Конференция "Денежный и вексельный рынок 2013". Тезисы презентаций:

- 09 сентября 2013, 19:15

- |

Альфа-Банк:

( Читать дальше )

- Рост ВВП замедляется. До 2% в 2013

- Низкая безработица и рост доходов пока поддерживают потребление

- В ближ. 10 лет предложение на рынке труда будет сокращаться

- Рекордное снижение спроса на продукцию => что вызывает снижение загрузки мощностей => снижает стимулы к инвестированию

- Слабый внешний спрос ведет к сокращению текущего счета, даже несмотря на значительное замедление импорта

- Падение собираемости бюджетных доходов указывает на то, что жесткий план по росту расходов на 3% в 2014 году после 4% в 2013 году, скорее всего не будет пересмотрен

- С 2010 ЦБР оказывает поддержку банковскому сектору через рост объемов рефинансирования, но стоимость денег не снижается

- Из-за сохраняющейся высокой инфляции реальные ставки по депозитам в рублях снижаются, что дестимулирует сбережения в рублях. Около 50% притока базы фондирования банков в 1П13 приходится на иновалюту

- Прогноз роста ВВП на 2013 – снижен до 2%, на 2014-16 – до 1,8%. Экономика продолжает расти за счет потребления, рост доходов опережает ожидания на фоне низкой безработицы

( Читать дальше )

Что общего между Украинской биржей и NYSE?

- 09 сентября 2013, 18:59

- |

Я сначала не въехал, оказалось все просто:

- На УБ нет ликвидности в стаканах;

- На NYSE высокая конкуренция в стаканах.

P.S. торгуйте на Мамбе ;)

Что вы ждете от прихода крупных иностранных банков на биржу ?

- 04 сентября 2013, 13:01

- |

Что вы ждете от прихода крупных иностранных банков на биржу ?

С одной стороны, они уже там были через «дочек».

Придут ли за ними запаные пенсионные деньги ?

Что будет ?

С одной стороны, они уже там были через «дочек».

Придут ли за ними запаные пенсионные деньги ?

Что будет ?

Нефтяной коллапс

- 04 сентября 2013, 10:14

- |

- Почему Сирия и как остро стоит вопрос по запасам нефти?

- Ответы можно получить в этом видео.

- Много аргументов и фактов.

SBER не решается на рост

- 02 сентября 2013, 20:11

- |

Сбербанк не решается на рост, да и многие сейчас тоже не сильно решаются, в связи с сирийским конфликтом.

Как видите на слайде №1 по Сбербанку выходят и не оставляют сделки на завтра. Основной уровень указан в районе 8970 по 9000. Завтра стоит относительно него ориентироваться в качестве приоритетного уровня.

( Читать дальше )

>>> Уровни на след. неделю >>>

- 30 августа 2013, 21:13

- |

- Военный конфликт — что ждать

- S&P 500 — про падение

- RTS (ждать нужно цены)

- Euro — уже не остановить

- Pound — королева не пускает

- Рубль — будет таким же

- Золото и больше не нужно

- Нефть — нефте-трейдеры хотят догнать до ....

- Traders +

Центр подготовки трейдеров >>>

Основные тезисы Обзора ЦБР по денежному рынку за II квартал 2013.

- 30 августа 2013, 10:24

- |

ЦБР – Обзор денежного рынка. 2 квартал 2013. Основные тезисы и статистика.

Обзор подготовлен Департаментом финансовой стабильности с участием Департамента исследований и информации и Сводного экономического департамента Банка России.

Обзор вполне логичен и практически полностью совпадает с моим мнением по состоянию денежного рынка РФ, поэтому привожу оригинальный текст.

Структура денежного рынка (в среднем за квартал):

Во II квартале 2013 года наблюдался рост доли сделок «валютный СВОП» в общем объеме сделок на денежном рынке. Доля указанного сегмента денежного рынка увеличилась с 54% до 62%. Повышенный интерес участников к операциям на рынке СВОП объяснялся постепенным сокращением в портфелях участников объема обеспечения, доступного для совершения сделок РЕПО.

Во II квартале доля операций «овернайт» сократилась на всех сегментах рынка при одновременном росте доли операций «неделя» и на срок «выше недели»: на рынке СВОП с 96,8% до 91,7%, на рынке РЕПО с 89,8% до 86,6%, на МБК с 83,5% до 76,9%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

( Читать дальше )

Обзор подготовлен Департаментом финансовой стабильности с участием Департамента исследований и информации и Сводного экономического департамента Банка России.

Обзор вполне логичен и практически полностью совпадает с моим мнением по состоянию денежного рынка РФ, поэтому привожу оригинальный текст.

Структура денежного рынка (в среднем за квартал):

- МБК – 22% (Q1 – 26%)

- РЕПО – 16% (Q1 — 20%)

- СВОП – 62% — (Q1 — 54%)

Во II квартале 2013 года наблюдался рост доли сделок «валютный СВОП» в общем объеме сделок на денежном рынке. Доля указанного сегмента денежного рынка увеличилась с 54% до 62%. Повышенный интерес участников к операциям на рынке СВОП объяснялся постепенным сокращением в портфелях участников объема обеспечения, доступного для совершения сделок РЕПО.

Во II квартале доля операций «овернайт» сократилась на всех сегментах рынка при одновременном росте доли операций «неделя» и на срок «выше недели»: на рынке СВОП с 96,8% до 91,7%, на рынке РЕПО с 89,8% до 86,6%, на МБК с 83,5% до 76,9%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал