SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Кредиты

Российские банки на перепутье.

- 01 июля 2014, 12:51

- |

Всем добрый день.

Что-то непонятное творится в российской банковской системе. С одной стороны, по версии британского журнала The Banker, она вошла в десятку самых прибыльных в мире. По итогам прошлого года, российские банки получили чистую прибыль в размере почти 22 млрд долларов, что практически соответствует уровню Великобритании. И хотя до первого места китайских банков с прибылью в 290 млрд долларов нам очень далеко, мы заняли почетное 9 место, опередив Индию. С другой стороны, россияне все хуже платят по кредитам, просрочка постоянно растет, превысив уже 7% ил 730 млрд рублей. Продолжается и череда отзывов лицензий у кредитных организаций, возможности АСВ по компенсации вкладов уже на пределе и это обеспокоило уже самого В.В.

Напомню, что накануне глава ЦБ Эльвира Набиуллина сообщила президенту, что банковская система в целом чувствует себя достаточно устойчиво. При этом, по ее словам, потребовалось принять специальную программу, направленную на снижение темпов роста закредитованности населения. На что глава государства указал Эльвире Шахизадовне что, пыл ЦБ по отзыву лицензий надо немного придержать и как-то синхронизировать действия регулятор а и возможности Агентства по страхованию вкладов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Фундамент следующего кредитного кризиса в США

- 27 июня 2014, 16:40

- |

Время идет, ничего не меняется. ФРС поддержала экономику через накачивание ликвидностью банковской системы. Банкам надо как-то зарабатывать, поэтому они выдают кредиты. Ну а дальше жадность, которая делает свое дело.

- В 1-м квартале объем кредитных карт, выданных subprime-заемщикам вырос на 39% — до 3,7 млн карт — максимум с 2008 года (WSJ)

- Средняя ставка по плохим заемщикам 21,1% в 1 квартале 2014 (2013 год = 20,2%)

- Средняя ставка по хорошим заемщикам 12,9% CardHub

- В 2013 году списания по плохим кредитным картам -13% = $27,7 млрд (2009 = $85,4млрд)

- Вот тут чувак с плохой кредитной историей рассказывает, что Ситибанк прислал ему кредитку с лимитом $15 тыс

Новости лудо-нище-трейдинга! + кредитные карты - зло!

- 24 июня 2014, 08:49

- |

Доброе утро! И так, я полностью восстановился и вернулся к рабочему режиму.

Поэтому возобновляю традицию писать по утрам про свой нищетрейдинг.

Кстати говоря, куда-то пропали со смартлаба мои последователи, выкладывающие свои ежедневные профиты:)

Я пока могу честно сказать — в плане трейдинга я топчусь на месте уже 4,5 месяца.

Я сократил резко сайз, сократил таймфрейм, но не прибавил в дисциплине.

Как следствие, я перестал терять, но и ничего заработать тоже не могу, потому что средняя моя сделка имеет низкое качество.

По факту, можно констатировать, что моя средняя сделка почти случайна.

Это является следствием большого числа сделок, которые совершаются со скуки или в пылу отыгрыша.

Соответственно, главное «лекарство» — это повышать системность совершаемых операций.

Теперь о жизненном. Намедни тут узнал сколько я платил % по задолженности кредитной карте! Оказалось 30 годовых.

( Читать дальше )

Поэтому возобновляю традицию писать по утрам про свой нищетрейдинг.

Кстати говоря, куда-то пропали со смартлаба мои последователи, выкладывающие свои ежедневные профиты:)

Я пока могу честно сказать — в плане трейдинга я топчусь на месте уже 4,5 месяца.

Я сократил резко сайз, сократил таймфрейм, но не прибавил в дисциплине.

Как следствие, я перестал терять, но и ничего заработать тоже не могу, потому что средняя моя сделка имеет низкое качество.

По факту, можно констатировать, что моя средняя сделка почти случайна.

Это является следствием большого числа сделок, которые совершаются со скуки или в пылу отыгрыша.

Соответственно, главное «лекарство» — это повышать системность совершаемых операций.

Теперь о жизненном. Намедни тут узнал сколько я платил % по задолженности кредитной карте! Оказалось 30 годовых.

( Читать дальше )

Сбербанк поднимает ставки по кредитам компаниям.

- 06 июня 2014, 12:51

- |

Всем добрый день.

В то время, как ЕЦБ снижает учетную ставку практически до нуля, а ставки по депозитам делает отрицательными в надежде стимулировать инвестиционную активность европейского бизнеса, российский ЦБ повысил ставку до 7,5 %, а вслед за этим крупнейшие госбанки — Сбербанк и ВТБ поднимают ставки по кредитам компания. И тут важно отметить, что общий объем выданных Сбербанком кредитов юрлицам — 9 трлн рублей –это треть от общего объема кредитования компаний, а вместе с ВТБ – более половины. Естественным следствием подобных действий российских банкиров будет дальнейшее падение деловой активности и замедление экономики. И обвинять в чем-то Сбербанк нет смысла, поскольку многие коммерческие банки еще раньше повысили ставки по кредитам.

Дело в том, что основной прирост их фондирования сейчас осуществляется за счет денег ЦБ. По итогам апреля доля государственного фондирования достигла рекордного уровня в 6,5 трлн руб., или 12,5% от обязательств банков, долг перед ЦБ перевалил за 5 трлн руб. Основная причина проблем с ликвидностью — высокий спрос на кредиты

( Читать дальше )

В то время, как ЕЦБ снижает учетную ставку практически до нуля, а ставки по депозитам делает отрицательными в надежде стимулировать инвестиционную активность европейского бизнеса, российский ЦБ повысил ставку до 7,5 %, а вслед за этим крупнейшие госбанки — Сбербанк и ВТБ поднимают ставки по кредитам компания. И тут важно отметить, что общий объем выданных Сбербанком кредитов юрлицам — 9 трлн рублей –это треть от общего объема кредитования компаний, а вместе с ВТБ – более половины. Естественным следствием подобных действий российских банкиров будет дальнейшее падение деловой активности и замедление экономики. И обвинять в чем-то Сбербанк нет смысла, поскольку многие коммерческие банки еще раньше повысили ставки по кредитам.

Дело в том, что основной прирост их фондирования сейчас осуществляется за счет денег ЦБ. По итогам апреля доля государственного фондирования достигла рекордного уровня в 6,5 трлн руб., или 12,5% от обязательств банков, долг перед ЦБ перевалил за 5 трлн руб. Основная причина проблем с ликвидностью — высокий спрос на кредиты

( Читать дальше )

Попавшему под санкции банку дадут 100 млрд рублей на спасение еще трех

- 21 мая 2014, 19:20

- |

СМП-банку, против которого ввели санкции в США, поручили санацию Мособлбанка, Инресбанка и Финанс бизнес банка. Об этом говорится в сообщении Банка России.

Для предупреждения банкротства перечисленных кредитных организаций Агентство по страхованию вкладов (АСВ) выделит СМП-банку кредит на 96,8 млрд рублей сроком на десять лет.

В Центробанке пояснили, что Мособлбанк, Инресбанк и Финанс бизнес банк были объединены в одну группу для финансового оздоровления из-за «устойчивых экономических отношений между ними и общих бенефициарных собственников». Для проведения санации СМП-банк получит почти сторопроцентные доли во всех трех организациях.

Информационное сообщение также раскрывает причины санации Мособлбанка, о возможном начале которой ранее писали «Ведомости» и «Коммерсантъ». Банк, по данным регулятора, в обход наложенных ограничений привлекал средства физических лиц и выводил их на счета сторонних компаний. Это позволило Мособлбанку не отражать в отчетности превышение привлеченных средств вкладчиков.

( Читать дальше )

Для предупреждения банкротства перечисленных кредитных организаций Агентство по страхованию вкладов (АСВ) выделит СМП-банку кредит на 96,8 млрд рублей сроком на десять лет.

В Центробанке пояснили, что Мособлбанк, Инресбанк и Финанс бизнес банк были объединены в одну группу для финансового оздоровления из-за «устойчивых экономических отношений между ними и общих бенефициарных собственников». Для проведения санации СМП-банк получит почти сторопроцентные доли во всех трех организациях.

Информационное сообщение также раскрывает причины санации Мособлбанка, о возможном начале которой ранее писали «Ведомости» и «Коммерсантъ». Банк, по данным регулятора, в обход наложенных ограничений привлекал средства физических лиц и выводил их на счета сторонних компаний. Это позволило Мособлбанку не отражать в отчетности превышение привлеченных средств вкладчиков.

( Читать дальше )

Потребности корпоративного сектора в рефинансировании

- 28 апреля 2014, 11:42

- |

Источник «Уралсиб Кэпитал»

Могло быть хуже...

Рефинансировать 2 трлн руб. до конца года. С мая и до конца 2014 г. российскому корпоративному сектору, включая банки, предстоит погасить рублевых облигаций почти на 790 млрд руб., еврооблигаций – на 7,3 млрд долл. Оценивая объем предстоящих погашений на рублевом рынке бондов, мы пользовались публичной информацией по проведенным офертам и объему выкупленных бумаг, однако поскольку не все эмитенты раскрывают фактическую задолженность по конкретным выпускам, наш расчет в части рублевого долга является приблизительным. Помимо выплат по долговым инструментам, российским компаниям необходимо будет рассчитаться по кредитам. Исходя из данных агентства Bloomberg о кредитах в иностранной валюте, погашаемых до конца года, мы получили следующие цифры: 25,5 млрд долл. и 1,3 млрд евро. Понятно, что эти данные неполные, однако Bloomberg учитывает большинство имеющихся синдицированных кредитов, реструктуризация (то есть пересмотр сроков погашения) которых затруднена по сравнению с обычными двухсторонними кредитными сделками. Иными словами, мы рассматриваем задолженность, которую с большой вероятностью придется погашать. Далее, мы конвертировали все будущие выплаты корпоративного сегмента до конца текущего года в рубли и получили, что на погашение облигаций и еврооблигаций компаниям и банкам потребуется 1 трлн руб., а на выплаты по известным кредитам – еще почти 900 млрд руб. В общей сложности это выливается почти в 2 трлн руб. Ниже представлен график совокупных выплат с месячной разбивкой, из него видно, что самым трудным месяцем года станет декабрь, когда предстоит рефинансировать 680 млрд руб. Столь высокую сумму дает платеж Роснефти по кредиту объемом 12,7 млрд долл., однако известно, что компания погашает краткосрочную задолженность опережающими темпами, и очень вероятно, что к декабрю объем этой выплаты сильно уменьшится (детальная информация о том, какие именно кредиты гасит Роснефть, отсутствует).

( Читать дальше )

Могло быть хуже...

Рефинансировать 2 трлн руб. до конца года. С мая и до конца 2014 г. российскому корпоративному сектору, включая банки, предстоит погасить рублевых облигаций почти на 790 млрд руб., еврооблигаций – на 7,3 млрд долл. Оценивая объем предстоящих погашений на рублевом рынке бондов, мы пользовались публичной информацией по проведенным офертам и объему выкупленных бумаг, однако поскольку не все эмитенты раскрывают фактическую задолженность по конкретным выпускам, наш расчет в части рублевого долга является приблизительным. Помимо выплат по долговым инструментам, российским компаниям необходимо будет рассчитаться по кредитам. Исходя из данных агентства Bloomberg о кредитах в иностранной валюте, погашаемых до конца года, мы получили следующие цифры: 25,5 млрд долл. и 1,3 млрд евро. Понятно, что эти данные неполные, однако Bloomberg учитывает большинство имеющихся синдицированных кредитов, реструктуризация (то есть пересмотр сроков погашения) которых затруднена по сравнению с обычными двухсторонними кредитными сделками. Иными словами, мы рассматриваем задолженность, которую с большой вероятностью придется погашать. Далее, мы конвертировали все будущие выплаты корпоративного сегмента до конца текущего года в рубли и получили, что на погашение облигаций и еврооблигаций компаниям и банкам потребуется 1 трлн руб., а на выплаты по известным кредитам – еще почти 900 млрд руб. В общей сложности это выливается почти в 2 трлн руб. Ниже представлен график совокупных выплат с месячной разбивкой, из него видно, что самым трудным месяцем года станет декабрь, когда предстоит рефинансировать 680 млрд руб. Столь высокую сумму дает платеж Роснефти по кредиту объемом 12,7 млрд долл., однако известно, что компания погашает краткосрочную задолженность опережающими темпами, и очень вероятно, что к декабрю объем этой выплаты сильно уменьшится (детальная информация о том, какие именно кредиты гасит Роснефть, отсутствует).

( Читать дальше )

Самый богатый азиат распродает все китайские активы

- 17 апреля 2014, 11:22

- |

Самый богатый азиат Ли Ка-Шинг ($30 млрд состояние, заработанное на инвестициях в недвижимость) резво распродает все китайские активы (информация с zerohedge.com).

Взрыв кредитного рынка (долгожданный credit crunch) уже близко?

Частный долг Китая — это 230% ВВП без учета теневого сектора, и за последние несколько лет этот рынок вырос более, чем на 100% (оценка МВФ). Теневой кредитный сектор — это 84% ВВП Китая (оценка JP Morgan).

Ждемс.

Взрыв кредитного рынка (долгожданный credit crunch) уже близко?

Частный долг Китая — это 230% ВВП без учета теневого сектора, и за последние несколько лет этот рынок вырос более, чем на 100% (оценка МВФ). Теневой кредитный сектор — это 84% ВВП Китая (оценка JP Morgan).

Ждемс.

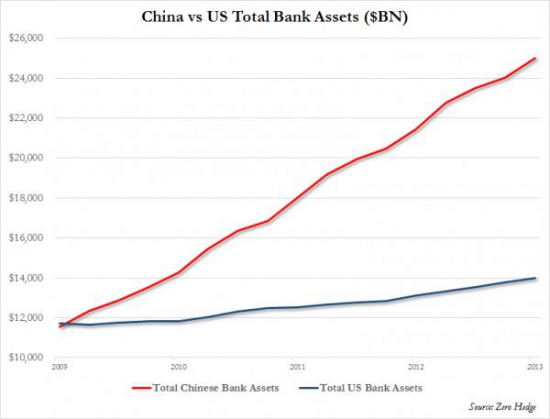

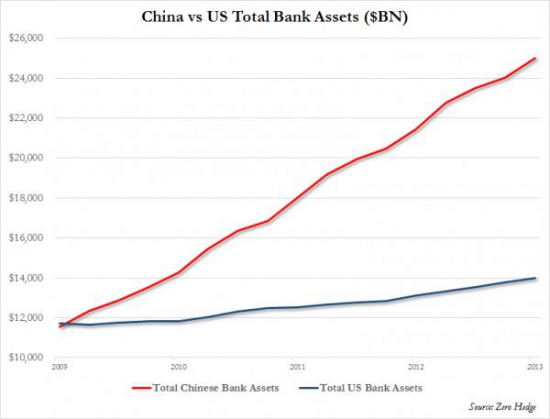

Нехилый «Чайна Баббл»

- 27 марта 2014, 11:03

- |

График великолепно иллюстрирует «пузырь» на кредитном рынке Китая. На фоне американского рынка «вспученность» очерчивается особенно пугающе ярко. За один только 4-й квартал 2013 года Китай создал $1 трлн кредитных денег...

ЦБ отозвал лицензию у системы денежных переводов «Мигом»

- 18 марта 2014, 14:01

- |

Банк России принял решение об отзыве лицензии на осуществление банковских операций у московской небанковской кредитной организации «Мигом», сообщили в пресс-службе регулятора.

«Отозвана лицензия на осуществление банковских операций у кредитной организации Небанковская кредитная организация закрытое акционерное общество «Мигом», — говорится в сообщении на сайте Банка России.

Как отметили в ЦБ, лицензия отозвана в связи с неисполнением «Мигом» федеральных законов, регулирующих банковскую деятельность, а также нормативных актов ЦБ, достаточностью капитала ниже 2%, снижением размера собственных средств ниже минимального значения уставного капитала, неспособностью удовлетворить требования кредиторов по денежным обязательствам.

«Мигом» фактически прекратила свою деятельность и не обеспечивала своевременное исполнение обязательств перед кредиторами. Кроме того, «Мигом» не создавала соответствующие резервы на возможные потери соразмерно принятым рискам, связанным с размещением значительных денежных средств в КБ «Евротраст», у которого приказом Банка России от 11 февраля 2014 года

( Читать дальше )

«Отозвана лицензия на осуществление банковских операций у кредитной организации Небанковская кредитная организация закрытое акционерное общество «Мигом», — говорится в сообщении на сайте Банка России.

Как отметили в ЦБ, лицензия отозвана в связи с неисполнением «Мигом» федеральных законов, регулирующих банковскую деятельность, а также нормативных актов ЦБ, достаточностью капитала ниже 2%, снижением размера собственных средств ниже минимального значения уставного капитала, неспособностью удовлетворить требования кредиторов по денежным обязательствам.

«Мигом» фактически прекратила свою деятельность и не обеспечивала своевременное исполнение обязательств перед кредиторами. Кроме того, «Мигом» не создавала соответствующие резервы на возможные потери соразмерно принятым рискам, связанным с размещением значительных денежных средств в КБ «Евротраст», у которого приказом Банка России от 11 февраля 2014 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал