Коррекция

Когда уже коррекция?? Да не будет ее)))

- 28 августа 2023, 15:37

- |

Весь движняк обычно с лэйбор дей начинается, а он 4 числа.

Но еще есть нонфармы 1 числа и при таком раскладе корректоз? Не верю!

Так что, танцуем все?))

====================================================

Тем временем новость — Евросоюз намерен объявить о расширении — навеяно бриксом?

- комментировать

- Комментарии ( 2 )

Коррекция на фондовом рынке продолжается. Интересные акции третьего эшелона

- 28 августа 2023, 09:41

- |

На фоне ценовой коррекции в акциях первого и второго эшелонов инвесторы часто обращают внимание на малоликвидные бумаги. При этом, когда говорят об акциях третьего эшелона, может возникнуть мысль, что это бумаги малоизвестных компаний, о существовании которых инвесторы, возможно, не знают. Объёмы торгов такими акциями обычно крайне малы, однако цены на них могут вырасти на десятки процентов в один момент без веских причин. Вопреки этим стереотипам, на российском рынке есть бумаги, которым присвоен 3-й уровень листинга, но инвесторы хорошо с ними знакомы.

Газпром нефть

Капитализация компании составляет 3,1 трлн руб., что почти на треть больше, чем у Норникеля. Основная причина того, почему Газпром нефть находится в третьем эшелоне, скорее всего, это маленький free-float – всего 4,32%. Остальная доля принадлежит Газпрому.

💡Сейчас бумаги компании торгуются вблизи исторических максимумов. Кроме того, в отличие от Газпрома, Газпром нефть стабильно платит дивиденды. #SIBN

( Читать дальше )

ОБВАЛ АКЦИЙ БЛИЗКО? ВАЖНЫЕ СОБЫТИЯ ДЛЯ РЫНКА АКЦИЙ ММВБ. ПРОГНОЗ КУРСА ДОЛЛАРА, НЕФТЬ, ФРС, SP 500

- 26 августа 2023, 17:47

- |

⚡Лучшие дивидендные акции для покупки на спаде

- 25 августа 2023, 14:30

- |

Многие инвесторы ищут надежные дивидендные акции, которые можно приобрести по привлекательной цене в периоды спада на рынке. Вот несколько вариантов таких компаний:

Ford Motor (F) — этот автопроизводитель с богатой историей стабильно выплачивает дивиденды на протяжении многих лет. Сейчас Ford наращивает присутствие на растущем рынке электромобилей, хотя пока доминируют здесь Tesla и китайские бренды. Несмотря на некоторое замедление в сегменте электрокаров, аналитики сохраняют уверенность в перспективах компании. Консенсусная целевая цена указывает на 26% потенциал роста акций Ford.

AT&T (T) — телекоммуникационный гигант, который выплачивает высокий дивиденд, приобретается сейчас с доходностью в районе 6%. Хотя в этом году акции AT&T снизились из-за расфокусировки бизнеса, в долгосрочной перспективе компания сохраняет потенциал для инвесторов, ориентированных на доход.

IBM (IBM) — еще один технологический ветеран, который может похвастаться длительной историей стабильных дивидендов. Несмотря на растущую конкуренцию в сфере облачных технологий и ИИ, IBM занимает прочные позиции на рынке, а ее дивидендная доходность сейчас составляет более 5%.

( Читать дальше )

Открытое обращение к шортистам

- 25 августа 2023, 12:09

- |

Сейчас рынок как привязанный ходит за курсом доллара.

Валите доллар и рынок рухнет сам, останется только подтолкнуть падающего.

Луше всего это сделать в пятницу на фазе падающей нефти и перегретом Лукойле, как это было в прошлую среду.

Тогда у вас все получется и мы вернемся к нормальному росту после коррекции.

*** Ну и, конечно, помните, что данное обращение не является инвестиционной рекомендацией

Ожидания обмена заблокированными активами: возможно, это - причина вчерашнего падения российского рынка на позитивном внешнем фоне.

- 24 августа 2023, 06:36

- |

«Обсуждается вариант, что на первом этапе разблокировка, описанная Минфином и Банком России, затронет розничных инвесторов с портфелями до 100 тыс. руб. Это большинство пострадавших от блокировки инвесторов, если иметь в виду их количество. Но мы рассчитываем, что в случае успеха этого этапа на следующем возможность разблокировать активы дадут инвесторам с портфелями больше 100 тыс. руб., которым принадлежит основная часть заблокированных активов», — сказал Тимофеев.

Схема предполагает, что иностранцы купят у россиян заблокированные зарубежные бумаги за деньги со счетов «С». Сам ЦБ 23 августа указал, что она в первую очередь коснется розничных инвесторов. Регулятор не уточнял, будут ли какие-то ограничения по размеру портфеля.

( Читать дальше )

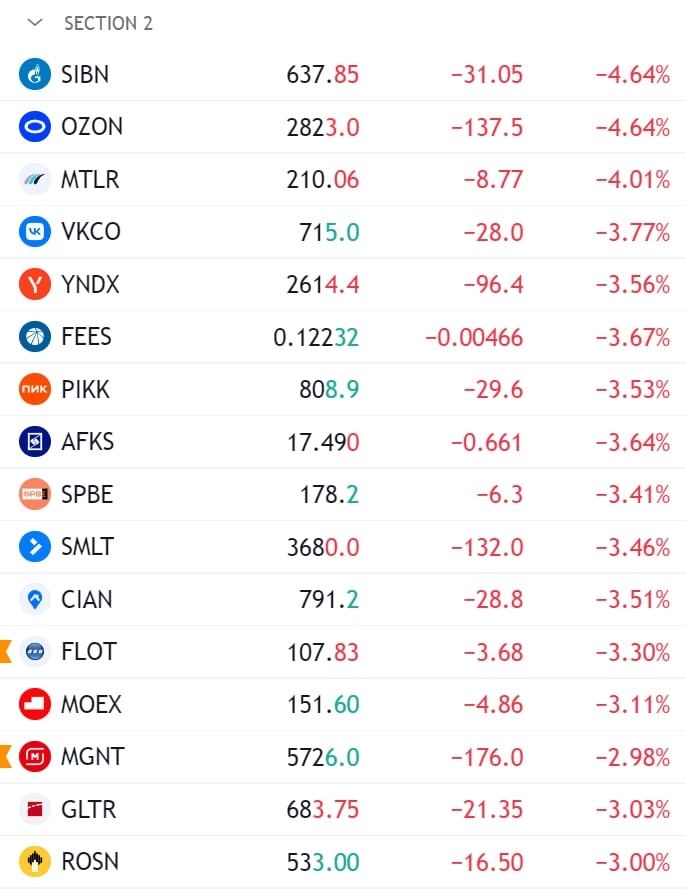

Лидеры падения на вечерочке.

- 23 августа 2023, 21:50

- |

VKCO и YNDX мои любимчики на шорт в данный момент, оправдывают возложенные на них надежды❤️

(в моменте шортов у меня нет, просто приятно видеть их в числе лидеров)

OZON явно перегрели, поэтому после отчета пошел фиксач, ничего страшного, бывает. Отчет смотрел, удивило, что при росте GMV 300->370, выручка осталась на уровне 1 квартала на уровне ~90 млрд

Россети (ФСК) вообще не понимаю почему росли, поэтому возвращение в район 10 коп и ниже вполне было бы справедливо.

Строители и ЦИАН вообще не понимаю че росли. Очевидно, что резкий рост ставок все равно заденет сектор, если ставки задержатся на этом уровне. Я бы пока поостерегся.

Про Шадрин-Love вообще молчу, при стабилизации ставки 12% и выше там экономика вообще рушится вся. Риска куда больше, чем потенциала роста

Интересно, что зона 3200 по IMOEX стала зоной усиленной гравитации для рынка, при подходе туда, начинает давить вниз

‼️ А что с рынком сегодня?

- 23 августа 2023, 17:59

- |

Не успел вернуться, а тут опять коррекция какая-то началась. Не паниковать, давайте разбираться.

В индексе ММВБ движение изначально формировалось тройкой в восходящую сторону. А значит есть вероятность лишь продолжения коррекции, которая не завершена.

Я считаю, следует исходить из возможности коррекции в область 61.8% первого снижения, где и будет завершена вся тройка. При этом, обновления максимума не было,.т.е цикл не завершен. Преждевременный выход выше 319675

( Читать дальше )

Акций все меньше, денег все больше. (пост 225, 12+)

- 23 августа 2023, 16:20

- |

В последнее время я выбрал стратегию на выход из большинства акций. Ну не может рынок расти бесконечно в космос. Что -то должно случиться с рынком. Должна быть хорошая коррекция. А драйвером к этой коррекции может выступить что угодно. Сезон дивидендов закончился, остались одни ушлепки в районе 4-5 % див\доходности, это сопли и слезы.

С возрастом люди становятся скорее пессимистами, чем оптимистами. Понимаю, что на бычьем рынке торгуется вольготнее, чем на падающем. Но надо поработать и от шорта. Тем более, все к этому идет!

Ваш S.Hamster

Кому нравятся мои посты, можете кинуть сотню, другую ко мне на две точки приема донатов:

https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

Что стоит помнить на растущем рынке?

- 23 августа 2023, 09:31

- |

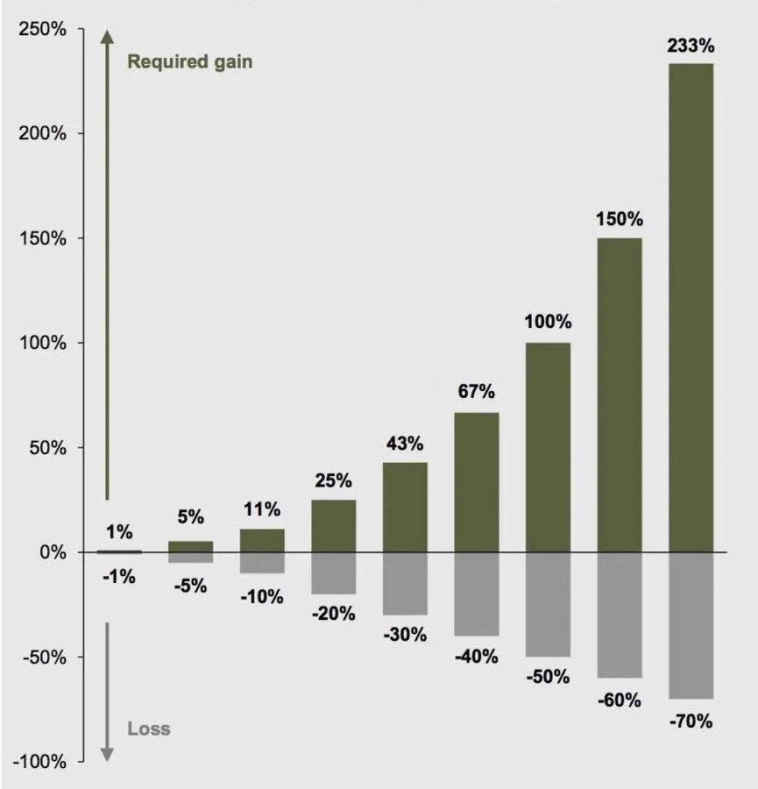

Сравнение Индекса Мосбиржи с индексом РТС мало действует на инвесторов (в долларах наши акции не выросли), но можно обратиться к простой математике.

Потеря -20% от счёта компенсируется прибылью в 25%, а просадка в -50% вернет счёт в исходное положение только после удвоения. Простое понимание этих истин по идее должно заставить задуматься инвестора над диверсификацией в других классах активов (облигации, валюта, золото) и поработать над своим портфелем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал