Концерн Покровский

Концерн Покровский (размещение облигаций 18.02). Оценка финансовых показателей группы компаний

- 09 февраля 2021, 12:00

- |

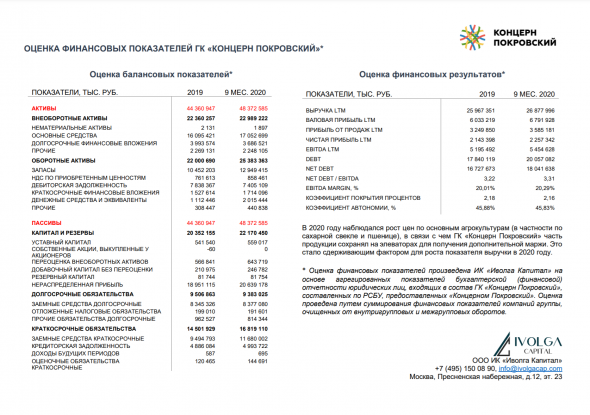

Собрали финансовые данные по всей группе компаний «Концерн Покровский», составили на их основании сводную справку о финансовом положении группы.

Размещение облигаций «Концерна» (1 млрд.р., 3 года, доходность 10,11%) намечено на 18 февраля, информация о параметрах выпуска и подаче заявки здесь: https://smart-lab.ru/company/ivolga_capital/blog/673978.php

( Читать дальше )

- комментировать

- 1.1К | ★1

- Комментарии ( 0 )

Концерн Покровский. Почему его облигации могут быть интересны

- 04 февраля 2021, 07:19

- |

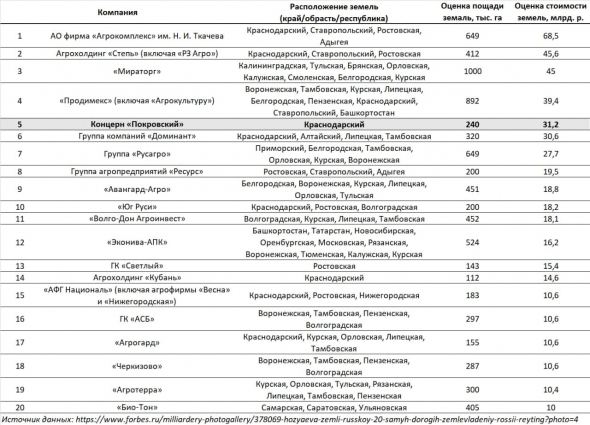

18 февраля планируется размещение дебютного выпуска облигаций агрохолдинга Концерн Покровский (1 млрд.р., 9,75/10,11%, 3 года, дополнительная информация здесь: https://smart-lab.ru/company/ivolga_capital/blog/673978.php)

Данный выпуск – дебют крупного холдинга. Та ситуация, когда создан масштабный и успешный бизнес, но его внешняя оболочка далека от стандартов публичного рынка капитала. Так, Покровский на сегодня не имеет полноценной консолидации и кредитного рейтинга. Однако выход на облигационный рынок – стратегический шаг, призванный диверсифицировать базу пассивов Концерна. И действия по консолидации группы компаний и внедрению отчетности по МСФО уже ведутся (консолидация должна состояться в 2022 году, получение рейтинга запланировано на 2023 год).

Как отражение серьезности намерений Холдинга, дебютный выпуск имеет избыточное обеспечение (в частности, облигационная группа, куда входят Племзавод «Победа» как эмитент и еще 4 сельхозпредприятия как поручители, предполагает ковенант на снижение нераспределенной прибыли группы ниже 6 млрд.р.).

( Читать дальше )

Дебютный выпуск облигаций Концерна Покровский (1 млрд.р., YTM 10,11%, 3 года). Размещение 18 февраля. Открыта книга заявок

- 01 февраля 2021, 15:37

- |

На 18 февраля намечено размещение облигаций одного из крупнейших сельхозпроизводителей России – Концерна Покровский (https://concernpokrovsky.com/). Эмитентом в рамках Группы выступит ОАО «Агрофирма-племзавод „Победа“ при поручительстве еще 4 компаний Группы.

Предварительные параметры выпуска облигаций Концерна Покровский:

- Облигационная группа: Эмитент: ОАО «Агрофирма-племзавод „Победа“. Поручители: №1. Открытое акционерное общество Агрофирма племзавод «Нива». №2. Открытое акционерное общество «Родина». №3. Открытое акционерное общество «Племзавод «Воля». №4. Открытое акционерное общество Семеноводческая агрофирма «Русь»

- Размер выпуска: 1 000 млн.р.

- Купон/доходность: 9,75%/10,11% годовых (выплата купона ежеквартально)

- Срок до погашения: 3 года, без амортизации

- Организатор: ИК «Иволга Капитал»

- Дата размещения: 18 февраля 2020

( Читать дальше )

Обзор портфелей PRObonds. Размещение облигаций АйДиЭф03 (под поручительство "Мани Мен") и онлайн-конференция ГК "Обувь России"

- 18 ноября 2020, 07:15

- |

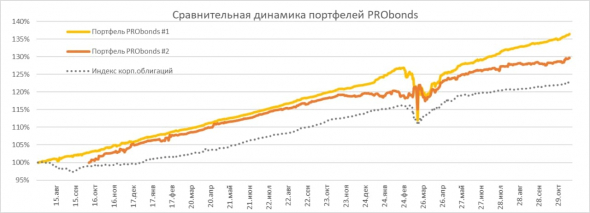

Актуальные доходности публичных портфелей PRObonds понемногу повышаются. Доходность портфеля #1 приблизилась к 13% годовых (12,7% за последние 365 дней), доходность портфеля #2 остается низкой, но отходит от минимальных значений, сейчас она 8,7%.

В предыдущие дни в портфелях сокращалась часть облигационных позиций (ни один из выпусков не выводился полностью), чтобы обеспечить возможность новых приобретений.

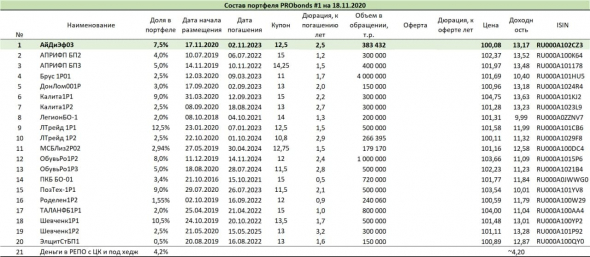

И вчера новый выпуск – АйДиЭф03 (эмитент «Онлайн Микрофинанс» под поручительство ООО МФК «Мани Мен») – был добавлен в портфели, на 7,5-7% от активов. Размещение АйДиЭф03 стартовало успешно: за первую сессию размещено 383 тыс.бумаг из 700 тыс., или 54%. Размещение остатка должно занять еще около 1 недели. Спрос на бумаги высокий, что позволяет ожидать прироста тела облигации после завершения размещения выпуска.

( Читать дальше )

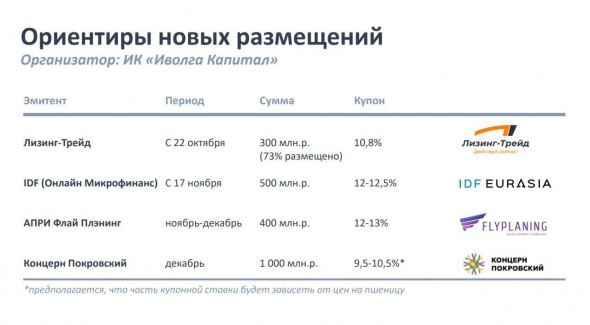

Предварительный план по выпуску облигаций от "Иволги Капитал"

- 23 октября 2020, 08:05

- |

Предварительный план по облигационным эмиссиям от «Иволги Капитал» на четвертый квартал. Что-то может немного переехать по сроку. Что-то может добавиться. Но примерная дорожная карта такая. Мы продолжаем осваивать более крупные бизнес-кейсы, переходить к более скромным облигационным ставкам. Которые, впрочем, пока не сказываются на доходности основного облигационного портфеля. Возможно, и не скажутся. Поскольку ставка делается на развитие компании-эмитента, на переход его в более высокий облигационный эшелон и на понижение доходности его облигаций. Соответственно, на среднесрочный спекулятивный выигрыш от этого понижения. Переработка облигационной позиции в портфелях PRObonds будет продолжительной и активной, и не столько в плане замен одних имен на другие, сколько в росте качества инвестиций.

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал