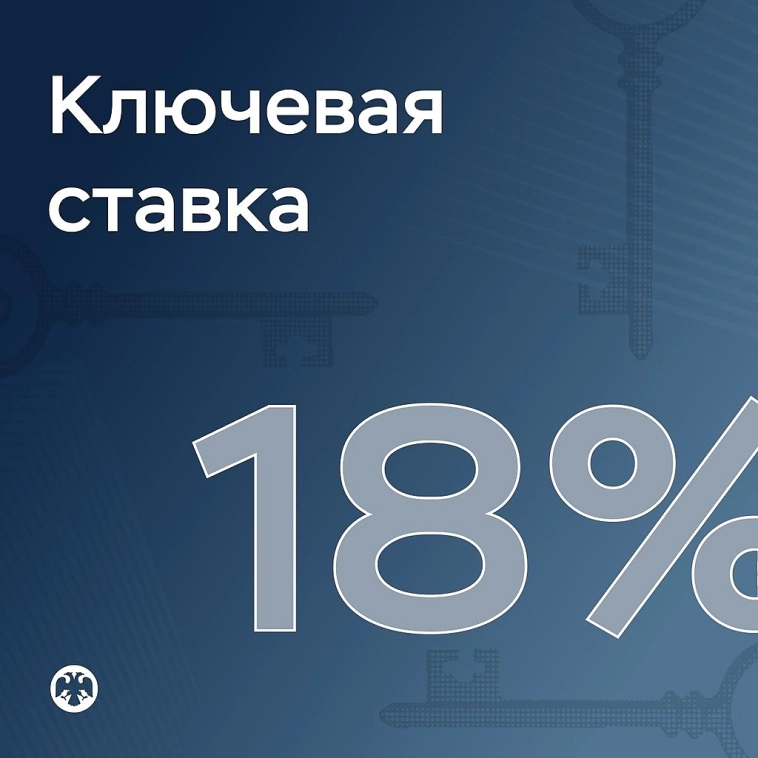

Ключевая ставка ЦБ РФ

📉 ЦБ снизил ставку. Но расслабляться рано.

- 25 июля 2025, 15:55

- |

Сегодня Банк России ожидаемо снизил ключевую ставку, продолжая цикл мягкой посадки. На поверхности — всё логично: инфляция в пересчёте на год уже около 4%, потребительская активность остыла, спрос догнал предложение. Но за фасадом цифр — всё ещё хрупкий баланс.

🔹 Инфляция действительно снижается, но: – значительную роль сыграли волатильные компоненты (овощи, туризм), а не базовые факторы;

– тарифы ЖКХ только что выстрелили, и впереди «вторичные эффекты» — рост инфляционных ожиданий;

– население по-прежнему верит в высокие цены, бизнес — уже начал закладывать это в контракты.

🔹 Спрос охлаждается, но не везде. Потребитель тормозит, зато госинвестпроекты идут полным ходом — это поддерживает экономику, но и создаёт дефицит рабочих рук, подталкивая зарплаты вверх.

🔹 Кредит сдулся, особенно потребительский. Ипотека ещё держится, но её рост всё более «программный», а не рыночный. Люди копят — и пока охотно несут в банки. Но если ДКП станет слишком мягкой — норма сбережений пойдёт вниз, и инфляция снова рванёт.

( Читать дальше )

- комментировать

- 264 | ★1

- Комментарии ( 0 )

Центральный банк России второй раз подряд в 2025 году понизил ключевую ставку — с 20% до 18%.

- 25 июля 2025, 15:49

- |

Источник: Банк России

Предыдущее снижение произошло в июне, когда ставка опустилась с 21% до 20%. Как отмечается в пресс-релизе регулятора, инфляционное давление, включая устойчивую его составляющую, уменьшается быстрее, чем ожидалось. Одновременно замедляется рост внутреннего спроса, а экономика возвращается к сбалансированному росту.

ЦБ подчеркивает, что намерен сохранять необходимую жесткость денежно-кредитной политики для возвращения инфляции к целевому уровню в 2026 году. В базовом сценарии регулятор закладывает среднюю ключевую ставку на уровне 18,8–19,6% годовых в 2025 году и 12–13% — в 2026 году.

Согласно прогнозу Банка России, при таких условиях годовая инфляция снизится до 6–7% в 2025 году и достигнет целевого уровня 4% в 2026 году. Следующее заседание по ставке состоится 12 сентября 2025 года.

Напомним, что ключевая ставка последовательно повышалась с сентября 2022 года, начиная с уровня 7,5%. В октябре 2024-го она достигла рекордных 21% — максимума в современной истории России. Первое снижение за три года произошло 6 июня 2025 года — с 21% до 20%.

( Читать дальше )

18 и новый среднесрочный прогноз

- 25 июля 2025, 15:39

- |

Поскольку сегодняшнее заседание опорное — был обновлен и Среднесрочный прогноз. Посмотрим на изменения.

Прошлый прогноз БР тут.

Диапазон средней ставки в 2026 году сдвинулся на 1 п.п. вниз до 12-13%

Кроме того, на тот же 1 п.п. сдвинули вниз прогноз по инфляции на конец этого года. Прогноз средней ставки до конца года говорит о том, что с 28 июля до конца 2025 года средняя ключевая ставка прогнозируется в диапазоне 16,3–18,0%. Получается в худшем случае в рамках прогноза ставка остается на уровне 18%; в лучшем — средняя 16.3 — означает несколько снижений вплоть до 14-15% на конец года.

* * *

Посмотрим на график доходностей 10-леток и ключа (прямоугольником выделен уровень нейтральной ставки [левая шкала], на которую планируется выйти с 27-го года)

( Читать дальше )

Понятно...❗❓

- 25 июля 2025, 15:22

- |

ЦБ оправдал ожидания

- 25 июля 2025, 15:10

- |

Банк России ускорил снижение ключевой ставки, но не агрессивно и в соответствии с ожиданиями (на 200 б.п.). При этом регулятор снова дал нейтральный (ненаправленный) сигнал о дальнейших перспективах ДКП. Правда, его обновлённый прогноз по средней ключевой ставке в оставшуюся часть 2025 года (16,3-18%) больше ориентирован на ее снижение к концу года в район 15-16%. При этом прогноз допускает, хотя и c заметно меньшей вероятностью, сохранение ставки на достигнутом уровне (18%).

• Прогноз средней ключевой ставки на 2026 год ЦБ снизил до 12-13% с 13-14%, что указывает на повышение уверенности регулятора в успешности антиинфляционной политики, цель которой устойчиво вернуть инфляцию к таргету (4%) в 2026 году. Впрочем, Банк России продолжит поддерживать жёсткость денежно-кредитных условий, что и следует из его прогноза по ставке.

• ЦБ ожидаемо снизил прогноз инфляции на конец текущего года до 7-6% с 7-8%. Прогноз на 2026 год, как и ранее, 4%.

• Также ЦБ сузил прогнозный диапазон на 2025 год по росту корпоративного кредитного портфеля до 9-12% с 8-13%. Понизил прогноз роста розничного кредита до 1-4% с 1-6% и ипотеки до 3-6% с 3-8%.

( Читать дальше )

ястребиная политика Центробанка в лице мадам "брошкиной"

- 25 июля 2025, 15:02

- |

Эзоп язык во всей красоте..

как повлияет ставка для пипла, никак. что до бизнеса то «перекредитоваться» все так же дорого.

ждем следующего цикла снижения ставки.

ЦБ резко снизил ставку до 18%. Но почему это никого не удивило? Что будет дальше?

- 25 июля 2025, 15:02

- |

$€ ЦБ РФ снизил ключевую ставку на 200 б.п., до 18% годовых. Снижение сильное, но это не сюрприз и такая ставка никого не удивила. Потому что были даже те, кто ждал снижение до 17%.

В пресс-релизе ЦБ объяснил свою позицию снижением инфляции (быстрее чем ждали), в том числе в устойчивых её компонентах. Т.е по мнению ЦБ, это снижение инфляции происходит не только по причине сезонных факторов.

Так как заседание опорное, то ЦБ предоставил новый прогноз на показатели инфляции и средней ставки. Естественно они снизились. Теперь ЦБ РФ ждёт:

➡️Средняя ставка 18,8-19,6%

➡️Инфляция по итогам года 6-7%

Такая средняя ставка предполагает, что на конец года она должна быть 16%. С одной стороны, это естественно на много лучше, чем 21% вначале года. Но с другой стороны, при такой ставке кредиты по-прежнему будут очень дорогими.

Так же ЦБ упомянул инфляционные ожидания, которые по-прежнему находятся на высоких уровнях и будут препятствовать более быстрому снижению инфляции. Однако эти ожидания является инертными.

( Читать дальше )

"Ленивый инвестор"

- 25 июля 2025, 14:50

- |

18%: и нашим, и вашим...

🏛 Итак, ЦБ пошел по компромиссному сценарию. Снижение было запрограммировано, ведь принцип “Чем хуже, тем лучше” никто не отменял. Вы сами видите, что отчеты за 1-е полугодие у многих компаний не очень. Помимо замедлении инфляции, главный фактор снижения ставки — давление со стороны чиновников и бизнеса, и реальный риск скатывания экономики в кризис. Чем больше причин спасать экономику от “переохлаждения” (читай — рецессии), тем оптимистичнее рынок.

⚠ Снижение до 19% было бы по факту не смягчением, а ужесточением ДКП, негативом для акций и шоком для облигаций. В них, кстати, вероятно охлаждение и снятие перекупленности. Основной аргумент против снижения сразу до 17% — дефицит бюджета. Нет оснований надеяться, что он в этом году нормализуется. Снижение госрасходов? — Нет, не слышали. Также нет уверенности, что инфляция устойчиво пошла вниз.

📈 Если ралли в бондах длится уже несколько месяцев, то в оценке акций снижение ставки пока почти не отыграно. Дивдоха скоро будет смотреться лучше, на фоне дефицита идей на долговом рынке, а также снижения доходностей в фондах ликвидности и ставок по вкладам.

( Читать дальше )

Какие компании выиграют от снижения ключевой ставки ЦБ?

- 25 июля 2025, 14:47

- |

В ответ на рекордно высокую инфляцию в 2024 году Банк России поднял ключевую ставку рефинансирования до 21 % годовых. Для корпоративного сектора это стало серьёзным испытанием, особенно для компаний с высокой долговой нагрузкой, пишет Владимир Чернов, аналитик Freedom Finance Global. Обслуживание внешнего и внутреннего долга обошлось многим участникам рынка значительно дороже, так как издержки по процентам стремительно росли, а чистая прибыль сокращалась. Долговая нагрузка российских компаний, особенно крупных, в 2024 году была высокой, с показателем Чистый долг/EBITDA в 1.6x, что стало максимальным значением за последние 10 лет, за исключением пандемийного 2020 года.

Согласно данным ЦБ РФ из “Обзора финансовой стабильности за 4 квартал 2024 года- 1 квартал 2025 года”, из 78 крупнейших российских компаний из различных отраслей у 13 показатель покрытия процентов (ICR, interest coverage ratio) находится ниже допустимой отметки, которая указывает на возможности бизнеса вовремя покрывать свои долги перед кредиторами. При этом их суммарный долг составил 43 трлн руб., при общей выручке в 76 трлн рублей или 38% от ВВП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал