SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КРИЗИС

Симуляция валютной войны

- 30 января 2013, 23:01

- |

Спрос на гос. облигации США падает. Особенно эта тенденция наблюдается у крупных их держателей, например стран БРИК.

Рис. 1. График, показывающий спрос на гособлигации США со стороны зарубежных стран

( Читать дальше )

Рис. 1. График, показывающий спрос на гособлигации США со стороны зарубежных стран

( Читать дальше )

- комментировать

- 12 | ★2

- Комментарии ( 1 )

Фильм расследование - Планета Вавилон: Хроники великой рецессии. 2013. Европа, США, Китай

- 30 января 2013, 22:21

- |

Фильм-расследование Константина Семина.

Выживет ли мир, в котором каждый сам за себя? Что придет на смену нации потребления после крушения мировой экономики? Новые эксклюзивные данные и сенсационные прогнозы от ведущих мировых аналитиков.

Для тех кто хочет в начале ознакомиться вот трейлер по ссылке всего

1 минута: http://russia.tv/brand/show/brand_id/38205

http://smart-lab.ru/my/PahaPCT/

Выживет ли мир, в котором каждый сам за себя? Что придет на смену нации потребления после крушения мировой экономики? Новые эксклюзивные данные и сенсационные прогнозы от ведущих мировых аналитиков.

Для тех кто хочет в начале ознакомиться вот трейлер по ссылке всего

1 минута: http://russia.tv/brand/show/brand_id/38205

http://smart-lab.ru/my/PahaPCT/

Кризис после кризиса

- 29 января 2013, 04:26

- |

На фоне европейского кризиса и американского фискального обрыва легко игнорировать долгосрочные трудности мировой экономики. Но, уделяя внимание неотложным проблемам, мы забываем про более более масштабные, а они тем временем растут и вширь, и вглубь, грозя нам страшными катастрофами. Наиболее серьезной проблемой считается глобальное потепление. Конечно, ослабление динамики мировой экономики привело к соответствующему спаду в темпах роста выбросов углекислого газа, однако это всего лишь небольшая передышка. И мы сильно отстаем от графика: поскольку мы так поздно начали отвечать на климатические изменения, достижение целевого порога роста мировой температуры в два градуса (по Цельсию) потребует резких сокращений выбросов в будущем. Некоторые считают, что, учитывая экономический спад, мы должны отложить решение вопросов, связанных с глобальным потеплением. Напротив, модификация мировой экономики с учетом климатических изменений поможет восстановить совокупный спрос и рост.

( Читать дальше )

( Читать дальше )

2013 год обернется неприятностями для мировой экономики

- 24 января 2013, 09:27

- |

Источник: vestifinance.ru

Арабская весна превратилась в Арабскую зиму. Иран не напугаешь, и война не за горами. В результате цены на нефть поднимутся на 20%. Этими, а также другими экономическими прогнозами на 2013 г., делится на Project Syndicate американский экономист Нуриэль Рубини, прославившийся тем, что смог предсказать кризис 2008 г.

Болезненное сокращение доли заемных средств – уменьшение расходов и увеличение сбережений – по-прежнему продолжается в большинстве развитых стран, что предвещает медленный экономический рост. Но в этом году последствия жесткой экономии бюджетных средств затронет большинство развитых стран, а не только периферию еврозоны и Великобританию.

На самом деле жесткая экономия распространяется и на ядро еврозоны, США и другие развитые страны (за исключением Японии).

Учитывая синхронизированное сокращение бюджетных расходов в большинстве развитых стран, следующий год с его посредственным экономическим ростом может привести к явному сокращению ВВП в некоторых странах.

( Читать дальше )

Арабская весна превратилась в Арабскую зиму. Иран не напугаешь, и война не за горами. В результате цены на нефть поднимутся на 20%. Этими, а также другими экономическими прогнозами на 2013 г., делится на Project Syndicate американский экономист Нуриэль Рубини, прославившийся тем, что смог предсказать кризис 2008 г.

Болезненное сокращение доли заемных средств – уменьшение расходов и увеличение сбережений – по-прежнему продолжается в большинстве развитых стран, что предвещает медленный экономический рост. Но в этом году последствия жесткой экономии бюджетных средств затронет большинство развитых стран, а не только периферию еврозоны и Великобританию.

На самом деле жесткая экономия распространяется и на ядро еврозоны, США и другие развитые страны (за исключением Японии).

Учитывая синхронизированное сокращение бюджетных расходов в большинстве развитых стран, следующий год с его посредственным экономическим ростом может привести к явному сокращению ВВП в некоторых странах.

( Читать дальше )

Вспомнить все.

- 24 января 2013, 00:46

- |

Сейчас возможно мы где-то рядом с хаями. Решил посмотреть как все было в 2007-2008 году.

Помню как по ящику вещали, что России кризис не страшен, теперь вижу, почему так говорили.

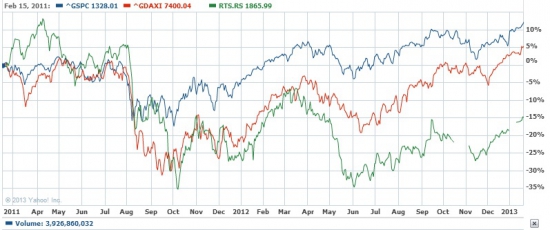

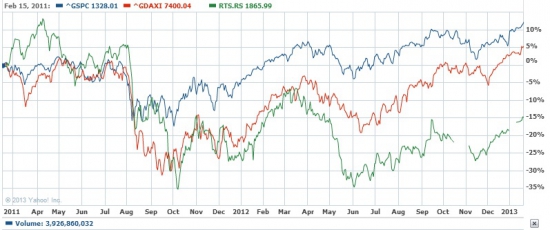

Из сторожил кто-нибудь помнит хронологию? Чем была вызвана такая раскореляция с США и Европой в 2007 и ход «против рынков»? В 2011 что-то похожее.(см рисунки, синий SPX, красный — DAX, Зеленый — наш РТС)

Ждет ли нас повтор подобного «театра», как думаете?

( Читать дальше )

Помню как по ящику вещали, что России кризис не страшен, теперь вижу, почему так говорили.

Из сторожил кто-нибудь помнит хронологию? Чем была вызвана такая раскореляция с США и Европой в 2007 и ход «против рынков»? В 2011 что-то похожее.(см рисунки, синий SPX, красный — DAX, Зеленый — наш РТС)

Ждет ли нас повтор подобного «театра», как думаете?

( Читать дальше )

Почему я не заработал в 2008 году? Некомпетентность. Работа над ошибками

- 23 января 2013, 11:03

- |

Почему я не заработал в 2008 году?

Почему я совершенно не представлял что происходит?

<Настоящие профессионалы заработали в 2008 большие деньги. Оглядываясь назад, нам всем кажется, что всем все было очевидно. Но п факту, в 2008-м потеряли деньги 95% всех кто считал себя профессионалами фондового рынка. Решил разобрать, что я сам упустил в 2008-м. Ведь могу сказать точно, что даже несмотря на то, что я каждый день работал на РБК-ТВ, читал новости и рассказывал их по телевизору, я не понимал что происходит>

1 — надо было понимать, какое значение имеет избыточный леверидж в частном и финансовом секторе

2 — надо было изучать историю кредитных пузырей

3 — достаточно было внимательно читать новости

4,5,6 — чтобы понимать, надо анализировать отчеты 10K банков. Чтобы понять что стоят банки, достаточно было оценить стоимость активов на балансе по рынку.

9 — даже не знаю, что надо было бы делать, чтобы понимать. Разве что только вариться в этой каше. Общаться с людьми. Из публичных источников вряд ли можно почерпнуть такую информацию.

10,11 — тут надо было понимать что происходит, внимательно следить + включить логику

Взглянем правде в глаза и подумаем почему я ничего не знал?

( Читать дальше )

Почему я совершенно не представлял что происходит?

<Настоящие профессионалы заработали в 2008 большие деньги. Оглядываясь назад, нам всем кажется, что всем все было очевидно. Но п факту, в 2008-м потеряли деньги 95% всех кто считал себя профессионалами фондового рынка. Решил разобрать, что я сам упустил в 2008-м. Ведь могу сказать точно, что даже несмотря на то, что я каждый день работал на РБК-ТВ, читал новости и рассказывал их по телевизору, я не понимал что происходит>

- не было понимания, как работает экономика

- не было подобных прецедентов в моей молодой памяти

- не было понимания масштабов рынка ипотечных ценных бумаг

- не было понимания агрессивной структуры банковской системы, к-я функционировала с большим плечом

- не было понимания того, как функционируют коммерческие банки и какие риски они на себя берут

- не было понимания масштабов позиций кэрри-трейд по доллару и иене, закрытие которых спровоцировал кризис

- не смотрел и не оценивал кредитные рынки, индикаторы денежного рынка. А если бы и смотрел, все равно бы не понимал, что это все значит.

- не было никакого представления о том, что такое российский рынок РЕПО, характера и масштабов операций на нем.

- Не было понимания политики центрального банка

- Не было понимания, какие события могут стать поворотными в кризисе, точкой полной остановки кризиса

1 — надо было понимать, какое значение имеет избыточный леверидж в частном и финансовом секторе

2 — надо было изучать историю кредитных пузырей

3 — достаточно было внимательно читать новости

4,5,6 — чтобы понимать, надо анализировать отчеты 10K банков. Чтобы понять что стоят банки, достаточно было оценить стоимость активов на балансе по рынку.

9 — даже не знаю, что надо было бы делать, чтобы понимать. Разве что только вариться в этой каше. Общаться с людьми. Из публичных источников вряд ли можно почерпнуть такую информацию.

10,11 — тут надо было понимать что происходит, внимательно следить + включить логику

Взглянем правде в глаза и подумаем почему я ничего не знал?

( Читать дальше )

Кризис и инфляция вынуждают мировых производителей снижать качество и взвинчивать цены

- 16 января 2013, 13:15

- |

- Разместил(а) AForex Markets, Январь 16, 2013 в 8:30am

- Просмотр блога

Истории подобного рода все чаще появляются в прессе – в самых разных изданиях – как экономических, так и социально-общественного содержания: производители намеренно снижают качество (через удешевление производства) своих товаров, что сопровождается ростом цен с целью обогнать инфляционный рост, справиться с растущими налогами, а также ценами на сырье и топливо – по материалам AForex.

Истории подобного рода все чаще появляются в прессе – в самых разных изданиях – как экономических, так и социально-общественного содержания: производители намеренно снижают качество (через удешевление производства) своих товаров, что сопровождается ростом цен с целью обогнать инфляционный рост, справиться с растущими налогами, а также ценами на сырье и топливо – по материалам AForex.Не так давно мировая общественность (особенно кофеманы) была искренне возмущена появившимся на рынке инсайдом: кофейные производители снижают в производимом кофе содержание дорогого компонента – Арабики и увеличивают долю дешевой Робусты, что непременно снижает качество готового продукта. В новой истории почти все то же самое – только вместо кофе на этот раз – народное пиво. Появилась информация, что любимый британский бренд John Smith’s Extra Smooth (Heineken) теперь содержит только 3.6% алкоголя вместо прежних 3.8% за счет увеличения содержания воды пропорционально всем другим компонентам. Доля алкоголя сокращается, но при этом растет цена (за последнее время цена выросла на 2.5 пенса за пинту).

( Читать дальше )

дефицит бюджета США + debt ceiling

- 15 января 2013, 10:27

- |

Дефицит бюджета США вызван слабостью экономики[1].

Дефицит вырос с 2008 типа потому, что безработица была большой.

Если безработица будет низкой, дефицит сократится.

В 2012 дефицит сократился на 9%, т.к. экономика улучшилась.

Goldman Sachs Хациус:

делевиридж частного сектора заканчивается=>дефицит бюджета США пойдет вниз. К 2015 дефицит снизится до $500млрд, это всего 3% ВВП.

Суть логики: самый лучший способ сократить дефицит — не сокращать дефицит. То есть не снижать расходы и не повышать налоги. Чтобы не навредить экономике.

Тут нет никакой иронии, возможно, это действительно так и есть. Основная ошибка в великую депрессию как раз была в том, что правительство решило подзатянуть пояса, вызвали еще больший кризис и потратить в конце концов пришлось еще больше. США извлекли урок из прошлого и в этот раз раскошелились сразу, без промедления.

----------------------------------------------------------------

Дефицит создает долг, что создает проблему постоянных заимствований.

Как я писал вчера, основной краткосрочный риск — планка госдолга США.

Тимоти Гайтнер написал вчера письмо конгрессменам о том, как важно повысить планку заимствований вовремя.

Если у Казначейства закончается деньги, то будут остановлены миллионы платежей ведомствам, которые живут за счет госфинансирования. Даже временная приостановка платежей может вызвать серьёзный необратимый эффект для экономики.

Гайтнер также просит (видимо тупых) конгрессменов не путать повышение плаки с увеличением госрасходов. Повысить планку надо просто чтобы платить по текущим счетам. Если довести дело до дефолта, это в любом случае увеличит стоимость заимствований и автоматом увеличит нагрузку на бюджет еще больше.

Наблюдатели [2] обратили внимание, что Гайтнер в своем письме не написал ни слова о том, что если будет «debt ceiling hit», то США не смогут платить проценты по Трежерис!!!

( Читать дальше )

Дефицит вырос с 2008 типа потому, что безработица была большой.

Если безработица будет низкой, дефицит сократится.

В 2012 дефицит сократился на 9%, т.к. экономика улучшилась.

Goldman Sachs Хациус:

делевиридж частного сектора заканчивается=>дефицит бюджета США пойдет вниз. К 2015 дефицит снизится до $500млрд, это всего 3% ВВП.

Суть логики: самый лучший способ сократить дефицит — не сокращать дефицит. То есть не снижать расходы и не повышать налоги. Чтобы не навредить экономике.

Тут нет никакой иронии, возможно, это действительно так и есть. Основная ошибка в великую депрессию как раз была в том, что правительство решило подзатянуть пояса, вызвали еще больший кризис и потратить в конце концов пришлось еще больше. США извлекли урок из прошлого и в этот раз раскошелились сразу, без промедления.

----------------------------------------------------------------

Дефицит создает долг, что создает проблему постоянных заимствований.

Как я писал вчера, основной краткосрочный риск — планка госдолга США.

Тимоти Гайтнер написал вчера письмо конгрессменам о том, как важно повысить планку заимствований вовремя.

Если у Казначейства закончается деньги, то будут остановлены миллионы платежей ведомствам, которые живут за счет госфинансирования. Даже временная приостановка платежей может вызвать серьёзный необратимый эффект для экономики.

Гайтнер также просит (видимо тупых) конгрессменов не путать повышение плаки с увеличением госрасходов. Повысить планку надо просто чтобы платить по текущим счетам. Если довести дело до дефолта, это в любом случае увеличит стоимость заимствований и автоматом увеличит нагрузку на бюджет еще больше.

Наблюдатели [2] обратили внимание, что Гайтнер в своем письме не написал ни слова о том, что если будет «debt ceiling hit», то США не смогут платить проценты по Трежерис!!!

( Читать дальше )

Рассуждения о процентной ставке США. Продолжение

- 13 января 2013, 00:17

- |

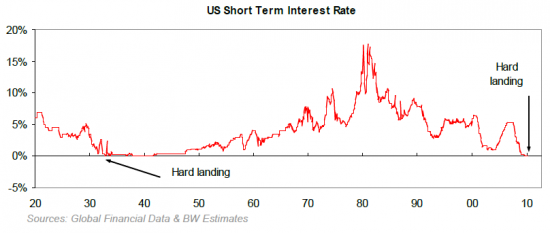

Не так давно, вот здесь, я пришел к выводу, что процентные ставки в США могут оставаться крайне низкими еще очень долго. Эта мысль пришла со стороны рассуждений по бюджету США.

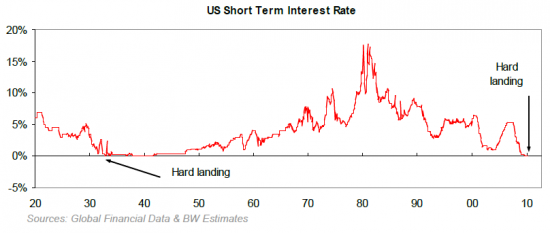

Если посмотреть на историческую монетарную политику США, то прецедент уже был:

После Великой Депрессии ставка в США оставалась около 0 больше 10 лет. Однако тогда было одно существенное отличие — и его хорошо видно из графика. Во время великой депрессии ФРС слишком поздно отреагировала, и, вероятно, допустила ошибку, начав повышать процентные ставки слишком рано. Возможно поэтому, впоследствии ставки пришлось держать на столь низком уровне.

В любом случае, корни проблем в 30-е и сейчас одни и те же.

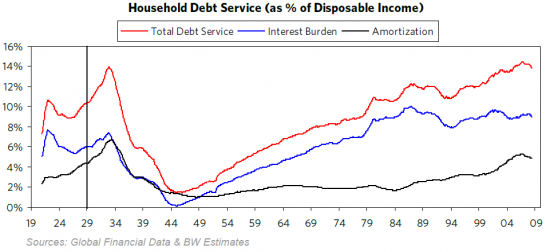

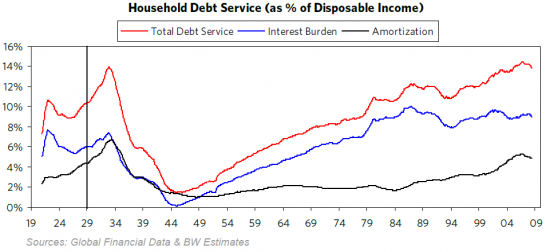

Это слишком большое количество кредитов, и начало длительного цикла делевериджинга. На схожесть текущей ситуации, и той, что была в 30-е, указывает один график:

Это т.н. Household Debt Service Ratio (отношение платы домохозйствами по долгам к их доходу)

То есть критический уровень где-то примерно был достигнут к 2008 году, и с большой долей вероятности можно утверждать, что начался длительный и болезенный процесс делевериджа частного сектора.

( Читать дальше )

Если посмотреть на историческую монетарную политику США, то прецедент уже был:

После Великой Депрессии ставка в США оставалась около 0 больше 10 лет. Однако тогда было одно существенное отличие — и его хорошо видно из графика. Во время великой депрессии ФРС слишком поздно отреагировала, и, вероятно, допустила ошибку, начав повышать процентные ставки слишком рано. Возможно поэтому, впоследствии ставки пришлось держать на столь низком уровне.

В любом случае, корни проблем в 30-е и сейчас одни и те же.

Это слишком большое количество кредитов, и начало длительного цикла делевериджинга. На схожесть текущей ситуации, и той, что была в 30-е, указывает один график:

Это т.н. Household Debt Service Ratio (отношение платы домохозйствами по долгам к их доходу)

То есть критический уровень где-то примерно был достигнут к 2008 году, и с большой долей вероятности можно утверждать, что начался длительный и болезенный процесс делевериджа частного сектора.

( Читать дальше )

Индекс страха упал до минимума с лета 2007 года

- 11 января 2013, 10:18

- |

Индекс страха на торговых площадках упал до минимальных значений с начала финансового кризиса.

Как пишет британское издание The Financial Times, индекс Vix, показывающий ожидания инвесторов волатильности котировок, упал до 13,2 пункта. Последний раз подобный показатель был зафиксирован в июне 2007 г.

Эксперты отмечают, что «индекс страха» упал на фоне уверенного желания мировых Центробанков поддержать рынки ликвидностью, а также перевод капитала в акции из облигаций.

Похожи «индексы страха», такие как Vstoxx и CVix, также показывают снижение страха инвесторов. Сводный глобальный индекс MSCI World в 2012 г. вырос на 13%. Это лучший показатель после кризиса в 2009 г.

Впрочем некоторые аналитики говорят о том, что в следующие 6 месяцев «индекс страха» может резко вырасти на фоне рецессии в еврозоне и неопределенности роста экономики в ряде других стран.

В частности, вторая крупнейшая экономика еврозоны, по предварительной оценке, сократилась на 0,1% в квартальном исчислении в IV квартале 2012 года, говорится в ежемесячном отчете Банка Франции о деловом климате.

Как пишет британское издание The Financial Times, индекс Vix, показывающий ожидания инвесторов волатильности котировок, упал до 13,2 пункта. Последний раз подобный показатель был зафиксирован в июне 2007 г.

Эксперты отмечают, что «индекс страха» упал на фоне уверенного желания мировых Центробанков поддержать рынки ликвидностью, а также перевод капитала в акции из облигаций.

Похожи «индексы страха», такие как Vstoxx и CVix, также показывают снижение страха инвесторов. Сводный глобальный индекс MSCI World в 2012 г. вырос на 13%. Это лучший показатель после кризиса в 2009 г.

Впрочем некоторые аналитики говорят о том, что в следующие 6 месяцев «индекс страха» может резко вырасти на фоне рецессии в еврозоне и неопределенности роста экономики в ряде других стран.

В частности, вторая крупнейшая экономика еврозоны, по предварительной оценке, сократилась на 0,1% в квартальном исчислении в IV квартале 2012 года, говорится в ежемесячном отчете Банка Франции о деловом климате.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал