КРИЗИС

Экономика России после СВО

- 01 февраля 2025, 11:21

- |

https://youtu.be/MY_68_18pB8

Boosty

Тут я бы выделил три аспекта

1. При любой войне часть капитальных благ направляется не на производство потребительских благ, а на их уничтожение (и уничтожение других капитальных благ). Это делает всех (кроме госухи) беднее. Сообтветственно, остановка военных действий — благо для экономики

2. «Военное кейнсианство». Накачивание экономики деньгами создаёт иллюзию роста, соответственно, его прекращение просто возвращает всех к реальности. Учитывая, что оно применялось достаточно ограниченно, не стоит это как-то серьёзно рассматривать, а прогнозирующие крах, думаю, это имеют ввиду

3. Отложенные последствия повышения налогов и прочих регуляций. Это по экономике точно ударит, но это не следствие окончания СВО

И не забывайте подписываться на мой телеграм-канал, Boosty и YouTube-канал

- комментировать

- 4.7К | ★3

- Комментарии ( 114 )

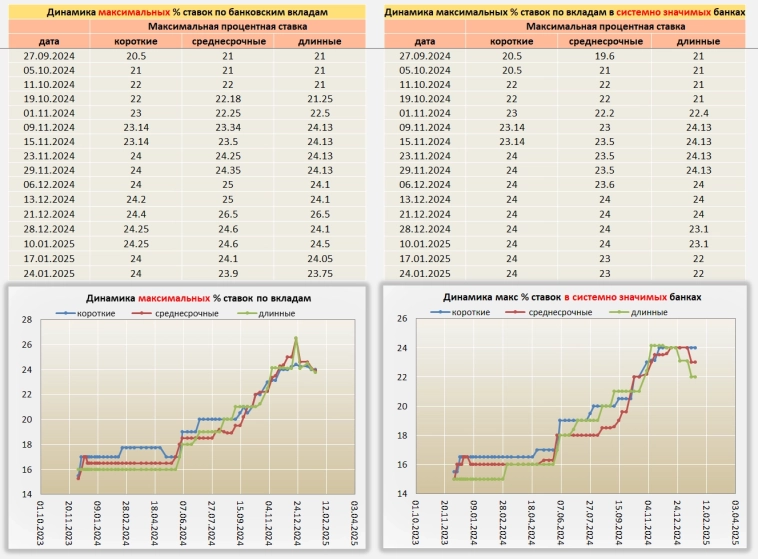

Ситуация по Банковским Вкладам от 31.01.25

- 31 января 2025, 15:58

- |

— На этой неделе динамика снижения доходности по банковским вкладам и накопительным счетам замедлилась. Скорее всего, до заседания ЦБ РФ, существенных изменений можно не ждать.

— Из позитивного: Фондовый рынок и гос. долг «чувствуют себя нормально». Рубль укрепился.

— Из негативного: Инфляция из отчетов Росстата по-прежнему высокая, и будет ли снижаться пока не понятно.

Вывод: Банки и другие участники рынка ценных бумаг верят в позитив и снижение КС в перспективе. Скорее всего, на заседании 14 февраля, КС оставят без изменения. Если конечно, ЦБ не преподнесёт сюрприз, а он это делать умеет…

Ссылка на таблицы лучших банковских вкладов

ЛСР представила операционные результаты за IV кв. 2024 г. — цена кв. м. продолжила свой рост несмотря на отмену льготной ипотеки

- 30 января 2025, 15:55

- |

🏠 Строительная компания ЛСР представила опер. результаты за IV кв. и 2024 г. Отчёт получился предсказуемо слабым в отношении заключённых контрактов из-за отмены льготной ипотеки/видоизменении семейной (программ стало мало, а льготная ипотека была главным двигателем ипотеки на первичное жильё) и высокой ключевой ставки (заградительные %, которые привели к аховым платежам), причём результаты IV кв. ухудшились и по сравнению с III кв. 2024 г. Давайте для начала рассмотрим результаты IV квартала:

💬 Заключено новых контрактов: 177 тыс. кв. м (-45,4% г/г)

💬 Заключено новых контрактов: 48₽ млрд (-32,4% г/г)

💬 Средняя цена квадратного метра: 271,2₽ тыс. (+23,8% г/г)

Теперь перейдём к показателям за 2024 год:

💬 Заключено новых контрактов: 664 тыс. кв. м (-39,5% г/г)

💬 Заключено новых контрактов: 163₽ млрд (-24,5% г/г)

💬 Средняя цена квадратного метра: 245,5₽ тыс. (+23,9% г/г)

Всего за год ипотечные программы разогнали стоимость квадратного метра в новостройке до 245₽ тыс., конечно, бетонный пузырь с отменной программ сдувается, но не в цене квадратного метра, а в объёме проданных метров. Доля заключённых контрактов с участием ипотечных средств составила 69% по сравнению с 76% в 2023 г., отменна программ влияет на долю, соответственно, и на сам заработок компании.

( Читать дальше )

BNS - или как США опять устроят мировой финансовых кризис

- 28 января 2025, 22:43

- |

Автор книги «Черный лебедь», Нассим Талеб, полагает, что распродажа акций NVIDIA — это лишь начало. Мы начинаем адаптироваться к новой реальности, осознавая, что в американских IT-компаниях не всё так блестяще, как казалось. А значит, и в акциях тоже, ведь именно эта группа была основным двигателем роста.

Акции NVIDIA после выхода китайского аналога ИИ в свет устроили инвесторам американские горки. Иронично

( Читать дальше )

Антихайп мнение. Ставку оставят на уровне 21 % ? часть 4.

- 28 января 2025, 21:04

- |

Антихайп мнение. Ставку оставят на уровне 21 %? часть 4.

🇷🇺Другой пример — кризис рубля 1994 года по разным оценкам спровоцированный выпуском льготных рублевых кредитов для предприятий, который лоббировался экономическим блоком правительства для благих целей. Деньги поступили в ноябре 1994 года российским ключевым промышленным предприятиям, а они в свою очередь на полученные дешевые рубли поспешили накупить долларов, попутно обвалив курс рубля.

🇷🇺Кризис рубля 2014 года прошел почти без видимого участия конкретных больших игроков или спекулянтов. Но бенефициарами масштабного ослабления рубля в 2014 году стали экспортеры, значительно улучившие свою

маржинальность и снизившие долговую нагрузку. Кроме того, значительно выросли бюджетные доходы. Этот эпизод даже не называется кризисом, а моментом введения плавающего курса рубля. Непосредственной причиной

ослабления рубля в ноябре 2014 года стало падение цен на нефть со 110 долларов США в июле 2014 года до 52 долларов США за баррель Brent в ноябре. Впоследствии нефтяные котировки смогли восстановиться до 110 долларов США за баррель только к маю 2022 года, но валютный курс на этом фоне

( Читать дальше )

Посигнальте, если у вас проблемы с кредитом на машину (перевод с elliottwave com)

- 27 января 2025, 11:11

- |

Просрочки по субстандартным автокредитам даже выше, чем после Великой рецессии 2007–2009 годов (см. диаграмму ниже):

Просрочки по субстандартным автокредитам даже выше, чем после Великой рецессии 2007–2009 годов (см. диаграмму ниже):( Читать дальше )

Ситуация по Банковским Вкладам от 24.01.25

- 24 января 2025, 14:07

- |

— На этой неделе динамика снижения доходности по банковским вкладам и накопительным счетам замедлилась. Скорее всего, до заседания ЦБ РФ, существенных изменений можно не ждать.

— Из позитивного: Фондовый рынок и гос. долг «чувствуют себя нормально». Рубль укрепился.

— Из негативного: Инфляция из отчетов Росстата по-прежнему высокая, и будет ли снижаться пока не понятно.

Вывод: Банки и другие участники рынка ценных бумаг верят в позитив и снижение КС в перспективе. Скорее всего, на заседании 14 февраля, КС оставят без изменения. Если конечно, ЦБ не преподнесёт сюрприз, а он это делать умеет…

Ссылка на источник

Парадокс долга

- 19 января 2025, 17:45

- |

Финансовая грамотность наших сограждан находится около нуля, но, как показывает своим содержанием книга Ричарда Вейга «Парадокс долга», она могла быть и отрицательной!

Автор на протяжении всей книги пытается убедить себя и читателя, что долг — это хорошо. Вы просто не умеете его готовить.

Надо отдать должное автору, «Парадокс долга» — это первая книга на моей памяти, где в открытую признается, как создаются деньги. В других трудах по экономике и финансам это делается витиевато, запутано, а тут целая глава.

Деньги создаются каждый раз, когда выдается кредит (это не деньги вкладчиков). Да, банки обладают такой законодательной способностью генерировать новые деньги на своих счетах. Если вас это утешит, то эти деньги аннигилируются обратно, когда долг полностью возвращается, но в промежутке между выдачей кредита (ипотеки) в финансовую систему вброшены дополнительные деньги. И это еще не всё. В США Федеральная Резервная Система может дополнительно создавать деньги через так называемые операции на открытом рынке (для нашего повествования это несущественно).

( Читать дальше )

Что покупать в случае мирового долгового кризиса

- 18 января 2025, 13:04

- |

Мировой рынок долга не часто привлекает к себе внимание рядовых инвесторов. Конечно, многие следят за динамикой процентных ставок, назначаемых центральными банками, но обычно этим все и ограничивается

Материал подготовлен командой финансовой платформы Bitbanker

Между тем, на рынках государственных облигаций складывается воистину драматическая картина. Судите сами: в сентябре ФРС начала снижать процентную ставку с 5,5% и довела ее до 4,5%, а доходности десятилетних американских облигаций выросли с 3,6% до 4,75%!

Схожим образом обстоят дела в Великобритании. Банк Англии с лета снизил процентную ставку с 5,25% до 4,75%, а доходность английских десятилеток поднялась с 3,75% в начале августа до 4,80% сейчас. Так много английские бонды не приносили аж с 2008 года! Что происходит и как это отразится на других активах?

В обычное время доходность государственных облигаций следует за динамикой процентной ставки, назначаемой центральным банком. Рынки устремлены вперед, так что довольно часто движение процентных ставок по облигациям предвосхищает последующие изменения процентной ставки.

( Читать дальше )

Ситуация по Банковским Вкладам от 18.01.25

- 18 января 2025, 09:35

- |

— На этой неделе во многих банках снизились ставки по вкладам. Некоторые банки скинули порядка 1.5%.

— Из позитивного: Фондовый рынок подрос, облигации «чувствуют себя хорошо». Риторика по офиц. инфляции из отчетов Росстата смягчилась.

— Из негативного: Ввели новые санкции на «нефть», но, пока каких-то последствий нет, нужно подождать больше времени…

Вывод: Банки и другие участники рынка ценных бумаг верят в позитив и снижение КС в перспективе. Скорее всего, на заседании 14 февраля, оставят ставку без изменения. Если конечно, ЦБ не преподнесёт сюрприз, а он это делать умеет…

Ссылка на таблицы актуальных банковских вкладов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал