Ипотека

ЦБ: в январе прирост ипотеки замедлился до 0,6% м/м. По данным ЦБ, было выдано ипотеки на 275 млрд руб. против 785 млрд руб. в декабре 2023 г - Ъ

- 22 февраля 2024, 09:30

- |

Потребительское кредитование в России в январе 2024 года выросло на 0,8%, после незначительного сокращения в декабре 2023 года.

Прирост ипотеки замедлился до 0,6%, сравнимого с уровнем января прошлого года. Однако объем выданных ипотечных кредитов значительно сократился, почти в три раза, составив 275 млрд рублей по сравнению с декабрем прошлого года, что объясняется ужесточением условий ипотечного кредитования с господдержкой.

Первоначальный взнос вырос с 20% до 30%, максимальный размер кредита сократился до 6 млн рублей. Это также отразилось на снижении выдач ипотеки по льготной и семейной программам.

Общая сумма выдач ипотеки с господдержкой уменьшилась с 655 млрд рублей до 189 млрд рублей.

Источник: www.kommersant.ru/doc/6531278

- комментировать

- Комментарии ( 0 )

Правительство разделит регионы РФ на 5 "ипотечных кластеров": ипотечные кредиты будут в "депрессивных" и "стагнирующих" регионах

- 20 февраля 2024, 12:01

- |

Правительство планирует разделить российские регионы на пять «ипотечных кластеров» в зависимости от темпов роста населения и объемов строительства. Предполагается, что субъекты федерации будут классифицированы как «динамичные», «с нехваткой спроса», «с нехваткой предложения», «стагнирующие» и «депрессивные».

Ипотечные кредиты будут предоставляться в «депрессивных» и «стагнирующих» регионах.

Эта концепция впервые появилась в Стратегии развития строительной отрасли от 31 октября 2022 года и теперь рассматривается для внедрения, рассказали «Известиям» в пресс-службе губернатора Санкт-Петербурга.

Согласно планам властей, в «динамичные» регионы будут включены те, где отмечаются высокие темпы роста населения и значительные объемы ввода жилья, но при этом спрос не удовлетворяется, а доступность недвижимости остается низкой.

В «кластер регионов с нехваткой спроса» войдут субъекты, в которых наблюдается избыток предложения недвижимости при оттоке населения и снижении доходов.

( Читать дальше )

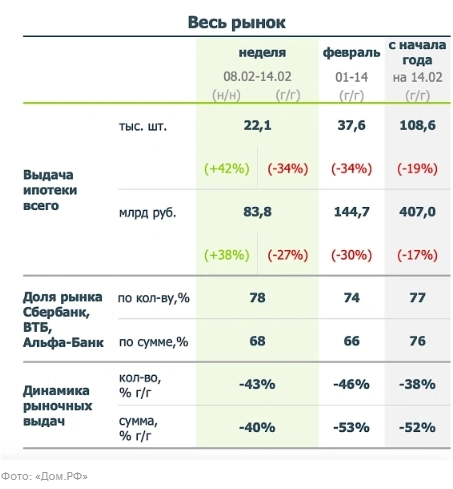

За первые 2 недели февраля российские банки выдали 38 тыс ипотечных кредитов на общую сумму 148 млрд: -34% г/г в количественном выражении и -30% г/г в денежном — ДОМ.РФ

- 19 февраля 2024, 14:32

- |

Всего с начала 2024 года было выдано 108,6 тыс. ипотечных кредитов на 407 млрд руб.

Одновременно аналитики отметили снижение ипотечных выдач крупными банками, которые ранее ввели комиссии по льготной ипотеке.

realty.rbc.ru/news/65d31f5a9a79474ba9ca7904?from=copy

Fannie Mae (государственная ипотека США №1) — Прибыль 2023г: $17,408 млрд (+35% г/г)

- 16 февраля 2024, 13:43

- |

Общий долг на 31.12.2019г: $3,488.71 трлн

Общий долг на 31.12.2020г: $3,960.49 трлн

Общий долг на 31.12.2021г: $4,181.81 трлн

Общий долг на 31.12.2022г: $4,245.01 трлн

Общий долг на 31.12.2023г: $4,247.76 трлн

Выручка 2019г: $119,572 млрд

Выручка 9 мес 2020г: $82,770 млрд

Выручка 2020г: $107,569 млрд

Выручка 9 мес 2021г: $73,650 млрд

Выручка 2021г: $99,675 млрд

Выручка 1 кв 2022г: $27,340 млрд

Выручка 6 мес 2022г: $56,795 млрд

Выручка 9 мес 2022г: $87,645 млрд

Выручка 2022г: $120,297 млрд

Выручка 1 кв 2023г: $33,570 млрд

Выручка 6 мес 2023г: $67,910 млрд

Выручка 9 мес 2023г: $103,325 млрд

Выручка 2023г: $139,714 млрд

Прибыль 9 мес 2018г: $12,729 млрд

Прибыль 2018г: $15,959 млрд

Прибыль 9 мес 2019г: $9,795 млрд

Прибыль 2019г: $14,160 млрд

Прибыль 9 мес 2020г: $7,235 млрд

Прибыль 2020г: $11,805 млрд

Прибыль 9 мес 2021г: $16,987 млрд

Прибыль 2021г: $22,176 млрд

Прибыль 1 кв 2022г: $4,408 млрд

Прибыль 6 мес 2022г: $9,061 млрд

Прибыль 9 мес 2022г: $11,497 млрд

Прибыль 2022г: $12,923 млрд

( Читать дальше )

Freddie Mac (государственная ипотека США) — Прибыль 2023г: $10,538 млрд (+13% г/г)

- 16 февраля 2024, 13:34

- |

Общий долг на 31.12.2019г: $2,184.66 трлн

Общий долг на 31.12.2020г: $2,611.00 трлн

Общий долг на 31.12.2021г: $2,997.55 трлн

Общий долг на 31.12.2022г: $3,171.32 трлн

Общий долг на 31.12.2023г: $3,233.25 трлн

Выручка 2019г: $72,895 млрд

Выручка 9 мес 2020г: $82,770 млрд

Выручка 2020г: $107,569 млрд

Выручка 9 мес 2021г: $73,650 млрд

Выручка 2021г: $99,675 млрд

Выручка 1 кв 2022г: $27,340 млрд

Выручка 6 мес 2022г: $56,795 млрд

Выручка 9 мес 2022г: $87,645 млрд

Выручка 2022г: $83,458 млрд

Выручка 1 кв 2023г: $33,570 млрд

Выручка 6 мес 2023г: $67,910 млрд

Выручка 9 мес 2023г: $103,325 млрд

Выручка 2023г: $105,363 млрд

Прибыль 9 мес 2018г: $8,135 млрд

Прибыль 2018г: $9,235 млрд

Прибыль 9 мес 2019г: $4,622 млрд

Прибыль 2019г: $7,214 млрд

Прибыль 9 мес 2020г: $7,235 млрд

Прибыль 2020г: $11,805 млрд

Прибыль 9 мес 2021г: $16,987 млрд

Прибыль 2021г: $22,176 млрд

Прибыль 1 кв 2022г: $4,408 млрд

Прибыль 6 мес 2022г: $9,061 млрд

Прибыль 9 мес 2022г: $11,497 млрд

Прибыль 2022г: $9,327 млрд

( Читать дальше )

Достроенный дом или котлован? Посчитали в таблице

- 16 февраля 2024, 08:06

- |

Пока лавочку со льготными ипотеками окончательно не прикрыли, многие стремятся приобрести свое жилье. В прошлом году мы тоже озаботились покупкой своей первой недвижимости.

Вводные:

Живем на съемной квартире с дешевой арендной платой. Оформляли ИТ-ипотеку, поэтому квартиру искали только среди новостроек. У нас стоял выбор — купить квартиру на стадии котлована и продолжать жить на съеме, либо взять почти готовую и как можно скорее переезжать.

Рассматривали две квартиры равной площади в одном ЖК, но в разных секциях. Отделка — предчистовая. Та что на котловане (Квартира 1) сдавалась через год, а другая (Квартира 2) — через пару месяцев. Казалось, что нужно быстрее заезжать в квартиру, которая сдается раньше и не тратить деньги на съем, но так ли это? Озадачились расчетами🤔

Считаем:

Полный расчет в таблице.

Разница в цене между квартирами была 1,4 млн. р. Это + 300 тыс. р. к размеру первого взноса и + 4 тыс. р. к ежемесячному платежу за ипотеку. Иллюзий, что заедем сразу не питали, поэтому сразу закладывали ценник отделки и 4 месяца на ее осуществление.

( Читать дальше )

ограничивать выдачу ипотеки

- 16 февраля 2024, 01:59

- |

Госдума приняла в первом чтении законопроект, по которому ЦБ получит возможность ограничивать банкам выдачу ипотечных кредитов. ЦБ получит новые полномочия с 1 июля 2024 года.

Поправки предусматривают, что Банк России получает полномочия по ограничению доли предоставляемых кредитов, обеспеченных залогом зданий, сооружений, земельных участков, объектов незавершенного строительства, жилых и нежилых помещений, а также машиномест.

❤️ Читайте подробнее на сайте

@frank_media

t.me/frank_media/13117

🎈В России «пузырь недвижимости»?

- 15 февраля 2024, 19:27

- |

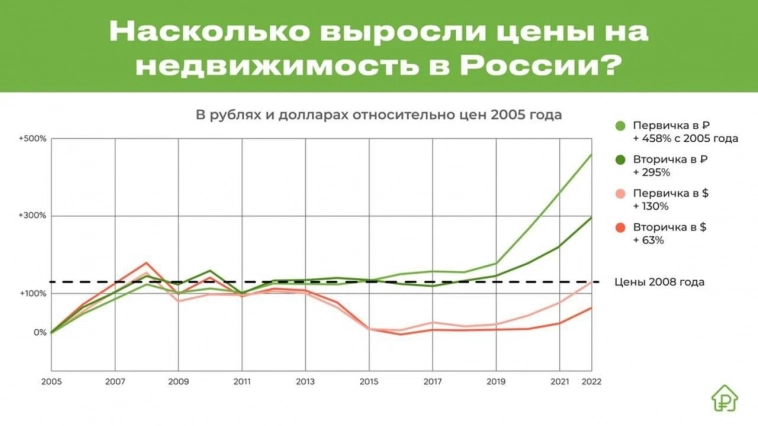

В России возникает опасение относительно возможного «пузыря» на рынке недвижимости. Центробанк выражает опасения, утверждая, что рынок жилья перегревается из-за льготной ипотеки, которая с 2020 года стимулирует спрос и поднимает цены на жилье. Это вызывает обеспокоенность в финансовых кругах.

💣 На графиках видно, что с 2008 по 2019 годы цены на недвижимость оставались почти неизменными. Это может быть хорошо для покупателей, но менее привлекательно для инвесторов. Кроме того, обесценение рубля означает, что вложения в жилье за это время не приносили значительного дохода в валюте.

Однако с 2020 года наблюдается резкий подъем цен на недвижимость. Это произошло при неизменных доходах у россиян, что указывает на то, что спрос искусственно поддерживается государством через льготную ипотеку. Если эта поддержка будет сокращена, рынок может столкнуться с недовольством из-за высоких цен.

Таким образом, хотя можно спорить о том, является ли это настоящим пузырем, что-то неправильное происходит на рынке недвижимости, и это требует внимания. ❌ Центробанку может потребоваться вмешательство для стабилизации ситуации, например, путем ужесточения политики по

( Читать дальше )

Дума приняла в I чтении поправки, дающие ЦБ право ограничивать выдачу ипотеки

- 15 февраля 2024, 16:42

- |

Поправки предусматривают, что Банк России получает полномочия по ограничению доли предоставляемых кредитов, обеспеченных залогом зданий, сооружений, земельных участков, объектов незавершенного строительства, жилых и нежилых помещений, а также машиномест.

frankmedia.ru/154974

Дом.РФ: падение выдачи ипотеки в России в 2024г может составить 36-50%, до 3,9-5 трлн руб

- 15 февраля 2024, 15:29

- |

«Снижению спроса на жилье будут способствовать следующие факторы: высокие рыночные ставки (более 13% при прогнозе Банка России по ключевой ставке на 2024 год 12,5-14,5%); модификация условий льготных программ с 23 декабря (снижение размера субсидий банкам на 0,5 процентного пункта и ужесточение условий „Льготной ипотеки“); более жесткое регулирование Банка России, введенное в 2023 — начале 2024 года; планируемое завершение „Льготной ипотеки“, — говорится в обзоре рынка ипотечного кредитования, подготовленного компанией.1prime.ru/state_regulation/20240215/843080337.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал