Ипотека

Статистика, графики, новости - 12.04.2023

- 12 апреля 2023, 05:31

- |

62 года назад наш СОВЕТСКИЙ человек Юрий Гагарин начал своё утро с полёта в Космос! Это было первое «космическое» утро в истории человечества! И сделала его наша с вами страна! С ПРАЗДНИКОМ, ДОРОГИЕ ДРУЗЬЯ!

И всем привет!

Сегодня очень много статистического материала по нашей с вами России. Ибо Банк России вывалил и посчитал всякое. Надо ознакомиться. Поехали...

Кстати, если вдруг кто пытался найти причину роста Сбера, то вот оно в том числе:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Статистика, графики, новости - 10.04.2023

- 10 апреля 2023, 06:38

- |

Доброе утро, всем привет!

Нефть, недвижка, инсайдерские сделки, лухари… всё как обычно. В конце начнём ликбез про опционы.

( Читать дальше )

Средняя ставка по ипотеке в России выросла до 8,3% за квартал, говорится в исследовании банка ВТБ

- 06 апреля 2023, 14:20

- |

По оценке ВТБ, за первый квартал средняя ставка по ипотеке в России увеличилась на 1,65 п. п. и достигла 8,3%. Эксперты банка связывают это с завершением «околонулевых» программ, а также с изменением условий по ряду программ с господдержкой. При этом на фоне смещения спроса на «семейную ипотеку» и адаптации рынка к новым условиям ВТБ прогнозирует в дальнейшем замедление роста средней ставки

Согласно данным ВТБ, средняя ставка по ипотеке на российском рынке начала последовательно увеличиваться с июня 2022 года и к ноябрю достигла 7,38%. «В последние два месяца прошлого года показатель фактически откатился к уровню июля (6,65%), а с начала года вновь стал расти. В январе средняя ставка выросла на 1,2 п. п., в феврале — на 0,19 п. п., в марте, по прогнозам ВТБ — на 0,26 п. п. Таким образом, по итогам первого квартала средняя ставка по ипотеке достигла 8,3%», — пояснили в пресс-службе.

В ВТБ уточнили, что за счет государственного субсидирования и реализации программ застройщиков самая низкая ставка в настоящее время действует на первичном рынке. Так, в марте, по оценке ВТБ, она достигла 5,5-5,7%, в то время как на вторичном рынке — 10,3%.

( Читать дальше )

Крупнейшие банки подвели итоги первого квартала на ипотечном рынке

- 04 апреля 2023, 14:01

- |

🖊Как пишет Ъ, в этом году повторить высокий результат прошлого года не удалось, но банки вплотную приблизились к нему.

🏦Так, Сбер за 3 месяца выдал ипотеки на ₽754,5 млрд. Второй игрок в этом сегменте — ВТБ — оформил ипотеки на ₽228 млрд. В Альфа-банке выдачи составили ₽60 млрд, в Газпромбанке (ГПБ) — почти ₽30 млрд.

❗️Около половины выдач в январе-марте этого года обеспечили госпрограммы, отмечает СМИ.

🚀Что будет с ипотекой в 2023 году

Вероятнее всего, объем выданных ипотечных кредитов за год окажется ниже прошлогоднего уровня на 15%.

😳Доступность ипотечного кредитования снизилась из-за того, что в 2022 году рост цен на жилье часто опережал рост доходов, а процентные ставки в 2023 году выше. Максимальная ставка по льготной ипотеке увеличилась на 1 п.п. с начала года. А еще, как мы помним, была существенно ограничена ипотека «от застройщика» с околонулевыми ставками.

👉Подробнее про борьбу ЦБ с околонулевыми ставками

( Читать дальше )

Илон Маск не хочет кибернетического апокалипсиса, а мусульманам запретили трейдить с плечом

- 03 апреля 2023, 08:00

- |

Куда уходят деньги из бюджета РФ – большой-большой секрет!

По результатам первых трех месяцев 2023 года, объем секретных расходов российского бюджета (в совокупности с теми, которые просто непонятно на что потратили) подскочил практически до трети всех бюджетных трат. Это примерно в два раза больше, чем в аналогичном периоде 2022 года.

Не знаю как вы, но если бы мне жена заявила, что «треть твоего заработка отныне я буду тратить на засекреченные статьи расходов» – я бы немного напрягся! Это же вообще какое-то домашнее финансовое насилие получается...

( Читать дальше )

Статистика, графики, новости - 03.04.2023

- 03 апреля 2023, 06:34

- |

Доброе утро, всем привет!

С понедельником!

Основной нежданчик с утра, точнее с вечера, это новость от ОПЕК+

( Читать дальше )

Московский метр в стагнации

- 30 марта 2023, 08:25

- |

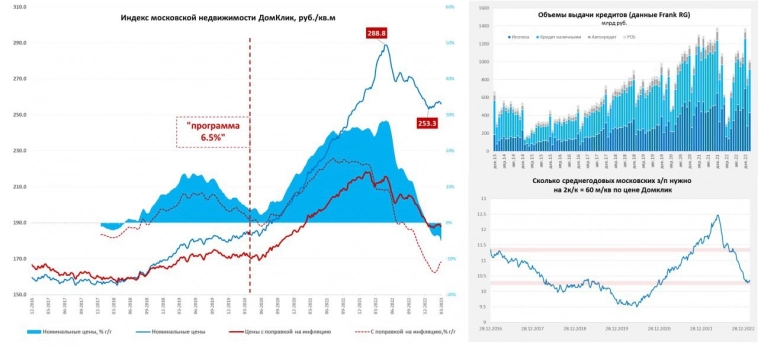

После бурной коррекции во второй половине прошлого года, московский метр ушел в стагнацию по данным индекса Мосбиржи/Домклик, в последние пару недель цены здесь немного снизились, перед этим немного подросли и находятся на уровне 256 тыс. руб. за метр. Средняя за 4 недели цена упала на 5% г/г в номинальном выражении и падает на 10.9% г/г в реальном выражении. Цена с поправкой на инфляцию сейчас находится на уровнях двухлетней давности, хотя это выше на 10%, чем уровни, с которых ралли начиналось в 2020 году, но большая часть роста в реальном выражении в общем-то утилизирована инфляцией и коррекцией цен.

Ипотечная активность ниже на 10-15%, чем в прошлом году, но отчасти это обусловлено мощным декабрьским всплеском на фоне ожиданий отмены программ льготной ипотеки. Программы продлили, хоть ставки в среднем стали выше, льготная ипотека по данным Дом.РФ теперь 7.6%, рыночная ипотека 11-11.2% годовых. Драйвером является, конечно, семейная ипотека, где и условия доступа смягчили и ставки низкие – она теперь обеспечивает почти половину выдачи льготной ипотеки. По данным Домклик количество заявок на ипотеку, выдач и регистраций в марте сильно выросло по России.

( Читать дальше )

Статистика, графики, новости - 28.03.2023

- 28 марта 2023, 06:10

- |

Доброе утро, всем привет!

Сегодня выпуск небольшой. Вчера все взяли выходной… никаких тебе кровь, кишки, распи... падений банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал