Инфляция

Дневной рост Covid-19 в UK на историческом максимуме. Что дальше?

- 25 сентября 2020, 13:47

- |

- комментировать

- Комментарии ( 0 )

Да, QE (количественное смягчение) создает эффект богатства

- 22 сентября 2020, 16:05

- |

QE (количественное смягчение) является основным средством, которое использует ФРС, чтобы вызвать инфляцию цен на активы. “The Ben Bernank” в то время член правления, а позже и председатель ФРС в октябре 2003 года в своей речи одобрил использование денежно-кредитной политики для создания эффекта богатства.

смягчение денежно-кредитной политики не только повышает цены на акции; как мы видели, это также снижает премии за риск, предположительно отражая как снижение экономической и финансовой волатильности, так и повышение способности финансовых инвесторов нести риски. Таким образом, наши результаты показывают, что смягчение денежно-кредитной политики не только позволяет потребителям сегодня получать прибыль от прироста капитала в их портфелях акций, но также снижает эффективную величину экономического и финансового риска, с которым они могут столкнуться. Это снижение риска может побудить потребителей урезать свои предохранительные сбережения, то есть уменьшить сумму дохода, которую они откладывают, чтобы защитить себя от непредвиденных обстоятельств. Снижение предохранительных сбережений, в свою очередь, означает увеличение расходов домашних хозяйств.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №20 от 19.09.2020г

- 20 сентября 2020, 09:17

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

В договоренностях о пакете фискальных стимулов нет прогресса

- 15 сентября 2020, 20:22

- |

( Читать дальше )

Стоит ли ждать инфляции и как она влияет на ваши инвестиции? Влияние классового неравенства

- 14 сентября 2020, 14:44

- |

Тема инфляции одна из наиболее горячих тем на сегодняшний день, ведь от ее динамики зависит перформанс большинства инвестиционных инструментов. Если инфляция падает, то имеет смысл увеличивать долю долгосрочных бондов и акций роста (Growth), если инфляция растет, то TIPS (облигации, привязанные к инфляции), золота и акций стоимости (Value). Это далеко не полный список, но эти примеры одни из ключевых для построения портфеля.

Стоит ли ее ждать? Чтобы ответить на этот вопрос, давайте вспомним, что такое инфляция – это покупательская способность населения/на размер произведенных товаров и услуг. Знаменатель этой формулы вещь органическая, и, как правило, формируется как прямая реакция на экономические условия. А вот числитель, это показатель, который в значительной степени определяется моделью и структурой экономики, а именно, каким образом в обществе распределяется благосостояние.

Так вот один из основных трендов последние десятилетия направлен на то, что основная масса населения имеет благосостояние меньше, чем предыдущие поколения. Т.е. покупательская способность основной части населения падает. Как в таких условиях может расти инфляция? Без вмешательства внешних факторов, такой сценарий, на мой взгляд, имеет низкую вероятность.

На графике показан % в обществе тех, кто зарабатывает больше, чем их родители.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №19 от 13.09.2020г

- 13 сентября 2020, 10:21

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Превью заседания ЕЦБ: основные инструменты исчерпаны

- 09 сентября 2020, 15:55

- |

ЕЦБ нужно будет сильно постараться чтобы уговорить евро снизиться. Именно уговорить, потому что время менять что-то в политике не пришло. Говорить о расширении лимита основного антикризисного инструмента (PEPP) пока еще рано. Трогать ставку и изменять объем QE ЕЦБ также не планирует, да и мало смысла в этом. Учитывая структурный даунтренд в долларе, вероятность возобновления бычьего тренда в EURUSD высока.

Чтобы понимать, почему не стоит ждать от ЕЦБ активных действий, нужно иметь в виду два момента:

1. ЕЦБ и так зашел далеко, сделав ставку отрицательной и запустив довольно существенное QE, включая PEPP с потолком в 1.35 трлн. евро. Хорошо известен тот факт, что с каждым новым снижением процентной ставки его предельная эффективность падает. Чтобы достичь того же стимулирующего эффекта на кредитную активность, снижать ставку нужно больше. Однако побочные эффекты также растут. Со снижением ставки в отрицательную зону можно заметить, что ЕЦБ предпочитает использовать адресные меры типа TLTRO и пр., что есть признание что основной потенциал смягчения исчерпан.

( Читать дальше )

Если у вас нет инфляции, тогда мы идем к вам!

- 09 сентября 2020, 10:00

- |

Именно под таким девизом сейчас двигается капитал на валютных рынках. Давно не писал про валюты, хотя, с последних обзоров кардинально ничего не изменилось. Спекулятивные покупки евро быстро выдохлись, и уровень 1.2 остался непреодолимым барьером. Ведь чтобы двинуться выше, а уж тем более там закрепиться, в Европе темпы роста экономики должны быть лучше, чем в США.

Но рынки это не только хорошо/плохо, это в первую очередь движение капитала. Капитал всегда двигается туда, где лучше соотношение риск/реворд. А что такое реворд, когда мы говорим про валюты? Это реальные процентные ставки, ставки по гособлигациям минус инфляция. Если у вас отрицательные номинальные процентные ставки, но нет инфляции, и по прогнозам ее не предвидится, то реальная ставка у вас может быть лучше, чем у конкурента, с их положительными номинальными ставками, но более высокой инфляцией и более высокими инфляционными ожиданиями.

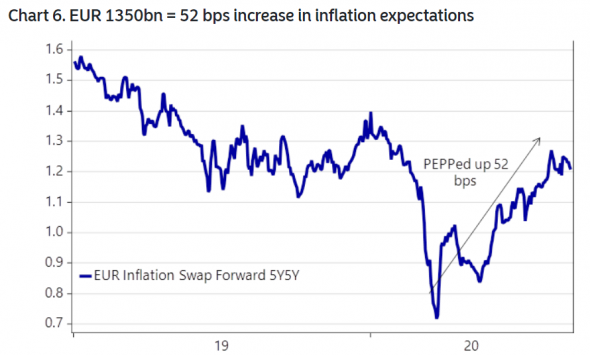

1350 миллиардов евро, которые вольет ЕЦБ, увеличили ожидания по инфляции на 0.5%. Вопрос, сколько надо влить еще, чтобы добиться 2%? Экономика Европы на сегодняшний день продолжает находиться на дефляционной спирали, с маловероятным ростом инфляции. И для инвесторов в моменте это может стать привлекательным инструментом парковки капитала, с сохранением его покупательской способности.

( Читать дальше )

Последние две торговые сессии прошедшей недели обеспокоили инвесторов своим стремительным падением

- 08 сентября 2020, 20:11

- |

Добрый день, уважаемые Инвесторы!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал