Инфляция

Еженедельный технический анализ финансовых рынков. Выпуск №10 от 12.01.2021г

- 12 января 2021, 17:30

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как обесцениваются деньги.

- 11 января 2021, 23:45

- |

Безграничная инфляция в крипте. Переубедите меня.

- 11 января 2021, 22:28

- |

10-20 миллиардов «очень ценных» разных видов коинов, как средство оплаты товаров и услуг. Ведь крипто-фанатики именно этого жаждут — расплачиваться вместо фиатных денег коинами. А значит одинаковых по сути коинов можно делать сколько угодно. Нет биткоина в криптокошельке? — создай триллион fonero в телефоне и расплатись ими.

Аргументируйте, если считаете что я не прав. Воззвания к криптопостулатам: «Да ты почитай — количество биткоинов ограничено» — не аргумент, т.к. не противоречит тезису. Я ведь не говорю об инфляции биткоина, я говорю об инфляции криптовалюты в целом.

Как инфляция обманывает инвестора в акции - статья Уоррена Баффета 1977 года

- 11 января 2021, 19:21

- |

Telegram канал «Между Кейнсом и Баффетом»

Ставшие хрупкими во время пандемии мировые экономики получают стимуляцию от правительств, чем увеличивается вероятность роста инфляции. В частности в США, на самом большом фондовом рынке в мире, после избрания демократического большинства в сенате, возросла не только возможность повышения корпоративных налогов с 21% до 28%, но также более широкое и масштабное финансовое стимулирование. Аналитики Goldman Sachs прогнозируют, что победа в Джорджии позволит демократам добавить 600$ млрд на стимулирование у уже согласованным законодательством 900$ млрд в конце прошлого года. Такая новость о перспективе более сильного и быстрого подъема крупнейшей экономики мира способствовала подъему на европейских фондовых рынках, и росту акций компаний с циклической производительностью, акций компаний с малой капитализацией и также акций в экономически чувствительных отраслях, таких как финансы или индустриальное производство. Однако, если в краткосрочном и среднесрочном периоде расширение пакета стимулирования ведет к росту стоимости акций, и росту дивидендов, то в долгосрочной перспективе такая мера пугает ростом инфляции, которая буквально нивелирует рост акций.

( Читать дальше )

Видео от Василия Олейника от 10.01.2021

- 11 января 2021, 16:28

- |

Наводит на мысли и кое-что интересное для себя почерпнул:

01. Задача всех ЦБ: таргетирование инфляции, проще говоря удержание её в нужном коридоре при помощи печатного станка и изменения ставки.

02. Другой постулат Василия: всё зависит от ликвидности. Аргументы: в разгар корона-кризиса (читай реальный сектор дышал через раз) всё было залито наличностью от центробанков. В результате индексы обновили свои ист. хаи по результатам 2020.

Контраргументов у меня нет и просто примем на веру. А если принимаем на веру, значит ждём когда печатные станки (ФРС, ЕЦБ, ЦБ Китая и Японии) остановятся (рано или поздно это случится) — это будет сигналом к ухудшению ситуации.

03. Если печатать без остановки будут надуваться пузыри. Пример: крах доткомов. В принципе я согласен. Ликвидность течёт на рынки и она формирует стенки этих пузырей. Момент окончание подпитки ликвидности, скорее всего будет началом схлопывания пузырей. Весь вопрос: какие на этот раз пузыри будут. Предполагаю: IT-сектор, т.к. он вырос сильно, других пузырей пока не разглядел (хотя возможно недвижимость).

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №36 от 10.01.2021г

- 10 января 2021, 18:00

- |

Наконец-то выпуск вышел полный, подробнее остановлюсь на рынке нефти и оценке аппетита к риску.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Главный долгосрочный риск - инфляция. После Пандемии, отложенный спрос приведет к росту инфляции, прекращению роста денежной массы. Разбираю отчеты СОТ.

- 10 января 2021, 14:44

- |

в 2021г. рынки выросли, а длинные (от 10 лет) US Treasures упали.

Т.е. доходность длинных US Treasures превысила 1% годовых и продолжает расти.

Рост доходности US Treasures — это рост инфляционных ожиданий.

График ETF на 10-летние US Treasures.

На циклах роста ставок, корректируются драг. металлы.

Следите за рынком золота: если рынок под давлением — это значит, что растут опасения роста инфляции.

В 2020г. резко выросли государственные и корпоративные долги.

При росте ставок, увеличится стоимость обслуживания долга и резко увеличится количество дефолтов.

Резкий рост денежной массы в США был во время и после войны во Вьетнаме: в 1971г. Никсон отменил золотой стандарт, 1970-е была инфляция, глава ФРС Пол Волкнер через жесткую политику уменьшил инфляцию раза в 3, но цена снижения инфляции и возврата интереса к доллару была 2-летний медвежий рынок в 1980 — 1981 г.г… НАПОМИНАЕТ ТО, ЧТО ПРОИСХОДИТ СЕЙЧАС! НАПОМИНАЮ: ПРИ УЖЕСТОЧЕНИИ ДКП, С 1980Г. С ПИКА $800, ЗОЛОТО УПАЛО В 4 РАЗА (такое тоже бывает).

( Читать дальше )

Инфляция в долларе или мокрые сны Глазьева.

- 10 января 2021, 13:17

- |

Привет, Смартлаб (уже восьмой раз).

С Новым годом, этот год безусловно был для всех тяжёлым, но особенно он был тяжёлым для доллара США, его напечатали очень много, наш соратник, Сергей Юрьевич Глазьев всех нас предупреждал, что данная валюта весьма токсична для русского человека и по сути оказался прав.

Как вам затравка? По моему ничего так вышло, но такие начала статьи оставим для Вестей или программы Киселёва, наша же задача сегодня — это разобраться подробно и досконально с инфляцией в долларе и чего нам ждать от неё, все ли всё-таки пропало или всё таки еще есть надежда?

Если вам больше нравится потреблять информация в видео формате, то я записал на эту тему видео, после него под катом идет статья на эту тему в случае если вы предпочитаете потреблять информацию в текстовом формате.

( Читать дальше )

Весна лучшее время для коррекции

- 09 января 2021, 11:19

- |

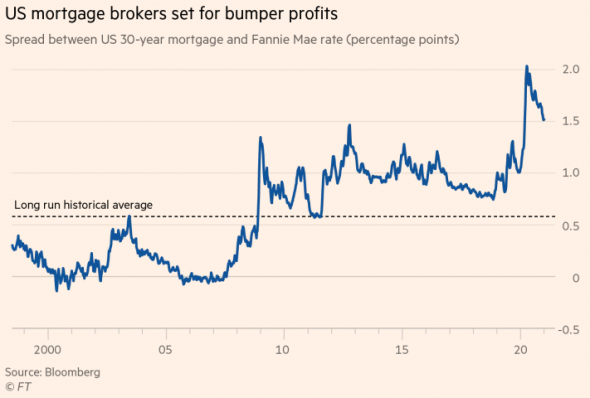

Кредиторы США считают, что пространство для снижения ставок по ипотеке ещё есть и даже много, и более того, в 2021 году по прогнозам ставки по ипотеке будут снижаться.

Последнее значение индекса цен на жилье Case-Shiller в США, которое имеет двухмесячный лаг, показывал рост цен на 8,4% в октябре.

Это очень интересно, так как пару дней назад Эванс из ФРС заявлял, что мы можем увидеть разовое повышение цен на строительные материалы из-за ограничений предложения. Цены на сталь растут, цены на нефть растут, цены на жильё растут, пространство для снижения ставок по ипотеке есть, инфляционные ожидания растут, доходность по 10-летним облигациям растёт, а значит рост инфляции в США к весне может быть даже выше прогнозов.

☝🏻Кларида из ФРС вчера тоже заявил о том, что к весне инфляция в США перешагнёт 2% из-за сезонного фактора.

Смущает только то, что безработица в США остаётся высокой на росте инфляции в момент пандемии. Получается снижение безработицы будет ещё сильнее ускорять инфляцию и пока всё складывается так, что пандемия весной останется, а стимулирующие меры начнут тормозить (не сворачивать).

( Читать дальше )

Готовы ли вы к еще одной дефляционной панике? (перевод с deflation com)

- 08 января 2021, 19:42

- |

Денежная масса стремительно растет, цены на сырьевые товары резко выросли, а ограничения, вызванные пандемией, означают, что цепочки поставок становятся ограниченными, и потребители имеют отложенный спрос, ожидающий своей реализации. Это аргументы, приводимые людьми, которые прогнозируют ускорение роста цен в течение 2021 года и далее.

Аргументы звучат убедительно, и мы, конечно, не можем игнорировать тот факт, что товарные рынки могли достичь значительного минимума в апреле 2020 года. Однако цены не имеют тенденции к прямолинейному тренду, по крайней мере, на начальном этапе. Скорее, что касается цен на сырьевые товары, они имеют тенденцию следовать прогрессии волн Эллиотта с корректирующими снижениями, являющимися частью естественного процесса повышения. Возможно, приведенный ниже график намекает на то, что такой спад может наступить.

Последний раз мы показывали этот график ожиданий инфляции цен в США еще в ноябре, выделяя треугольник, который уже был завершён, и тогда мы заявили, что: «… В ближайшие недели ожидается рост ожиданий по инфляции цен». Это оказалось правильным, что повышает уверенность в другом нашем заключении, которое мы сделали в ноябре: «… как только этот толчок будет завершен, должен произойти разворот, что окажет понижательное давление на ожидания потребительских цен. Если этот треугольник представляет собой четвертую волну, и, следовательно, толчок вверх является пятой, последующий разворот может быть чрезвычайно глубоким, возможно, даже вниз к минимуму в 0,50%, достигнутому в марте этого года».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал