Инфляция в России

Аналитики Альфа-Банка ожидают снижения ключевой ставки до 16% в декабре. Прогноз основан на замедлении инфляции до около 6% по итогам месяца

- 09 декабря 2025, 10:46

- |

Банк России, скорее всего, понизит ключевую ставку до 16% годовых по итогам заседания 19 декабря 2025 года.

«Мы полагаем, что темпы роста ВВП в 4К25 могут достичь 1,5%, что выведет рост экономики на 1,2-1,3% по итогам года. Показатели октября поддерживают наше ожидание по развитию ситуации — напомним, что рост ВВП ускорился до 1,6%, причем наблюдался как рост потребительского спроса, так и производства, — пишут эксперты. — При этом такая динамика не выглядит аргументом в пользу более жесткой позиции ЦБ РФ, поскольку текущий всплеск спроса может отражать его перенос с 1П26 на текущие месяцы и связан в значительной степени с предстоящим повышением налоговой нагрузки».

С учетом низкого темпа роста цен в последние недели и вероятного торможения инфляции до значения около 6% по итогам декабря, аналитики Альфа-банка ориентируются на то, что регулятор понизит ключевую ставку до 16% годовых в декабре.

Источник

- комментировать

- 252

- Комментарии ( 0 )

Государственный долг России за 9М 2025 года увеличился на ₽2,9 трлн и достиг ₽31,98 трлн — СП РФ

- 09 декабря 2025, 08:59

- |

Государственный долг России за январь–сентябрь 2025 года увеличился на 2,9 трлн руб. и достиг 31,98 трлн руб., сообщает Счётная палата. Рост обеспечен увеличением внутреннего долга на 15,2% — до 27,3 трлн руб., тогда как внешний долг в рублёвом выражении снизился на 12,6% — до 4,6 трлн руб. На обслуживание долга государство уже потратило 2,3 трлн руб., что составляет 73% утверждённого годового лимита.

Доходы федерального бюджета за девять месяцев составили 26,9 трлн руб., из них нефтегазовые — 6,6 трлн руб., ненефтегазовые — 20,3 трлн руб. При этом кассовое исполнение расходов превысило 30 трлн руб., или 71% сводной росписи, что выше уровня прошлого года. Максимальная скорость исполнения наблюдается по социальным расходам (86%), минимальная — по капитальным вложениям (54%). Для завершения года бюджету потребуется израсходовать около 12 трлн руб., то есть меньше, чем за аналогичный период 2024 года.

По итогам девяти месяцев бюджет исполнен с дефицитом, который практически совпадает с утверждённым показателем — 3,8 трлн руб.

( Читать дальше )

Реальная инфляция или сколько надо зарабатывать на бирже

- 09 декабря 2025, 07:08

- |

news.tek.fm/news/446417

тут видео в целом не надо хвататься за копейки, надо смотреть в общем, глобально т.е. Про инфляцию врут. Такси подорожало, бензин в космосе, все дорожает с каждым днем.

В Сети нашли цены на популярные продукты в супермаркетах в 2021 году и выяснили, что ониподорожали за 4 года не на официальные 40% а на 170%. Мужик сравнивает чеки в магазинах новые со старыми, например, зеленый горошек с 68 до 170 рублей.... Как поет певец Гребенщиков, похоже, нас круто на… кололи. Чтобы не портить статистику — она наука «точная».

Индекс не вырос на 170%, значит, инвестирование в индекс — глупая идея, лишенная всякого экономического смысла.

Биткоин себя «не оправдал» — все, кто мог поддержать индекс — слились, снова ждут роста, потеряв 60% капитала за месяц-два, так держать!

Переходите на бинарные опционы.

Итак, 170/4=42,5% чистыми (не считая налогов). Заработать 60% в год — это серьезно. Особенно когда на рынке боковик вправо со снижением к точке «Х».

Вариант заработать остается один, или товарные фьючерсы, или выкупать акции на дне. Во втором случае остается определить когда это дно будет.

( Читать дальше )

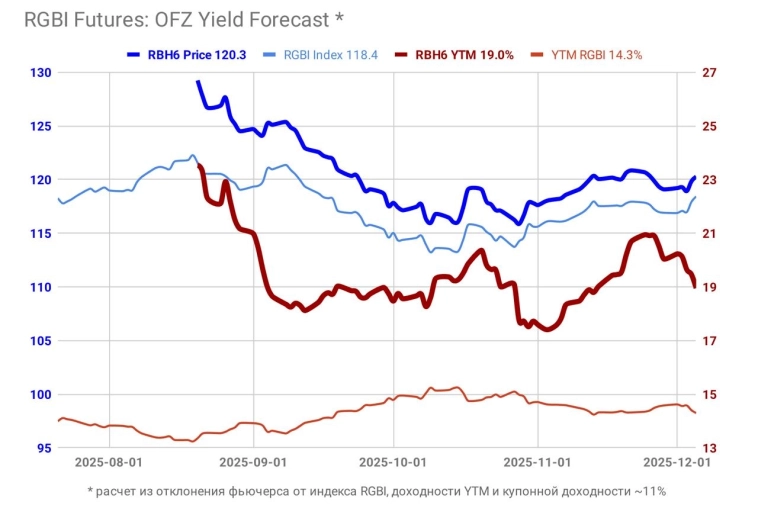

На чем заработать при снижении инфляции и ключевой ставки, или нюансы фьючерса на ОФЗ.

- 08 декабря 2025, 17:29

- |

📉 Инфляция на конец года приблизится к 6% — ЦБ может ускорить снижение ставки?

- 08 декабря 2025, 15:45

- |

👉 Недельные темпы роста замедлились до 0,04% — на уровне сезонных минимумов 3 квартала.

👉 Годовые темпы роста упали до 6,6% — уже около нижней границы таргета ЦБ (6,5–7%).

👉 Предварительно инфляция в ноябре составила 0,43% (месячный темп роста).

👉 SAAR-инфляция в текущих данных — около 4% в годовом пересчёте. Среднее SAAR за 3 месяца — 5,2–5,5%.

👆 Бензин продолжает дешеветь. Дизель — пока нет, но сезонный переход на зимнее топливо заканчивается, поэтому снижение цен возможно и здесь.

👆 Впервые с 2022 года индекс Хэдхантера превысил 8 — это высокий уровень конкуренции за рабочие места. Количество вакансий в ноябре сократилось на 84% г/г, рынок труда заметно охладился и риск «перестараться» здесь для ЦБ стал реальным.

👆 Отмечается рост потребительского кредитования. Из-за оживления в ипотеке общий объём вырос на 62% г/г. Да, эффект низкой базы присутствует, но текущая ставка уже не сдерживает спрос на займы.

👆 Увеличились инфляционные ожидания: у населения — с 12,6% до 13,3%, у бизнеса — с 4,2% до 6,3%.

( Читать дальше )

Подсчет личной инфляции и анализ роста расходов за 5 лет

- 08 декабря 2025, 15:03

- |

Писал ранее, что среднемесячные расходы за 5 лет у меня выросли в 3,46 раза.

Сюда входит и рост цен, и рост потребления, и изменение структуры потребления.

Для начала опишу исходные данные, чтобы было понятно, что с чем сравнивается.

В 2020-м году я жил в Барнауле, снимал однокомнатную квартиру, в начале года у меня случился развод, поэтому можно считать, что весь год я жил один. Сам себе готовил еду, иногда покупал что-то готовое, иногда кушал в кафе и столовых.

80% моих расходов в то время занимали категории «Продукты», «Дети», «Жилье», «Кредиты», «Проезд» (подробно о категориях будет ниже).

В 2025-м я живу в Севастополе, женат второй раз, снимаю уже двухкомнатную, живу с женой и её дочкой от первого брака. На 95% сам себе готовлю еду, иногда покупаю что-то готовое, иногда кушаю в кафе и столовых.

Перечисленные выше 5 категорий занимают уже только 55% всех моих расходов.

1. Продукты: рост расходов в 3,23 раза

Естественно, здесь в рост расходов вложились все три составляющие: и рост цен, и рост потребления, и смена рациона питания.

( Читать дальше )

ИНФЛЯЦИЯ ПОБЕЖДЕНА!? Пассивный доход: метрики рынков за неделю в инфографике

- 07 декабря 2025, 12:28

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Деградация доверия подрывает экономику и фондовый рынок

- 07 декабря 2025, 11:04

- |

Как говорит А.А. Аузан (декан экономического факультета МГУ): в основе любой сделки доверие между сторонами. Р. Далио в свою очередь представляет экономику как сумму всех сделок за год. За последние 2 года у нас очень отчетливо проявляется деградация доверия и «схема Долиной» лишь наиболее яркое проявление этого процесса.

Банк России в 2024 году допустил, как говорит Э.С. Набиуллина, «ошибку в коммуникации», которая привела к огромным убыткам бизнеса, взявшего кредиты по плавающей ставке, и бюджета страны, который был сформирован под официальный прогноз ЦБ. Затем ЦБ допустил в конце 2024 года валютную панику, разогнавшую инфляцию и подорвавшую доверие населения к рублю. За последние 3 заседания Банк России трижды не попал в консенсус аналитиков, т.е. слова функционеров ЦБ кардинально расходились с его решениями. В результате ЦБ не верит бизнес, Минфин, население и аналитики.

С тотальным недоверием аналитиков сталкивается и Минфин, вспомните как вплоть до ноября выходили материалы с обоснованием дефицита федерального бюджета 2025 года в 8-9 трлн.

( Читать дальше )

«Денег нет, но вы держитесь»

- 07 декабря 2025, 00:05

- |

Как мы помним 14.08.23 ЦБ поднял ставку с 8.5% до 12% (с 7.5% до 8.5% ставка была поднята 25.07.23). И что после этого было с наличными деньгами+переводные депозиты — М1 относительно официальной инфляции мы видим на синем графике. И как видите наш рынок скачет вверх три раза на политических новостях и только в декабре 2024-го подскочил на неожиданном сохранении ставки ЦБ. Но после всех ростов возвращается к денежной политике.

Так что без изменения денежной политики даже на среднесрочный рост рассчитывать бессмысленно.

- комментировать

- 15.7К |

- Комментарии ( 48 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал