Интер рао

Хороший рост показателей Интер РАО должен позитивно отразиться на акциях - Промсвязьбанк

- 04 марта 2019, 13:32

- |

Интер РАО по итогам 2018 года увеличило чистую прибыль по МСФО на 31%, до 71,7 млрд руб., следует из отчётности компании. Показатель EBITDA по отчетным сегментам при этом вырос на 24%, до 121,3 млрд руб. Выручка увеличилась с 869,2 млрд в 2017 году до 962,6 млрд руб., операционные расходы — с 821,8 до 885,8 млрд руб.

При росте выручки на 10,7% компания нарастила EBITDA на 24%, что позитивно отразилось на марже компании. Это связано с меньшими темпами роста операционных расходов Хорошие рост финансовых показателей ИнтерРАО должен позитивно отразиться на котировках акций компании.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Рынок ждет от Интер РАО увеличения дивидендных выплат - Велес Капитал

- 01 марта 2019, 19:27

- |

Мы ожидаем роста выручки «Интер РАО» на 6,9% г/г, EBITDA – на 22,5%, а чистой прибыли – на треть. Хорошие финансовые показатели обусловлены положительной динамикой основных сегментов – в генерации денежные потоки поддержаны платежами ДПМ, сбытовой сегмент показал рост на 4,3%, а Трейдинг (экспорт э/э) должен показать рост благодаря ослаблению курса рубля.

Последний раз менеджмент встречался с инвесторами в конце прошлого года, где представил достаточно подробный прогноз на перспективы развития компании и планы по участие в программе модернизации. Сейчас можно ждать большей конкретики по объемам мощности, которая будет заявлена на аукцион компанией. Кроме того, на пресс-конференции, возможно, будут раскрыты детали готовящегося стратегического плана-2025.

Мы не ожидаем значительной реакции рынка на публикацию отчетности, поскольку улучшение финансовых показателей компании пока не выливаются в дополнительные дивиденды миноритариям. Рынок ждет от компании увеличения дивидендных выплат и конкретики касательно использования свободных денежных средств, а эти вопросы менеджмент не комментирует.Адонин Алексей

ИК «Велес Капитал»

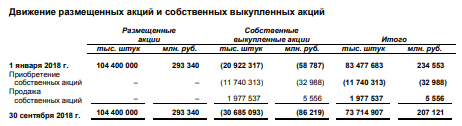

При расчете p/e какое кол-во акций брать? "Размещенные акции"(104 400 000) или "Итого"(73 914 907). Какое из этих значений является средневзвешенным кол-вом акций в обращении?

- 19 февраля 2019, 15:30

- |

Интер РАО Неоднозначные операционные показатели за 4 кв. 2018 г.

- 12 февраля 2019, 11:20

- |

Реализация электроэнергии на розничном рынке выросла на 4,6% год к году. Вчера Интер РАО опубликовало неоднозначную операционную отчетность за 4 кв. и весь 2018 г. Объемы реализации электроэнергии на розничном рынке в 4 кв. выросли на 4,6% (здесь и далее – год к году) до 52,7 млрд кВт, замедлившись с 4,8% кварталом ранее, а по итогам всего года – на 4,3% до 190,5 млрд кВт. При этом доля Интер РАО на розничном рынке РФ увеличилась до 17,7% с 17,2% в 2017 г. и 17,6% по итогам 9 мес. 2018 г. Рост показателей зафиксирован на фоне увеличения числа конечных потребителей на 4,4% до 15,3 млн.

Падение выработки электроэнергии окажет давление на маржу. Выработка электроэнергии в 4 кв. снизилась на 3,5% до 36,5 млрд кВтч (против прироста на 0,2% в 3 кв.), а за весь год – на 1,7% до 96,0 млрд кВтч. На российском рынке сокращение составило 1,4% и 0,3% до 33,6 млрд кВтч и 121,8 млрд кВтч, тогда как на зарубежных активах произошло падение на 23,6% и 15,5% соответственно. Негативная динамика обусловлена как более продолжительными ремонтными кампаниями, так и общим переизбытком мощностей в секторе. Отметим, что установленная мощность за 2018 г. увеличилась на 3,1% до 33,7 ГВт, что привело к падению коэффициентов использования установленной мощности на 2,9 п.п. до 45,3%.

( Читать дальше )

Утверждение программы модернизации ДПМ-2 - нейтрально для генерирующих компаний на данном этапе - Атон

- 25 января 2019, 13:15

- |

Как сообщает Коммерсант, вчера правительство утвердило основные положения программы модернизации ДПМ-2. Программа предусматривает модернизацию 41 ГВт мощности ТЭС (против объявленных ранее 38-40 ГВт) и потребует совокупных капзатрат в размере 1.9 млрд руб. (против 1.7 млрд руб.) в течение 10 лет, в то время как повышенные тарифы ДПМ-2, необходимые для того, чтобы окупить инвестиции генераторов в модернизацию, должны будут применяться до 2035. Тем не менее промышленное лобби считает, что общие платежи по модернизации будут взиматься до 2046 и будут значительно выше — до 8.2 млрд руб. (4.2 млрд руб. в европейской ценовой зоне, 2.4 млрд руб. в сибирской ценовой зоне + 1.6 млрд руб. из-за роста цен на старые мощности на 20%).

Программа ДПМ-2 была ожидаемо одобрена правительством с незначительными изменениями параметров капзатрат / мощности, первый тендер на 11 ГВт должен состояться в апреле 2018. В теории механизм ДПМ-2 не должен существенно увеличивать нагрузку на потребителей, в настоящее время, но по нашему мнению, сложно оценить потенциальный эффект от модернизации, учитывая, что проекты будут отбираться на основе конкурентных параметров, и лишь немногие компании четко объявили о своих планах модернизации (например, Интер РАО). НЕЙТРАЛЬНО для генерирующих компаний на данном этапе.АТОН

Основными драйверами роста акций Интер РАО остается повышение дивидендов - Велес Капитал

- 10 декабря 2018, 19:45

- |

По итогам встречи мы подтверждаем нашу рекомендацию ПОКУПАТЬ с целевой ценой 5 рублей. По нашему мнению, акции «Интер РАО» имеют один из самых больших потенциалов роста среди всех российских генерирующих компаний. Мы считаем, что основными драйверами роста акций остаются повышение дивидендных выплат, а также приобретение новых компаний и мощностей на накопленные денежные средства.Адонин Алексей

ИК «Велес Капитал»

Объявление Стратегии 2025 в следующем году может выявить новые катализаторы для Интер РАО - Атон

- 10 декабря 2018, 14:02

- |

5-6 декабря Интер РАО провела День инвестора и организовала посещение Сочинской ТЭС. Компанию представляла команда менеджмента во главе с Алексеем Масловым, руководителем Блока стратегии и инвестиций. Интер РАО представила обзор своих ключевых стратегических приоритетов: модернизация ДПМ’ с 2019 (23% мощности), а также развитие энергосбытового бизнеса и трейдинга (общая доля в EBITDA вырастет до 45% к 2025), которое должно поддержать EBITDA после истечения срока действия ДПМ. Компания сохраняет консервативную позицию по дивидендам (доходность 5% в 2019П) и казначейским акциям (пакет 29% сохраняется для стратегического инвестора), что, на наш взгляд, может разочаровать инвесторов. Мы подтверждаем рекомендацию ДЕРЖАТЬ по акциям Интер РАО, несмотря на привлекательную оценку (EV/EBITDA 2019П 2.2x), не видя сильных краткосрочных драйверов.

Генерация – ключевой сегмент, но фокус смещается к энергосбыту и трейдингу

( Читать дальше )

Интер РАО - по итогам 2018 года EBITDA ожидается на уровне 108 млрд рублей - Промсвязьбанк

- 06 декабря 2018, 11:56

- |

Интер РАО ожидает достижение максимума EBITDA в 2021 году, после завершения программы ДПМ (договоров о предоставлении мощности) — на уровне 129 млрд руб., сообщается в материалах компании, с текстом которых ознакомился Интерфакс. Речь идет о пиковом показателе в горизонте до 2025 года. На 2019 год Интер РАО ожидает показатель EBITDA в районе 110-120 млрд руб. (прогноз на текущий год предусматривал этот показатель на уровне 110-115 млрд руб.). Прогноз на 2020 год — 127 млрд руб. После пика в 2021 году, показатель может снизиться — до 121 млрд руб. в 2022 году. К 2032 году EBITDA Интер РАО может увеличиться, согласно плану, до 134 млрд руб.

По итогам 2018 года EBITDA ИнтерРАО ожидается на уровне 108 млрд руб., т.е. пиковые значения превысят уровень этого года на 19%, что в целом дает порядка 6% в год. Прогнозы компании по этому показателю выше ожиданий рынка, в частности текущий консенсус на 2021 год составляет 121,5 млрд руб.Промсвязьбанк

Сильных драйверов роста акций Интер РАО пока нет - Атон

- 06 декабря 2018, 10:34

- |

Вчера Интер РАО провела первую часть своего двухдневного Дня инвестора, которая была посвящена стратегическим целям компании. Ниже мы представляем основные итоги.

Финансовые цели. EBITDA должна составить 110-115 млрд руб. в 2018 и 110-120 млрд в 2019, и вырасти почти до 130 млрд руб. к 2021, а затем снизиться на горизонте 2025, учитывая истечение сроков действия ДПМ. По структуре EBITDA, доля генерации должна стабилизироваться на уровне 50-55% к 2025 (против текущего уровня 60%), на сбыт придется около 30% (против 20%), трейдинг — 15% (против 10-12%).

Приоритетные стратегические задачи. В 2019 году Интер РАО сосредоточится на первом тендере по модернизации в рамках ДПМ', строительстве Калининградских ТЭЦ (должно быть введено в эксплуатацию 0.6 ГВт), а также на эффективности затрат, развитии сегментов сбыта и трейдинга и укреплении своих позиций с точки зрения стандартов ESG. Интер РАО планирует представить новую Стратегию 2025 до конца 2019.

Модернизация

( Читать дальше )

Покупка акций "Томсэнергосбыта" может принести доходность не менее 10% годовых - Инвестиционная компания ЛМС

- 03 декабря 2018, 13:47

- |

ООО «Практика» (структура «Интер РАО») направила добровольное предложение о приобретении акций «Томскэнергосбыта» по $0.0066 (0.44 руб.) за акцию. Выкупаться будут оба типа акций. Оферта поступила в общество 30.11.2018. Заявления будут приниматься до 08.02.2019. Денежные средства будут получены до 25.02.2019.

Ранее «Томскэнергсбыт» провел допэмиссию акций в пользу «Интер РАО», доля которого в результате выросла до 95,01%, а впоследствии перебросил 10% на ООО УК «Агана» (доля ООО Вторая юридическая контора 80%). Ожидаем, что в результате добровольного предложения «Интер РАО» превысит 95% и проведет принудительный выкуп акций «Томскэнергосбыта».Кумановский Дмитрий

Рекомендуем поискать акции «Томсэнергосбыта» под оферту по цене не более $0.0065 (0,428 руб.) за ао/ап для получения доходности не менее 10% годовых.

«Инвестиционная компания ЛМС»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал