Интер рао

Новости компаний — обзоры прессы перед открытием рынка

- 09 декабря 2020, 08:48

- |

Нерезиденты скинули доллары. Покупки ОФЗ поддержали курс рубля

Доллар на российском рынке опустился до четырехмесячного минимума, вплотную приблизившись к уровню 73 руб./$. С начала недели курс снизился почти на 1%. Это происходит на фоне стабилизации доллара на мировом рынке и снижения нефтяных цен. Также снижению могут способствовать продажи валюты нерезидентами, которые увеличивают вложения в российские гособлигации.

https://www.kommersant.ru/doc/4604708

Санкт-Петербургская биржа предложит себя инвесторам. Площадка планирует IPO

Группа Санкт-Петербургской биржи может выйти на IPO в 2022 году. Ее минимальная оценка к тому времени должна составить $1 млрд, но, по мнению источников “Ъ”, может оказаться и в несколько раз больше. Чтобы достичь этого, утверждена новая стратегия развития группы на три года, по которой биржа должна стать универсальной. Планы реалистичны при условии сохранения тенденции притока розничных инвесторов на фондовый рынок, отмечают эксперты.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Новости компаний — обзоры прессы перед открытием рынка

- 02 декабря 2020, 08:53

- |

Рубль оперся о нефть. Сырьевой рынок помог валютному

Стоимость российской нефти Urals 1 декабря обновила девятимесячный максимум, превысив $48 за баррель. Уверенный подъем цен наблюдается уже больше месяца, в целом они выросли на 28%. На сырьевой рынок позитивно влияют планы по началу вакцинации от коронавируса и надежды на дальнейший рост спроса на сырье, в том числе в Азии. При этом рубль оказался в числе выигравших: биржевой курс доллара на российском рынке снизился почти на 80 коп., до 75,6 руб./$.

https://www.kommersant.ru/doc/4594682

«Роснефть» выкупает таймырское месторождение у Эдуарда Худайнатова

«Роснефть» может осуществить крупнейшую за последние годы сделку на российском нефтяном рынке, выкупив Пайяхское месторождение у «Нефтегазхолдинга» Эдуарда Худайнатова. Платой, по неофициальной информации, могут стать как денежные средства, так и ряд активов. Сделка может позволить господину Худайнатову расплатиться с долгами холдинга, а «Роснефти» — завершить консолидацию месторождений «Восток Ойл».

( Читать дальше )

Рынок начнет включать стоимость проекта Восток Ойл в оценку Роснефти - Атон

- 26 ноября 2020, 11:01

- |

Ниже мы приводим ключевые моменты встречи.

Достигнута договоренность с КАМАЗом о поставках транспортных средств и спецтехники (на начальном этапе потребность в технике составляет 2.5 тыс. единиц с перспективой увеличения до 6 тыс. единиц).

Роснефть заключила соглашение с ИнтерРАО на строительство энергоцентров общей мощностью 2.5 ГВт и линий электросетей общей длиной более 3.5 тыс. км.

Завершены проектно-изыскательные работы по строительству трубопровода для проекта длиной около 770 км и порта в бухте Север. Первая очередь проекта обеспечит добычу, транспортировку и перевалку в объеме до 50 млн т нефти в год, вторая очередь увеличит мощность проекта до 100 млн т в год.

На судоверфи Звезда размещен заказ на серию из 10 танкеров ледового класса. Всего в обслуживании проекта будет задействовано 50 судов разных типов. Также группа обсудила с Ростехом возможность поставки вертолётов для проекта Восток Ойл (с учётом уже имеющегося у Роснефти вертолетного парка дополнительная потребность на первой стадии оценивается в 50 единиц техники).

( Читать дальше )

Проданную Роснефтью долю Восток Ойл можно оценить в пределах $7-8 млрд - Атон

- 18 ноября 2020, 16:31

- |

В понедельник 16 ноября совет директоров Роснефти одобрил сделку по продаже 10%-ной доли в проекте Восток Ойл сингапурской компании Trafigura. Также совет директоров рассмотрел ход реализации проекта. Мы выделяем следующие моменты: Роснефть заключила соглашение с ИнтерРАО о строительстве энергоцентров общей мощностью 2.5 ГВт и ЛЭП длиной более 3.5 тыс. км. На судостроительной верфи Звезда размещен заказ на серию из 10 танкеров ледового класса дедвейтом 120 тыс. т. Подтвержденная ресурсная база проекта по жидким углеводородам составляет 6 млрд т (44 млрд барр.). Достигнута договоренность с КАМАЗом на поставку транспортных средств и спецтехники (потребность на начальном этапе — до 2.5 тыс. единиц техники).

Продажу первой доли в проекте Восток Ойл международному инвестору мы рассматриваем как положительный катализатор для акций. Мы ожидаем, что рынок постепенно будет включать NPV проекта Восток Ойл в оценку Роснефти, что, на наш взгляд, станет одним из главных факторов инвестиционного кейса компании по мере появления новостей и деталей о проекте, а также привлечения новых партнеров. На данном этапе Роснефть не раскрывает размер сделки. На основе наших предварительных оценок NPV проекта (исходя из долгосрочной цены нефти марки Brent $55/барр.), мы полагаем, что 10%-ную долю можно оценить в пределах $7-8 млрд (11-13% текущей рыночной капитализации Роснефти). При этом Роснефть остается одним из наших фаворитов в плане долгосрочных инвестиций на российском нефтяном рынке.Атон

Показатели прибыли Интер РАО проявили устойчивость к кризису - Финам

- 16 ноября 2020, 19:44

- |

( Читать дальше )

Финансовые показатели Интер РАО нейтральны - Атон

- 16 ноября 2020, 13:03

- |

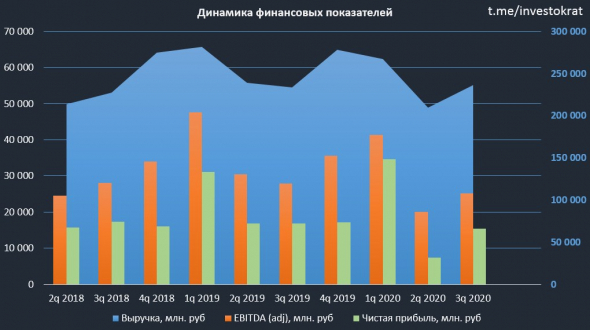

Выручка снизилась на 5.4% г/г до 713 млрд руб., а EBITDA упала на 18.3% до 86.6 млрд руб. из-за сокращения экспорта электроэнергии (-37% г/г) и снижения экспортных цен, падения цен на РСВ на 3-7% в первой и второй ценовых зонах на фоне увеличения притока воды, а также окончания срока действия ДПМ на ряде генерирующих объектов. Чистая прибыль опустилась на 11.4% до 57.4 млрд руб. Капзатраты составили 18.9 млрд руб. (+25%), а чистая денежная позиция — 192 млрд руб. На телеконференции менеджмент подтвердил прогноз по капзатратам компании на 2020 на уровне 30-35 млрд руб., а по EBITDA — на уровне 120-125 млрд руб. В 2021 капзатраты также должны составить около 35 млрд руб.

Консенсус-прогноза не было, но мы считаем результаты нейтральными, т.к. они демонстрируют постепенное восстановление финансовых показателей компании в 3К20 после слабого 1П20. Мы не видим катализаторов для акций в ближайшей перспективе.Атон

Интер РАО, обзор отчета и перспектив.

- 14 ноября 2020, 20:54

- |

Интер РАО

Вышел отчет компании за 3 квартал и 9 месяцев, подробнее бизнес разбирали здесь. Этот год провальный для генерации, давайте посмотрим на результаты 9 месяцев:

Выручка снизилась на (5,4% г/г) до 713 млрд. руб.

EBITDA снизилась на (18,3% г/г) до 86,6 млрд. руб.

Чистая прибыль упала на (11,4% г/г) до 57,4 млрд. руб.

Чистый долг составил -277,4 млрд. руб.

Финансовые показатели под давлением, на них действую те же факторы, что и на остальных генераторов, мы их уже неоднократно разбирали, давайте сегодня попробуем оценить перспективы бизнеса.

После начала локдауна в РФ и возможности отсрочки платежей за коммуналку и электроэнергию до января 2021 года, я ожидал, что будет рост неплатежей. У ИРАО высокая доля энергосбытов в выручке (около 72%), неплатежи могли бы оказать значительное влияние, но пока с этим направлением все стабильно, продолжаем следить.

( Читать дальше )

Акции Интер РАО обладают потенциалом роста 28,6% - Промсвязьбанк

- 13 ноября 2020, 20:44

- |

Интер РАО представила финансовый отчет за 9 месяцев 2020 года по МСФО, который оказался на уровне ожиданий рынка. Компания продемонстрировала снижение основных финансовых показателей на фоне сокращения выработки электроэнергии и слабой ценовой конъюнктуры на рынке на сутки вперед (РСВ).

Снижение выручки обусловлено сокращением выработки и падением цен реализации электроэнергии на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из высокого притока воды в водохранилища. Кроме того, отрицательное влияние на выручку оказало снижение платы за мощность в связи c окончанием сроков действия договоров о предоставлении мощности (ДПМ) по ряду генерирующих объектов.

Снижение EBITDA обусловлено в основном сокращением выработки электроэнергии, а также снижением объёмов поставки мощности в секторе ДПМ в связи с окончанием срока действия ДПМ блока №3 Каширской ГРЭС и блока №3 Сочинской ТЭС, а также снижение объёма фактически оплачиваемой мощности блока №1 Южноуральской ГРЭС-2 в связи с внеплановым ремонтом.

( Читать дальше )

Чистая прибыль Интер РАО по итогам года ожидается на уровне 74,5 млрд рублей - Фридом Финанс

- 13 ноября 2020, 18:12

- |

В сегменте трейдинга продажи рухнули на 19,5 млрд рублей (35,3%) по сравнению с аналогичным периодом в прошлом из-за низких цен в Европе на фоне теплой погоды, увеличения генерации альтернативными источниками и снижения спроса из-за пандемии. 4 квартал, по нашему мнению, также будет сложным из-за все тех же факторов.

В результате общая выручка за 9 месяцев сократилась на 5,4%, до 713 млрд руб., а показатель EBITDA упал на 18%, до 86,6 млрд руб. При этом, капзатраты сократить не удалось, они выросли с 15,2 до 18,9 млрд руб. Чистая прибыль составила 57,4 млрд руб.

Консенсус прогноз предполагает, что по итогам года выручка достигнет 1 трлн руб., EBITDA – 123 млрд, прибыль – 79 млрд. Я полагаю, что прогнозы будут скорректированы в сторону снижения на фоне действия негативных факторов. Сохраняем наш апрельский прогноз чистой прибыли Интер РАО по итогам 2020 года на уровне 74,5 млрд руб. Сохраняем целевой уровень 6,3 руб. за акцию на конец 2021 года, однако до конца года котировки ожидаем вблизи 5,0-5,3 руб.Ващенко Георгий

ИК «Фридом Финанс»

Отраслевые тенденции уже отражены в капитализации Интер РАО - Финам

- 13 ноября 2020, 17:46

- |

Мы считаем, что неблагоприятные отраслевые тенденции уже отражены в капитализации, динамика операционной прибыли может улучшиться в 3-м квартале после прохождения кризисных уровней 2-го квартала, и отчетность вряд ли окажет значительное влияние на котировки «Интер РАО». В долгосрочном периоде «Интер РАО» остается привлекательным вариантом, историей роста, и ценовые коррекции стоит использовать для формирования долгосрочных длинных позиций.Малых Наталия

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал