Интер Рао

Обзор прессы: Аэрофлот, Интер РАО, Segezha, Лукойл, БКС - 30/08/21

- 30 августа 2021, 08:13

- |

БКС открывает новые фонды в расчете на своих клиентов

Управляющая компания БКС выводит на биржу сразу десять открытых паевых инвестиционных фондов (ОПИФ). С учетом большого числа клиентов финансовой группы (ФГ) БКС УК может рассчитывать на интерес к продукту. Другие управляющие компании пока предпочитают запуск новых биржевых фондов.

https://www.kommersant.ru/doc/4965353

«Аэрофлот» готовится к введению платы за выбросы СО2

Российские авиакомпании начинают готовиться к новым требованиям ICAO, предполагающим плату за выбросы СО2 на международных рейсах с 2027 года. Как выяснил “Ъ”, «Аэрофлот» и «Газпром нефть», обсуждают соглашение о поставках «зеленого авиатоплива». Исследует возможности в этом направлении и S7. Пока такое топливо в разы дороже обычного, но и расходы на выплаты ICAO будут немаленькими — по подсчетам аналитиков, объем выплат для российских перевозчиков может составить €250 млн в год, и почти половина придется на «Аэрофлот».

( Читать дальше )

- комментировать

- 3.5К | ★1

- Комментарии ( 0 )

Инвестпрограмма ИнтерРАО на 21 г составит ₽50 млрд

- 27 августа 2021, 12:03

- |

член правления, руководитель финансово-экономического центра «Интер РАО» Евгений Мирошниченко в ходе телефонной конференции с инвесторами.

«Интер РАО» сохраняет прогноз по капзатратам в 2021 году на уровне 50 млрд рублей (fomag.ru)«По capex — 50 млрд рублей с НДС, с учетом всех инвестиций в счетчики, в наши совестные предприятия, но без возможности приобретения»

Ожидаем позитивный финансовый отчет Интер РАО - Финам

- 23 августа 2021, 21:23

- |

Улучшение результатов объясняется высокими операционными результатами, а также сильной динамикой экспорта. Что касается российского генерирующего бизнеса, то операторы ТЭС в этом году смотрятся сильнее отрасли на фоне меньшей водности и повышения загрузки КИУМ топливных станций, и это сопровождается энергичным повышением спотовых цен на РСВ.

Ожидания по году остаются позитивными: сохраняются прогнозы выхода на рекордную прибыль 86,3 млрд руб. Динамика акций в последние месяцы не учитывала позитивные финансовые и операционные отчеты, упав за 3 мес. на 14% и на 19% с начала года по данным Reuters, отстав от сектора электроэнергетики и индекса МосБиржи. Мы связываем это, главным образом, со спекуляциями значительного увеличения «арктической» инвестиционной программы, а также разочарованием по дивидендам, когда компания озвучила намерение придерживаться нормы выплат 50% прибыли по МСФО, невзирая на распоряжение правительства.

Вместе с тем, в долгосрочном плане мы считаем акции «Интер РАО» интересной историей. Наша текущая рекомендация «Покупать» с целевой ценой 6,19 руб. предполагает потенциал роста около 44%.Малых Наталия

ФГ «Финам»

Интер РАО – вскрытие кубышки

- 13 августа 2021, 15:16

- |

В последнее время читаю множество комментариев про российскую энергетику – «сектор неинтересен для инвесторов», «падающие ножи», некоторые эксперты, такие как Тимофей Мартынов компанию Интер РАО вообще называют value-trap и проклинают того доходягу, из-за которого пришлось купить немного данных акций.

Данным постом хотелось бы немного «заглянуть внутрь» компании, в ее прошлое, настоящее и будущее, опровергнув или подтвердив множество фактов, мифов и домыслов.

Воспользуемся инструментарием постройки графиков смартлаб, дабы сэкономить время на вбивании этого всего добра в свою базу данных.

Операционные показатели

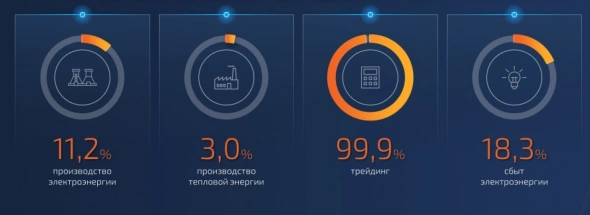

Компания топ-4 в электрогенерации (выше только Росатом, Русгидро и ГЭХ), топ-4 по теплогенерации, топ1 сбыт, и монополист в трейдинге (экспорт электроэнергии).

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 59 )

Интер РАО может выиграть от роста цен на электроэнергию на бирже - Альфа-Капитал

- 11 августа 2021, 19:59

- |

В материале указано, что причины роста стоимости электроэнергии в странах Европы — это низкая база прошлого года (когда цены падали), жаркая погода (потребление энергии сильно растет за счет кондиционирования) и общее восстановление экономических процессов.

Если в прошлом году электроэнергия была мало востребована в силу карантинных ограничений, остановки предприятий и устойчивой ветровой погоды (электроэнергия обеспечивалась ветряными станциями), то в этом году все наоборот. Экономика восстанавливается, потребление растет, а производство ветровой энергии снизилось за счет средних уровней ветра (в отличие от прошлого года). В страны Северной Европы (Финляндию, Швецию, Норвегию, Данию) электроэнергию поставляет российская компания «Интер РАО».Бадьянов Денис

УК «Альфа-Капитал»

Рост оптовой цены электроэнергии - благоприятный фактор для генерирующих компаний

- 05 августа 2021, 03:45

- |

ИФК «Солид»

Донецкий Дмитрий

Топ-5 интересных ситуаций сегодня на рынке.

- 04 августа 2021, 06:34

- |

Вчера в чате телеграм-канала был задан хороший вопрос: а что можно купить, что плохо лежит? Вопрос я нахожу актуальным, по причине того, что позитив на рынках сохраняется, тренд продолжается. А о том, что плохо лежит, давайте и поговорим, чтобы, как однажды красиво сказал Иван (наш подписчик), «не покупать все, что шевелиться!». Мудрая фраза. Вот об этом и поговорим.

Всем привет!

Кратко пробегусь по ситуации на рынке?

Америка закрылась вплотную к своим максимальным значениям по индексам Доу Джонса и SP500. О чем это нам говорит? Только об одном, мы вправе рассчитывать на продолжение роста. Да это уводит индексы все больше к небесам, да многие ждут коррекцию. Многие боятся хаев, и правильно делают. Но самое важное сейчас не покупать сломя голову все, что шевелится, а вдумчиво подходить к выбору бумаг.

Российские индексы продолжают оставаться в растущем канале и ММВБ, и РТС. Для меня это тоже признак того, что рынки продолжать рост. Тут даже не буду особенно распространяться. Фаза роста, которую я оцениваю среднесрочно, не требует какой-то излишней аналитики.

( Читать дальше )

Сейчас котировки MOEX: IRAO в зоне покупателя...

- 03 августа 2021, 13:22

- |

Интер РАО - фундаментально привлекательная история на горизонте 12 месяцев - Газпромбанк

- 28 июля 2021, 12:31

- |

Эффект на компанию. Мы обращаем внимание на следующие моменты в части результатов за 2К21, отмечая что эти показатели определены расчетным путем, так как компания не выделяет 2К21 в отчетности по РСБУ.

Рост суммарной прибыли от продаж по ключевым активам Интер РАО (+63% г/г) в 2К21 вследствие роста этого показателя в сегментах электрогенерации (+39% г/г) и теплогенерации (+35% г/г), а также головной компании (переход из убытка в 1К20 к прибыли в 1К21). При этом суммарная прибыль от продаж сегмента сбыта показала умеренное снижение (-8% г/г).

Рост выручки (+190% г/г) и прибыли от продаж (положительные 1,9 млрд руб. в 2К21 по сравнению с отрицательными 1,5 млрд руб. в 2К20) головной компании Интер РАО (ПАО «Интер РАО») в значительной мере вследствие роста объемов и цен экспорта электроэнергии.

Увеличение суммарной выручки (+21% г/г) и прибыли от продаж (+39% г/г) по электрогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Увеличение суммарной выручки (+13% г/г) и прибыли от продаж (+35% г/г) по теплогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Рост суммарной выручки по сбытовым активам Интер РАО (+16% г/г) с одновременным снижением суммарной прибыли от продаж по этим активам (-8% г/г).

Эффект на акции. Расчетная суммарная прибыль Интер РАО от продаж по РСБУ в 2К21 показала существенную позитивную динамику в большинстве сегментов деятельности за исключением сегмента сбыта. Такая динамика указывает на существенную вероятность того, что показатели прибыльности Интер РАО по МСФО могут также существенно вырасти как в соответствующих сегментах, так и для компании в целом.

Рост показателей поддерживает наш взгляд на «Интер РАО» как на фундаментально привлекательную историю на горизонте 12 месяцев. Мы по-прежнему считаем, что способность компании генерировать сильный свободный денежный поток вкупе с накопленными денежными средствами (объем которых превышает 50% от рыночной капитализации компании) должна транслироваться в привлекательную дивидендную доходность в среднесрочной перспективе.Гончаров Игорь

«Газпромбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал