Индикатор Баффета

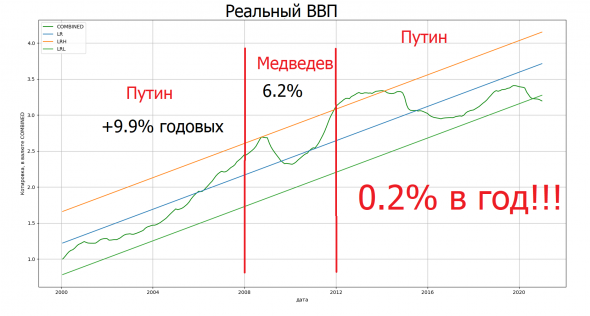

ВВП, доходы населения и Индикатор Баффета России

- 21 мая 2021, 14:28

- |

Было интересно промоделировать как это работает на макроэкономических показателях. Вот такой получился у меня результат.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Индикатор Баффета = 224% (новый исторический максимум)

- 13 февраля 2021, 17:43

- |

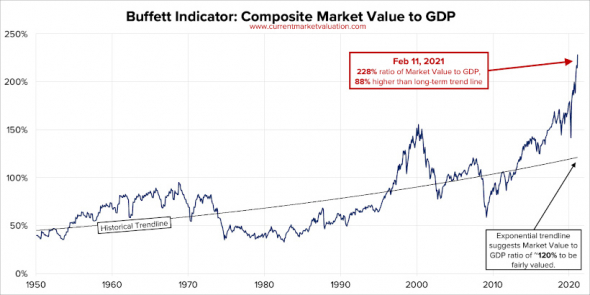

Индикатор Баффета — это отношение общей стоимости фондового рынка США к ВВП.

Расчет индикатора Баффета на 4 февраля 2021 г. :

- Совокупная рыночная стоимость в США: 48,7 трлн долларов

- Годовой ВВП за текущий квартал (оценка): 21,7 трлн долларов

Индикатор Баффета = 48,7 трлн долл. / 21,7 трлн долл. = 224% (на 84% выше среднего).

Вывод все тот же: в долгосрок формировать портфель опасно.

Да, возможно, рынок еще сможет продолжить рост.

В прошлом, рано или поздно, рынки возвращались к справедливой оценке.

( Читать дальше )

Индикатор Баффета устарел

- 07 февраля 2021, 02:01

- |

Баффет придумал замечательный индикатор, который говорит о перегреве рынка — отношение капитализации к ВВП.

На него сейчас часто ссылаются как причину, что рынки перегреты и будут падать. Возможно. Возможно, перегреты, возможно, будут падать.

Но к упомянутому индикатору это не имеет никакого отношения. Потому что индикатор Баффета, на мой взгляд, устарел.

Почему? Попробую объяснить.

1. Во всем мире сейчас идет смена технологической платформы (промышленная революция), завершается длинный цикл Кондратьева. Новый инструментарий (вроде машинного обучения), новые продукты (вроде дронов), новые способы получения энергии. Нам повезло видеть эти перемены своими глазами. Но сама перестройка платформы занимает 10-30 лет. Когда она завершится, лидеры гонки будут определены и останутся такими при разумном качестве управления на следующие 50-100 лет.

( Читать дальше )

Goldman Sachs по рынку

- 27 января 2021, 16:22

- |

Главный стратег Goldman Sachs по рынку акций США David Kostin заявил, дорог ли рынок акций или дешев зависит от вашей точки зрения.

Он признал, в истории было мало периодов, когда показатели P/E, P/B, EV/sales, EV/EBITDA и отношение капитализации фондового рынка США к ВВП страны (Индикатор Баффета*) были так же высоки, как сегодня (примерно 4% всего времени).

Однако, принимая во внимание доходность государственных и корпоративных облигаций, можно сказать, что рынок акций США недооценен, и может продолжить рост.

* Индикатор Баффета : https://smart-lab.ru/blog/672492.php

телеграм канал: https://t.me/TradPhronesis

Индикатор Баффета

- 26 января 2021, 12:32

- |

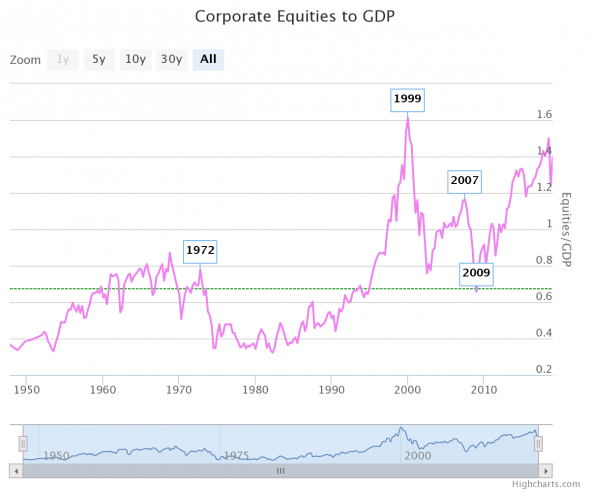

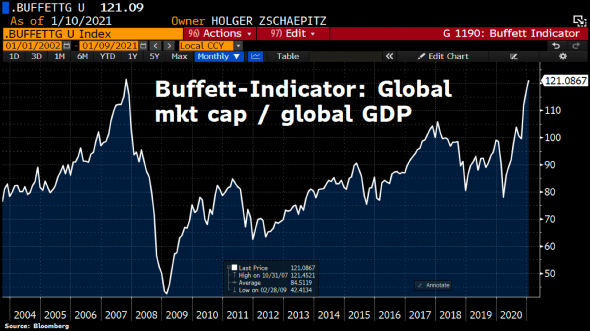

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

Индикатор Баффета для России сегодня

- 08 декабря 2020, 17:08

- |

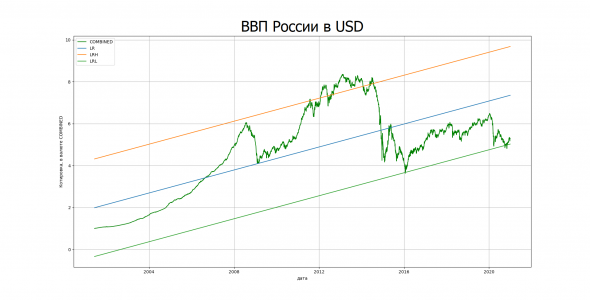

Напомню, что на самом деле этот индикатор невероятно прост и показывает отношение суммарной рыночной капитализации всех компаний страны к её ВВП.

Теперь посмотрим, что с ВВП России в долларах за последние 5 лет:

Годы

|

ВВП России в долларах США по годам |

Динамика ВВП России по годам |

( Читать дальше )

Финансовый кризис. Индикаторы приближения кризиса.

- 29 октября 2019, 14:50

- |

Финансовый кризис. Экономический кризис. Дефолт. Обвал рынков. Как только не пугают нас СМИ будущим апокалипсисом в международной экономике. Похоже вопрос сейчас только в том, когда именно это произойдет. В этом году, через год или ближе к 2023-ему году, например.

Я инвестирую еще с прошлого века и меня, конечно же, тоже интересует эта тема. Прежде всего еще и потому, что мой капитал довольно объемен (во всяком случае для меня) и вложен в различные ценные бумаги на глобальном фондовом рынке.

Кстати, ознакомиться с содержанием моего инвестиционного портфеля вы можете в видео по этой ссылке:

( Читать дальше )

Моё выступление в школе срочного рынка

- 14 января 2019, 11:39

- |

1. Есть ли пузырь на фондовом рынке США? Чем рынок в целом отличается от отдельной акции?

2. Сравнение подходов к анализу фондовых рынков в целом. Фундаментальный и технический анализ, метод исторических сопоставлений.

3. Нормирование рынка и его основные принципы. Национальный капитал в определении Пикетти. Индикатор Баффета.

4. 200 лет рынка акций США — рост и цикличность. Обратный выкуп как причина иллюзии дороговизны.

5. Почему индекс проигрывает ВВП? Что такое моральная амортизация капитала и когда пассивный инвестор терпит убытки?

6. Общая формула доходности индекса. Доходность рынка США на перспективе 200 лет. Сравнение с рынком России.

7. Рынок без доходности — реальность или сферический конь в вакууме? Альтернативный взгляд на причины формирования стоимости.

Разумеется, Москва. Билеты по ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал