Блог им. alant

Финансовый кризис. Индикаторы приближения кризиса.

- 29 октября 2019, 14:50

- |

Финансовый кризис. Экономический кризис. Дефолт. Обвал рынков. Как только не пугают нас СМИ будущим апокалипсисом в международной экономике. Похоже вопрос сейчас только в том, когда именно это произойдет. В этом году, через год или ближе к 2023-ему году, например.

Я инвестирую еще с прошлого века и меня, конечно же, тоже интересует эта тема. Прежде всего еще и потому, что мой капитал довольно объемен (во всяком случае для меня) и вложен в различные ценные бумаги на глобальном фондовом рынке.

Кстати, ознакомиться с содержанием моего инвестиционного портфеля вы можете в видео по этой ссылке:

Читайте до конца и вы узнаете почему финансовый кризис достаточно близок. Познакомитесь с сутью и текущими значениями, таких общеизвестных индикаторов приближения кризиса, как инверсия кривых доходностей, индикатор Баффета, байбеки, IPO и тд.

А начнем мы с золота.

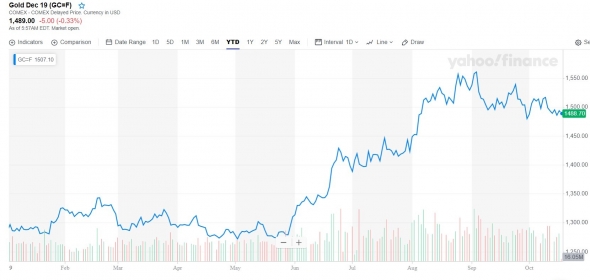

Первый индикатор — золото

Золото устойчиво растет в цене уже больше года. Инвесторы перекладываются в золото. Золото – это бегство от рисков. Также инвесторы, в рамках ухода от рисков перекладываются в некоторые валюты экономически и политически стабильных стран. Накануне кризиса и на начальных его этапах золото растет в цене. Я бы добавил, что признаком приближающейся рецессии является не сам по себе рост цены золота, а именно уход от рисков. Имеется в виду периодически усиливающийся отток капитала из рисковых активов, например, развивающихся стран и т.д.

Да, золото — это хороший защитный актив, обладающий слабой корреляцией с акциями. Но важно осознавать, что «золото ничего не производит» (это говорил Уоррен Баффет) и рассчитывать, что оно даст прирост капитала, как бизнес генерирует добавленную стоимость, не стоит. Однако, инвесторы от рисков бегут именно в золото. И мы видим это на графике. График с начала 2019года.

И при усилении кризисных явлений темпы роста котировок золота могут увеличиться. Однако, стоит добавить, что при развитии предполагаемого финансового кризиса, так сказать, в процессе, центробанки, так старательно накапливающие золото в своих сейфах, могут начать его продавать по целому ряду причин.

В последнее время, а мы видим это на графике, рост цены золота приостановился. Что, скорее всего, является следствием реальных и вербальных стараний мировых финансовых властей, которые пытаются поддержать фондовые рынки. Но чем дольше и сильнее поддерживать, тем драматичнее будет падение.

Второй индикатор кризиса-это BUYBACK и дивиденды

Байбек — это когда компании выкупают свои акции с рынка. Почему они это делают?

При нормальном и здоровом росте бизнеса лишние денежные средства компании, в основном, направляют на модернизацию производственных мощностей, на расширение бизнеса, на развитие и формирование спроса и увеличение предложения. Но в период, когда спрос падает или упадет по прогнозам, нет смысла вкладываться в развитие бизнесов. В этом случае, компании либо увеличивают дивиденды, либо проводят обратный выкуп BUYBACK.

Кроме того, порой компании через обратный выкуп маскируют выход крупных институциональных инвесторов из состава акционеров. А уж они то знают о рынке, спросе, текущем положении дел и т.д. многое и заранее. Это делается для поддержки курса акций на достаточно комфортном для восприятия рынком уровне. Проблемы, таким образом, скрываются.

Так вот, увеличивающееся число эмитентов осуществляющих байбэк, и рост дивидендных выплат, является явным предвестником кризиса в экономиках.

В 2008 году, перед известными событиями, размер байбэков сильно вырос.

По текущей ситуации с байбеками и дивидендами:

- Байбек компаний индекса S & P 500 значительно снизился во втором квартале 2019 года: выкуп акций во втором квартале 2019 года составил 164,5 млрд долларов США — на 20,1% ниже, чем в первом квартале 2019 года, на 13,7% ниже, чем во втором квартале 2018 года, и на 26,2% ниже, чем в четвертом квартале 2018 года.

- Выкупы по-прежнему сосредоточены в топ-20 компаний. Лидер Apple.

- Байбек за 12-месячный период, заканчивающийся в июне 2019 года, составил 797,0 млрд. долларов США, а в первом квартале 2019 года, для сравнения, составил 823,2 млрд. долл. США. Но в итоге байбек оказался на 23,4% больше год к году, то есть, год к году все-таки рост. Хотя тенденция и улучшается.

- Дивидендные выплаты продолжают расти.

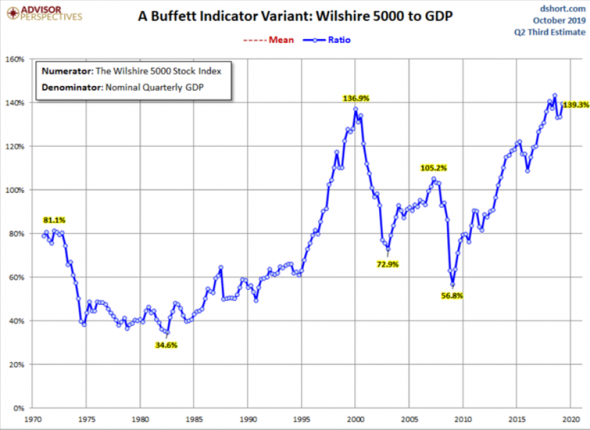

Третий индикатор – это известный индикатор Баффета

Суть его в том, что Уоррен Баффет отслеживает отношение капитализации фондового рынка к ВВП.

На графике видно, что значение этого отношения довольно серьезно превысило уровень 2008 года и даже уровень 2001года. И сейчас находится на очень высоком уровне, что говорит о явной переоценке фондового рынка США, по мнению Баффета.

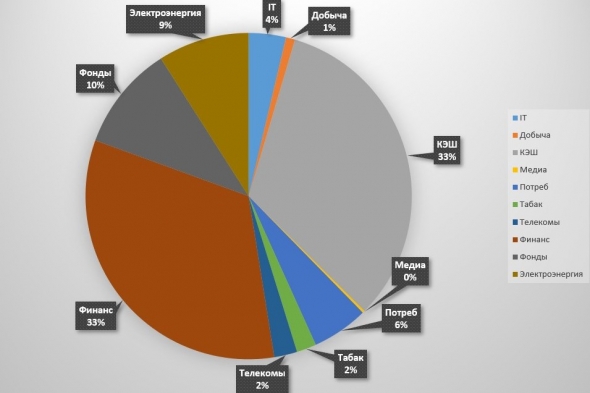

К тому же мы знаем, что мудрый старик Баффет накапливает кэш на счетах и не суетится.

Возможно, он прав.

Я, кстати, тоже не тороплюсь расстаться с кэшем, которого у меня на сегодня 33% от общей суммы портфеля.

А общая сумма портфеля, как вы знаете у меня более 20 млн. рублей на сегодня (ссылка на мой портфель в начале статьи). Есть чего терять.

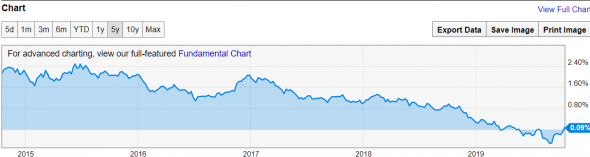

Четвертый индикатор- это инверсия кривой доходности краткосрочных и долгосрочных гособлигаций США

Это один из самых точных по мнению большинства экспертов индикаторов. Откровенно говоря, инверсия кривой доходности может наблюдаться в любых активах. Но принято считать, что именно в облигациях подобное явление становится предвестником финансовой бури, точнее будущей рецессии.

Давайте объясню по сути.

В нормальной ситуации на долговых рынках долгосрочные облигации имеют более высокую доходность, что напрямую связано с рисками. Как и в жизни, если вы даете кому-то в долг на 10 лет, то это однозначно более рискованное мероприятие, чем одолжить на пару месяцев. Конечно при прочих равных, т.е. если заемщики имеют одинаковую кредитную историю и схожую перспективу возврата долга сполна и вовремя. Считается, что за 10 лет с бОльшей вероятностью могут произойти некие негативные события у заемщика, которые могут повлечь за собой проблемы с возвратом долга. И это логично.

Так вот, перед кризисом доходность долгосрочных облигаций падает, а краткосрочных растет. Происходит это потому, что инвесторы постепенно начинают уходить из акций и перекладываются в облигации. И разница между доходностями длинных и коротких долгов становится минимальной. Далее происходит инвертирование кривой, это когда дальние доходности становятся меньше ближних.

Конкретно об облигациях и их доходностях на сегодняшний момент. Смотрим график.

На этом графике показана разница между доходностями 10-тилетних и 3-ехмесячными облигаций. Отрицательные значения означают, что доходность краткосрочных облигаций больше, чем у долгосрочных. Как я и говорил выше, в исторических периодах, связанных с кризисами, практически всегда, после этого события наступала рецессия. Как правило, беда приходила через 12-18 месяцев. Еще в марте этого года этот показатель разницы заходил в отрицательную зону, а в сентябре, началось восстановление значения в положительную зону. И сейчас мы наблюдаем уже положительную разницу. Старания американских властей по поддержке фондового рынка проходят не бесследно.

В инвестиционных кругах данный индикатор является наиболее авторитетным.

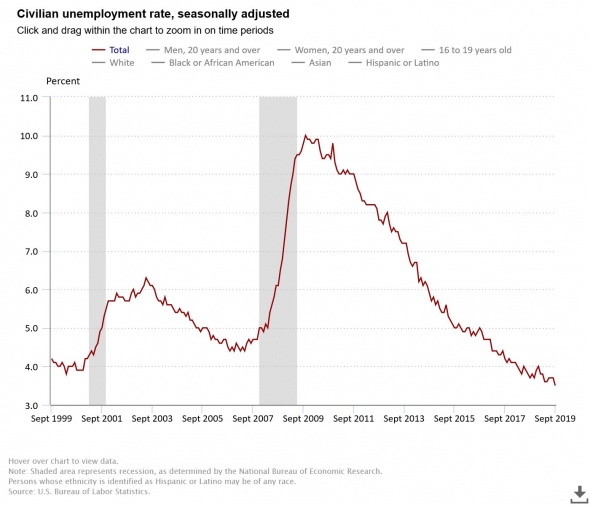

Пятый индикатор – это уровень безработицы в США

Сейчас наблюдается очень низкий уровень безработицы. Именно в моменты эйфории в экономике открываются новые бизнесы, расширяются рынки сбыта, наращивается штат работников, и как следствие, ведомый подобными настроениями растет фондовый рынок. Американский рынок растет уже очень давно.

На графике, столбцы соответствуют кризисным периодам и взаимосвязь с уровнем безработицы очевидна. Сейчас самый низкий уровень безработицы в США с 1990 года.

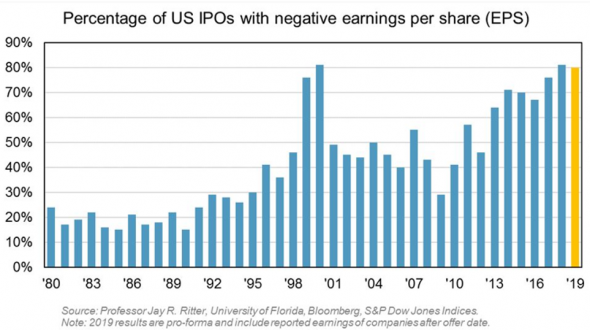

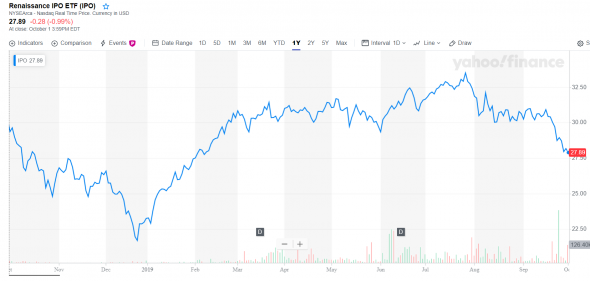

Шестой индикатор – IPO

По словам профессора Джея Риттера из Университета Флориды, в прошлом году 81% компаний, вышедших на IPO в США, сделали это с отрицательным 12-месячным доходом после выхода на АЙПИО. Это был самый высокий показатель с кризиса доткомов 2000 года, 76% в 2017 году и 67% в 2016 году. Согласно анализу, эта тенденция сохранилась в 2019 году. 80 процентов IPO этого года, по имеющимся данным, сообщали об отрицательных доходах за 12 месяцев.

А теперь можно взглянуть на график ETF, который состоит из компаний, ставших публичными недавно.

Видно, что тенденция сейчас нехорошая.

Будьте осторожны с IPO даже и в хорошие времен. На IPO зарабатывают инсайдеры и организаторы. Я критически отношусь к экспертам, блогерам и аналитикам продвигающим IPO. Эти люди просто зарабатывают на вас. Собственно, все эти предупреждения написаны в умных книгах. Это не я придумал. Например, в книге «Разумный инвестор» Бенджамина Грэма.

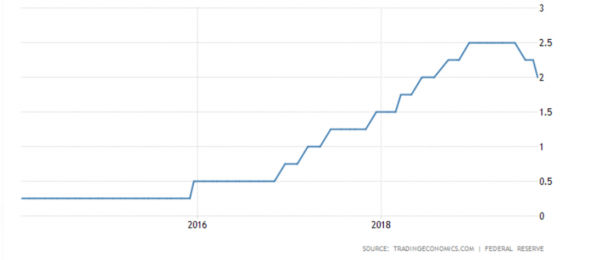

Седьмым индикатором является начало цикла снижения ставок ФРС США

Как правило, чаще всего в Америке начиналась рецессия, вскоре после начала цикла понижения ставок.

Начало цикла понижения ставок произошло. Это свершившийся факт.

Практически все индикаторы указывают нам на скорое наступление рецессии, а некоторые кризисные явления уже имеют место быть. При этом ряд рассмотренных индикаторов показывают улучшение. Думаю, что эти улучшения являются следствием совокупных стараний мировых финансовых властей и в особенности США. Трампу не нужна рецессия перед выборами. Но это не означает, что ситуация ему абсолютно подконтрольна. Искусственная поддержка рынков с помощью, например количественного смягчения очень долго длиться не сможет.

Вполне может оказаться, что сейчас уже не качественный рост, а рост необоснованный. И рынкам пора уже выпустить пар. Остается только ждать. Финансовый кризис придет как всегда неожиданно.

Не надо бояться кризиса. Кризис – это, прежде всего, возможность! Особенно для долгосрочного инвестора.

Возможность купить подешевевшие активы и, таким образом, существенно улучшить свой будущий инвестиционный результат.

Хочу вам пожелать удачных инвестиций даже в кризисные периоды!

Всем большого профита!

И да пребудет с вами сила сложного процента!

С уважением,

Александр

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

Но, что будеть и как будеть никто не знает.

Александр, для инвестора, имеющего такую сильную аргументацию в пользу надвигающегося кризиса, и вовсе не приводящего противоположную аргументацию, Ваш портфель явно перекошен в пользу роста. В кэше всего треть, в фин.секторе — целая треть. Надеетесь предугадать падение накануне?

Я смотрю вниз в текущий момент, но на мой взгляд падение уже давно должно было начаться. И на следующее утверждение быков честно говоря не знаю чем отпарировать:

«Если команда по защите фондового рынка будет продолжать работать также и дальше, если денежное расширение будет продолжаться и, как следствие, будут продолжаться байбэки, если Трамп будет продолжать считать высокие фондовые индексы одним из ключевых моментов для его переизбрания и делать все для этого, и т.д. и т.п., то

ПОЧЕМУ НАДО ПРЕДПОЛАГАТЬ, ЧТО ЧТО_ТО ИЗМЕНИТСЯ С ЭТИМИ РЫНКАМИ В ВЫБОРНЫЙ ГОД ?

Вот на это утверждение очень трудно найти контраргумент. Ам.фондовый рынок перекуплен уже давно, и событийного негатива тоже было полно, но рынки всякий раз выкупаются. Чем дальше, тем больше видно, что его рисуют (художник смотрит на графики с точки зрения ТА и имеет это ввиду), но почему рука этого художника должна дрогнуть завтра?