инверсия кривой доходности

✅ Инверсия по-российски

- 23 января 2024, 13:25

- |

Добрый день, друзья!

Многие инвесторы знают о таком индикаторе будущей коррекции рынков как инверсия доходности гособлигаций.

Принцип его действия состоит в том, что в нормальных экономических условиях доходность долгосрочных облигаций выше, чем краткосрочных. Однако, если у крупных институциональных инвесторов возникают опасения рыночных потрясений, они начинают продавать свои облигации. Поэтому доходность облигаций начинает расти.

При этом, в силу ряда причин более активно продаются краткосрочные облигации и поэтому их доходность в какой-то момент становится выше, чем у долгосрочных облигаций. Это явление финансисты называют инверсией доходности.

Индикатор инверсии на развитых рынка очень силён. За последние 25 лет инверсия доходности гособлигаций США длительно наблюдалась трижды и каждый раз вслед за ней происходили жесточайшие коррекции рынков. Инверсия имела место перед кризисом «дот-комов» в начале 2000-х гг., перед падением рынков 2008-2009 гг., а также перед обвалом 2022 г.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 17 )

Инверсия кривой и дефолт РФ

- 10 декабря 2023, 12:47

- |

Недавно в нашем теперь открытом уютненьком тг-канале вспоминали про дефолт РФ в 1998г и мало кто знает, что основным держателем российских гко-офз тогда был всего лишь 1 американский хедж-фонд Long-Term Capital (LTCM), основали который в 94г выходцы из Solomon и нобелевские лауреаты. Схема была тривиальной- собрать денег с инвесторов и вложить их в high-yield junk (высокодоходные мусорные облигации), с 50плечом разумеется. Первые годы прибыль успешно росла, а риски само собой уменьшались. Но в 1997г наступает азиатский кризис, как снежный ком маржин-коллы, вообщем risk-off. В результате фонду приходиться распродавать гко-офз. Стоимость их разумеется обваливается, а доходности улетают с 20% до 140%. Чтобы остановить такой отрицательный рост Ельцин принимает решение кинуть кредиторов и LTCM в итоге успешно доходит до 90% убытка.

Главная ошибка этих нобелевских лауреатов заключалась в том, что они не обратили внимание на состояние рынка долга- инверсию кривой.

Мораль сей басни-не будьте как нобелевские лауреаты, поглядывайте на главный опережающий индикатор.

( Читать дальше )

Кривая доходности и ее предсказательная сила

- 23 сентября 2023, 16:13

- |

файл со ссылками drive.google.com/file/d/1Eokv...

Интерес к облигациям всегда возрастает по мере роста неопределенности на рынке и мы посвятили несколько роликов теме облигаций. Сегодня наш выпуск — о кривой доходности и ее предсказательной силе.

Это будет перевод статьи из лучшей американской биржевой энциклопедии. Ссылка на нее будет активна в файле с презентацией, оригинал на английском, у нас гугл-перевод. Статья от июня 2023 года.

По сути, кривая доходности — это график. По горизонтальной оси — сроки погашения в годах, а по вертикальной — доходность в процентах

В статье показано как используется кривая доходности. И самое главное — это какие сроки чаще всего используются — от трехмесячных до 30-летних обязательств.

И в этой статье показано, что инверсия довольно часто возникает… чаще чем последующая рецессия. Образно выражаясь, инверсия предсказывает рецессию чаще чем она происходит на самом деле. В технике это называется “давать ложные сигналы”. При этом силу или степень инверсии оценить сложно.

( Читать дальше )

Текущее инвестирование в облигации противоречит обычному сценарию

- 09 сентября 2023, 17:06

- |

Как правило, деньги сегодня стоят больше, чем деньги в будушем. В нормальных условиях этот основной принцип приводит к увеличению доходности, получаемой инвестором от самых коротких сроков погашения до самых длинных, что отражает риск и издержки удержания долга в течение длительного времени — так называемую «премию за срок».

Но эта математика больше не применима после «инверсии кривой доходности». Короткие государственные облигации в настоящее время приносят больше процентов к погашению, чем длинные. Поскольку купоны по облигациям, выпущенным компаниями, включают так называемую «безрисковую ставку» доходности государственных облигаций с аналогичным сроком погашения, можно подумать, что эмитенты корпоративных облигаций наблюдают такую же инверсию. Но эффект не такой выраженный.

Кредитные спреды, которые представляют собой премию за риск, требуемую инвесторами для владения корпоративными, а не государственными облигациями, устанавливаются на основе оценки рынком воспринимаемого уровня риска эмитента. Как и доходность казначейских облигаций, они различаются в зависимости от срока погашения.

( Читать дальше )

Почему все говорят про инверсию кривой доходности? Объясняемы на пальцах

- 14 марта 2023, 18:51

- |

8 марта вышла новость о рекордном уровне кривой доходности облигаций (103.5 б.п.) — главного индикатора рецессии в экономике США. Расскажем простым языком, что это за индикатор и для чего он нужен.

Но прежде чем говорить по теме, введём несколько хорошо знакомых нам терминов (вдруг кто-то только пришёл на рынок и еще не во всем разобрался).

Облигации — ценная бумага, займ. Посредством ее покупки инвестор одалживает деньги компании и получает проценты. Через время эмитент (компания, выпускающая ценные бумаги) должен вернуть инвестору номинальную стоимость облигации.

При выпуске облигации покупают по номинальной стоимости (например 1 бумага имеет номинал в 1000 руб). На рынке же ее выкупают уже по рыночной (Чаще всего используют процентное выражение от номинала — 99%: 990 руб).

Доходность по облигации всегда определена — выплаченные купоны (в процентах) плюс возврат самого номинала по истечению срока займа. Покупая облигацию, стоит обратить внимание на ее доходность к погашению (такая доходность, которую получил бы инвестор, если бы купил облигацию в СЕЙЧАС и держал бы её до погашения).

( Читать дальше )

Мировые новости 10.03.2023

- 10 марта 2023, 11:37

- |

- Акции Credit Suisse обвалились на 6% после задержки публикации отчетности.

- За последние 24 часа на рынке криптовалют было ликвидировано длинных позиций на $303 млн, максимум с августа 2022.

- Фонд Кэти Вуд с момента основания заработал на комиссиях $310 млн, за это же время инвесторы фонда потеряли почти $10 млрд.

- Банк Silicon Valley сообщил об убытке в $1.8 млрд после продажи портфеля ценных бумаг стоимостью $21 млрд.

- 4 крупнейших банка США потеряли $52 млрд капитализации после падения акций Silicon Valley Bank на 60%.

- Инвесторы распродают акции банков США из-за проблем у небольшого банка Silicon Valley, ориентированного на технологии.

- Binance закрыла для россиян покупку долларов и евро через сервис P2P.

- Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше.

Fundstrat: На ралли акций не повлияет ястребиная риторика Пауэлла, т.к. снижение инфляции по-прежнему указывает на 20% рост рынка в этом году.

( Читать дальше )

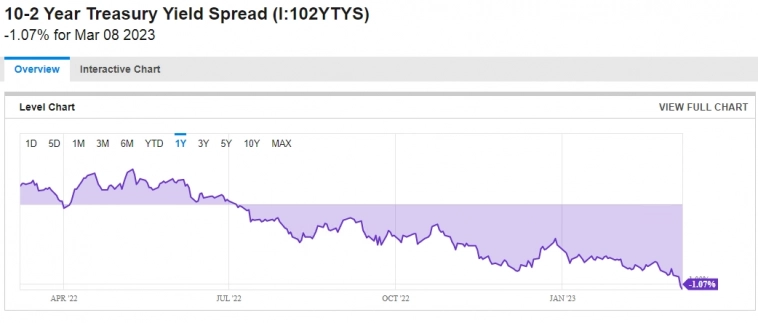

Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

- 09 марта 2023, 18:13

- |

Ключевой индикатор рецессии выдал свой самый громкий сигнал после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что базовые процентные ставки, вероятнее всего, вырастут выше, чем ожидалось ранее.

Инверсия между доходностью облигаций США сроком на 2 года и 10 лет достигла рекордных 103,5 базисных пункта во вторник, по данным Refinitiv. Позже она сократилась до 102,4 базисных пункта.

В нормальные экономические времена доходности на более короткие сроки ниже, чем на более длительные сроки. Однако в течение нескольких месяцев доходности на 2 и 10 лет были инвертированы в связи с растущими опасениями о рецессии, поскольку Федеральная резервная система продолжает сжимать политику для сдерживания инфляции.

Доходность на 2 года в настоящее время составляет 4,992%, в то время как доходность на 10 лет составляет 3,968%. Тем временем, вероятность того, что Федеральная резервная система повысит свою базовую ставку на 50 базисных пунктов 22 марта, составляет 61,6%, что превышает 31,4% за день до этого.

( Читать дальше )

Инверсия кривой доходностей облигаций.

- 09 марта 2023, 16:45

- |

Ох сколько уже сказано на эту тему, но стоит еще раз осветить ее смартлабовцам.

Инверсия кривой доходности казначейских облигаций США происходит, когда краткосрочная доходность государственных облигаций США (например, 2-летней казначейской ноты) выше долгосрочной доходности (например, 10-летней казначейской ноты). Это необычное явление, поскольку долгосрочные облигации обычно предлагают более высокую доходность, чем краткосрочные, чтобы компенсировать дополнительный риск, связанный с хранением облигации в течение более длительного периода времени.

Исторически сложилось так, что инверсия кривой доходности рассматривается как сигнал надвигающейся экономической рецессии. Это означает, что инвесторы больше обеспокоены краткосрочными экономическими перспективами, чем долгосрочными, что может привести к снижению кредитной и инвестиционной активности. Кроме того, это может привести к снижению доверия потребителей и замедлению экономического роста.

Федеральная резервная система США внимательно следит за кривой доходности и в прошлом использовала ее в качестве сигнала для корректировки денежно-кредитной политики. Например, если кривая доходности становится инвертированной, ФРС может снизить краткосрочные процентные ставки, чтобы стимулировать экономический рост и предотвратить рецессию.

( Читать дальше )

Спред между 10-летними и 2-летними трежерис бьет новые рекорды.

- 01 декабря 2022, 15:57

- |

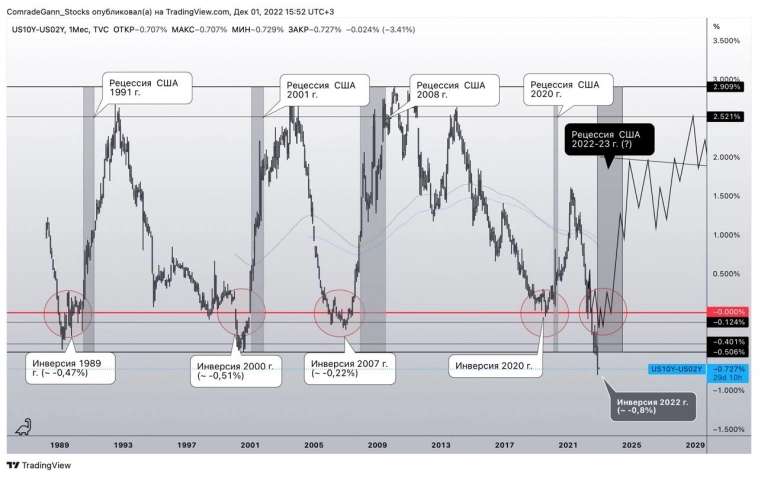

🇺🇸 Инверсия кривой доходности

Спред между 10-летними и 20-летними трежерис бьет новые рекорды.

Что ж, комментариев, однако, немного.

В моменте, значение спреда достигло -0,8% ❗️

Фактор все тот же: доходность на 10-летние трежерей снижается (это значит, что их активно покупаю), а на 2-летние продолжает стоять на месте. Несмотря на смягчение риторики ФРС в отношении ключевой ставки и роста фондовых рынок, инвесторы продолжают склоняться к рецессии в экономике.

Борьба ФРС с инфляцией путем повышения ключевой ставки снижает экономическую активно и спрос.

-0,8% — это много? На втором графике видно, что инверсия кривой доходности уже была в районе -2%. Но это было в 80-х. Там проходили многие фундаментальные события, которые определили текущую экономическую парадигму (неоднократно писал про 40-летний тренд). Но если сравнивать это значение с тем, которые были в «новой» экономике, то да — это очень много. Во время кризиса доткомов значение инверсии были -0,5%… сейчас -0,8%…

( Читать дальше )

Инверсия уже -0,65%

- 16 ноября 2022, 22:09

- |

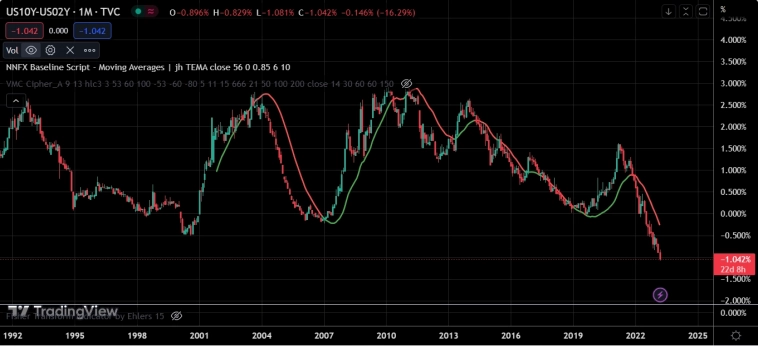

🇺🇸 Инверсия кривой доходности

Глубина инверсии кривой доходности между 10-летними и 2-летними трежерями продолжает увеличиваться. Спред уже -0,65%. Официально — это рекорд на предоставленном графике, начиная с 90-х.

Происходит он потому, что доходность на 2-летние госбонды стоит на месте, а на 10-летние падает. Пока нет информации про выкуп облигаций со стороны ФРС, поэтому вопрос: растет спрос со стороны инвесторов? «Тихая Гавань» с уже неплохим уровнем доходности?

#US10Y #US02Y

Мой тг-канал: t.me/ComradeGann- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал