Игра на понижение

Личное мнение: 2 сценария, как рынок США может выйти на справедливую оценку

- 23 декабря 2020, 16:43

- |

Личное мнение, 2 варианта выхода рынка США из перекупленности.

Вариант 1. Инфляционный (рост всех товарных рынков переходит в инфляцию, растут ставки ФРС и ЦБ во всем мире).Длительный боковик при высокой инфляции и росте ставок, как в США в 1971 — 1980

(это было 2-кратное падение, если учесть инфляцию), тогда были и коррекции 20 — 45% с возвратом Dow Jones к докоррекционным уровням..

Вариант 2.

Умеренная инфляция, прохождение через медвежий рынок.

Все пузыри рано или поздно, возвращались к реальности.

Вариант 2 быстрее вернет рынки к реальности.

Если Байден сможет провести рост налогов и уменьшить дефицит бюджета США, это приведет к варианту номер 2.

Гигантские стимулы, которых хотел Трамп и раздача тысяч долларов каждому американцу — это вариант 1.

Недавно перечитал книгу 2010 года, бестселлер 2010г. Майкла Льюиса «Большая Игра на понижение».

Не говорю, что что — то похожее обязательно повторится в 2021г.., возможны разные сценарии на 2021г.

Конечно, мы не можем знать будущее. Считаю, изучение истории полезным для понимания возможного будущего.

«Самые сложные вещи можно растолковать и последнему тупице, если у него еще нет представления о них;

но даже в самом простом не убедить того, кто твердо уверен, что знает, о чем идет речь». Лев Толстой. 1897г.

Книга без формул, читается легко. Про действия крупных финансистов в конце XX века и до 2010г.

Майкл Берри покупал (на сумму свыше $миллиарда купил) у крупнейших банков дефолтные свопы и

ждал, года 3 покупал и ждал, пока рынок не поймет, что ипотечные облигации SubPrime — фуфло.

Стив Айсман делал примерно то же самое.

»Ценам на жилые дома даже не нужно падать.

Им нужно просто перестать расти такими

беспрецедентными темпами, как последние несколько лет и

огромное число американцев не сможет обслуживать взятые ипотечные кредиты", считал Айсман.

Интересно написано про то, как банки прячут отчетность за балансом (отчетности банков, публичных компаний – частично фуфло).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 25 )

Можно ли шортить ETF на индексы? ( VOO, DIA,VGT)

- 14 апреля 2020, 13:10

- |

Игра на понижение.

- 21 января 2020, 19:44

- |

Наверняка, те кто смотрел фильм «Игра на понижение», помнят как трейдеры гаражного хеджфонда сделали ставку на понижение американского рынка жилой недвижимости еще до обвала 2008 года. Парни хорошо заработали, однако перед сделкой они отправились в Вегас на конференцию быков рынка ипотечных облигаций, где собирались узнать аргументы тех, кто играли на повышение.

Именно, аргументы противоположной стороны в сделке играют решающую роль в принятии торгового решения, ведь как известно рынок сколь угодно долго может двигаться против нас, если аргументы контрагентов достаточно сильны. Вот и я, прежде чем играть на понижение, хочу рассмотреть доводы покупателей, чтобы не оказаться один на один с бычьим рынком.

Сегодня мой выбор пал на рынок стали, и я собираюсь шортить одну из акций сектора, основной фундаментальный показатель которой — сталь демонстрирует понижательную динамику. Однако, прежде чем идти на риск, мне хотелось бы услышать аргументы тех, кто сегодня является быком на рынке выбранного мною эмитента и либо остаться при своем мнении, либо изменить его на диаметрально противоположное.

( Читать дальше )

Когда брокер "дает шорт", он предоставляет акции других клиентов? Что будет происходить если все клиенты продадут акции, а "шортист" будет удержать шорт. Брокер будет вынужден купить акции?

- 14 октября 2019, 08:22

- |

Чем хуже, тем лучше!

- 05 июня 2019, 23:02

- |

Субстандартный кредит в США в 2005-2006 гг

- 28 мая 2019, 19:56

- |

Кто-нибудь может привести пример с конкретными цифрами?

Например кредит на 300000$ на 20 лет под 8%.

Первый два года выплаты по 1300$ в месяц, затем 18 лет по 3 200$.

Если первые два года такие поступления, то как пенсионные фонды покупали облигации или CDO с такой низкой доходностью?

Условно 5,2% — 2% — 2% = 1,2%.

Это с учетом что ипотечный банк получал свои условные 2% при продаже «тела» кредита, а затем и инвестиционный банк еще свои 2% включенные в стоимость облигации?

Т.е. пул 1000 ипотек по 1 млн $ инвестиционный банк выкупает у ипотечного брокера за 1020 млн и выпускает «свои» 1040 облигаций по 1 млн. с каким-то уже низким процентом. Условно 1,2%.

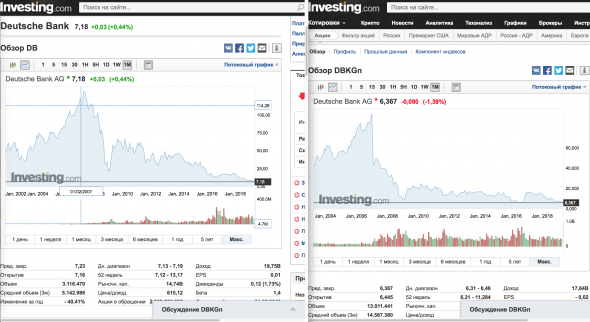

Акции Deutsche Bank, разъясните движение.

- 26 мая 2019, 11:59

- |

Deutsche Bank — очень много продавал дефолтных свопов.

Я посмотрел график обыкновенных акций (ODR) «на Америке» и в Германии.

Почему разные графики в тот период?

В Германии 01.01.07 — 94€, 01.02.07 — 44€.

В США 01.01.07 — 123$, 01.02.07 — 114$, и даже еще и хай 01.04.07 — 134$.

Игра на понижение (фильм) для тех кто хочет разобраться в нюансах.

- 20 мая 2019, 10:57

- |

https://www.vanityfair.com/news/2010/04/wall-street-excerpt-201004

Далее машинный перевод.

/>/>/>/>

( Читать дальше )

Стратегия «Мюнхгаузена» снова в деле

- 11 апреля 2019, 18:00

- |

Суть стратегии можно посмотреть тут. Если кратко, то это открытие коротких позиций по акциям, которые отсеклись по дивидендам, с ожиданием дальнейшего снижения на сумму дивидендов в течение двух недель. Итоги тестирования тут.

Многие благополучно забыли про эту стратегию, но я помню, как она принесла прибыль. И вот скоро стартует новый дивидендный сезон 2019. Большое количество компаний провели хороший год и прогнозируют неплохие дивиденды.

Сегодня я анонсирую подготовку к новому сезону. Основные вводные я не меняю. Единственным нюансом, который я буду учитывать — это промежуточные дивиденды. Компании, которые уже заплатили дивиденды и вскоре будут производить доплату, мне не интересны. Также не интересуют компании у которых

( Читать дальше )

Как правильно торговать опционами урок 4

- 01 марта 2019, 11:40

- |

В этом видео уроке мы рассмотрим железную бабочку, поговорим о гамме, узнаем как срок экспирации влияет на конструкцию, обсудим подводные камни, на которые наступают опционщики.

Видео урок 1 https://www.youtube.com/watch?v=JSFRk3TXC3I&t=46s

Видео урок 2 https://www.youtube.com/watch?v=IVtHnX_3TVE

Видео урок 3 https://www.youtube.com/watch?v=ZJ05yBQXmUM

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал