ИНВЕСТИЦИИ

На чем растет Сбербанк преф?

- 12 сентября 2017, 15:32

- |

Сбербанк – крупнейший Российский банк, на который приходится около трети всех банковских активов страны и 45% всех вкладов населения. Операционные доходы в 2016 составили более 1,3 трлн. руб, чистая прибыль достигла 540,5 млрд руб. Более подробные фундаментальные показатели представлены на официальном сайте компании.

Согласно текущей стратегии развития Сбербанк отводит 20% чистой прибыли Группы по МСФО на дивиденды акционерам, в ряде случаев норма выплаты дивидендов может быть увеличена. За 2016 год выплаты составили 135,5 млрд. руб. или 6 руб. на акцию при распределении 25% прибыли по МСФО. Ожидаемая экспертами дивидендная доходность составляет 4,5% по обыкновенным акциям и 5,4% по привилегированным.

Как следует из приведенного ниже графика, за последние месяцы цена привилегированных акций Сбербанка демонстрирует существенный рост и для инвесторов закономерен вопрос: На чем растет преф Сбербанка?

( Читать дальше )

- комментировать

- 266 | ★1

- Комментарии ( 4 )

Итоги за июнь - август

- 10 сентября 2017, 20:52

- |

Давно не писал, был занят на работе. вот краткие итоги:

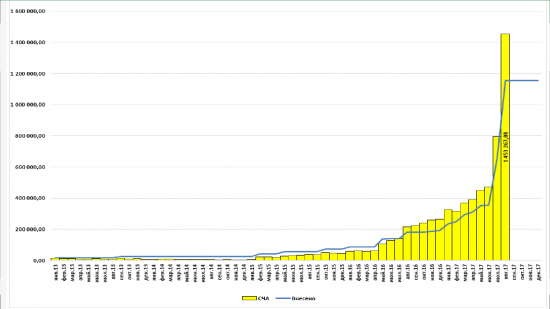

За июнь — август внес на счет 803 242 руб. и за весь период 1 154 242 руб. прибыль за период составил 299 025,88 рублей.

Портфель на 10.09.2017 года:

Ленэнерго — 4000 акций.

ММК — 3000 акций.

Мечел преф. — 6150 акций.

Распадская 2910 акций.

ГМК норникель — 40 акций.

За этот период пришли дивиденды:

ММК — 3 242 руб.

Мечел — 9 124,59 руб.

Ленэнерго — 26 097,74 руб.

( Читать дальше )

1/5 СИГНАЛЫ ПАНИКИ - VIX 3 Points (S&P 500)

- 10 сентября 2017, 17:51

- |

Сигналы Паники или как войти в рынок в правильное время.

VIX это синтетический индекс для определения волатильности опционов на индекс S&P 500. по другому его также называют „баромертер страха“.

Как он рассчитывается и для чего он предназначен, это все точнее можно прочитать здесь:

utmagazine.ru/posts/3854-vix-indeks-straha-na-amerikanskom-fondovom-rynke.html

или тут

smart-lab.ru/blog/68640.php

Так как научили меня его использовать в моей утренней рутине, он является одним из 5ти сигналов паники на американской бирже, я доканально опишу ниже.

Кстати эти сигналы интересны и " полезны" не только для опционщиков, но и для среднесрочных и долгосрочных инвестроров на американсой бирже. Они дают ИНОГДА закупиться почти по самым " лоям".

Если посмотреть график, то его естественная нижняя граница находится примерно у числа 10. Средний балл примерно 16 — Это значит нет никакого страха, все сидят пьют кофе и наблюдают как их инвестиции растут.

( Читать дальше )

Облигации актуальны и лучше вклада в банке

- 09 сентября 2017, 15:55

- |

Начну с цифр:

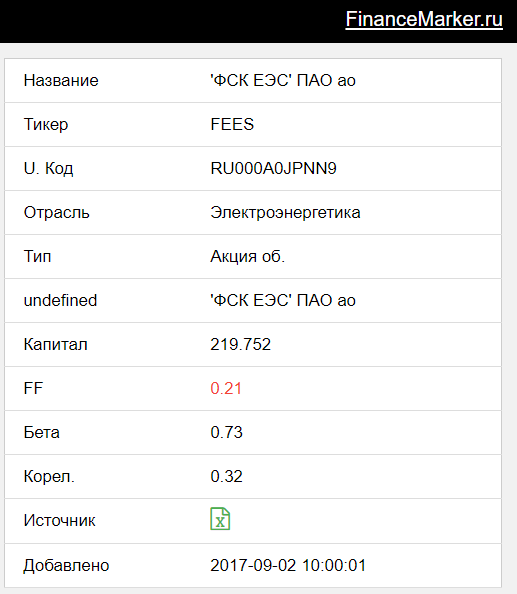

Я купил 3 вида ОФЗ в августе этого года, а именно:

ОФЗ ПД о.к. 26215 в. — 2 шт. сделка 2.08.17 тариф брокера 0.77 рубля.

ОФЗ ПД о.к. 26220 в. — 1 шт. сделка 3.08.17 тариф брокера 0.39 р.

ОФЗ 26217 — 6 шт. сделка 18.08.17 тариф 2.39 р.

Результат на 9.09.17

Т.е. я заработал от 0.9% менее чем за месяц, купив ОФЗ. Это не считая НКД (накопленного купонного дохода). О чём я хочу сказать?

Я хочу сказать о том, что Облигации — это консервативно, но именно сейчас рублёвые облигации — это хорошая идея. Для спекулянтов это идея заключается в покупке облигаций на срок до года, с последующей продажей, когда доходность по ним снизится с 7% до 5-6% (для ОФЗ).

Обычным гражданам я бы предлагал облигации, как альтернативу банковскому вкладу. Если человек хочет сделать рублёвый вклад в Сбербанке на 3 года, с возможностью досрочного изъятия без потери дохода — это 4% годовых. Сегодня это 4%. По облигациям Сбербанка можно получать 9% на протяжении тех же 3-х лет!

( Читать дальше )

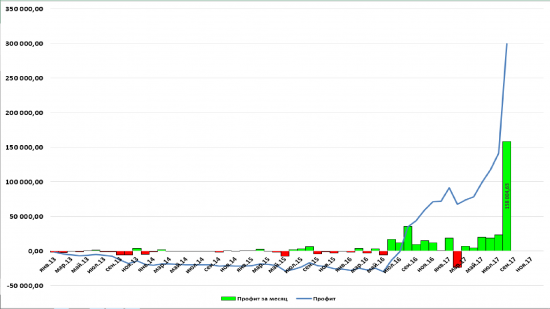

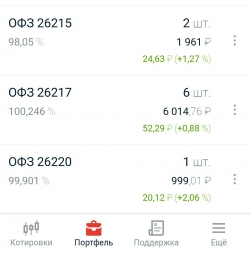

обзор ФСК ЕЭС и изменения в портфеле financemarker.ru

- 09 сентября 2017, 12:35

- |

Добрый день!

В сегодняшнем обзоре компания ФСК ЕЭС. Этой компании нет в наших рекомендациях, однако, как могли видеть PRO подписчики, она есть в портфеле. А по-скольку, кто-то также может ориентироваться на портфель, важно провести данный анализ, т.к. после публикации отчета за 1 полугодие 2017 года по МСФО, ситуация с компанией изменилась.

Также к слову, хочу еще раз порекомендовать всем подписчикам особенно внимательно сейчас за обновлениями на financemarker.ru Каждый день публикуются новые отчеты и чем раньше вы оцените по нашим мультипликаторам, тем больше у вас шансов на этом хорошо заработать. И имейте ввиду, если вы знаете, что компания УЖЕ опубликовала какой-то МСФО отчет за 1 полугодие 2017 году, но у нас на сайте его еще нет — обязательно пишите, мы добавим его течение пары часов.

Теперь к обзору.

1. Карточка компании ФСК ЕЭС

2. Мультипликаторы компании ФСК ЕЭС

( Читать дальше )

Моя самая доходная инвестиция!

- 08 сентября 2017, 07:27

- |

Итого, я получил, за последние три года +500% роста стоимости бетона и по 40% годовых от аренды. Не одна моя акция такого дохода мне не дала.

Другой пример… я купил свою двушку в новом микрорайоне за 2.05млн в 2011 году, сейчас с учетом падения цен стоит 2600.

Мораль-1: надо выбирать правильные объекты. Мораль-2: пока дешего, покупайте.

Инвестиции в РФР: прошел год. Похвастаться нечем.

- 07 сентября 2017, 15:12

- |

В основе моей идеологии инвестирования — подход Олега Клоченка. То есть ориентированность на доход и большой горизонт инвестирования.

Алгоритм примерно следующий:

- ежемесячно делаем сбережения и докладываем на инвест-счет

- половина денег = кэш (облигации + фортс). Кэш нужен на случай распродажи, чтобы купить интересное дешевле.

- половина денег = акции

- акции покупаем недооцененные/дающие доход

Вывод:

( Читать дальше )

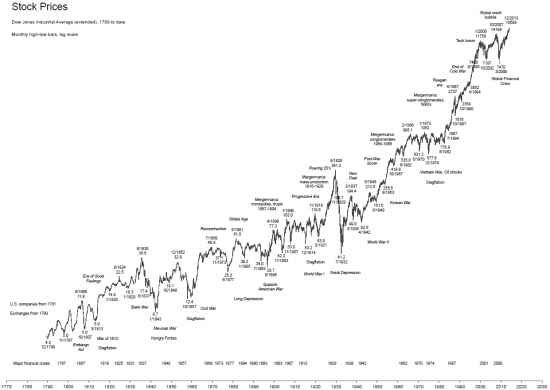

Баффет покупает всегда... И сейчас тоже. Потому что США растут всегда.

- 06 сентября 2017, 19:05

- |

Так случается постоянно. Но если нет сильных признаков кризиса, то не стоит и беспокоиться. И поверьте, любой кризис не случается сразу. Ему предшествует в течение нескольких лет подготовка. Всем дилетантам кажется, что пузырь лопается «неожиданно» :)

Если говорить об инвестировании, то вообще любое время прекрасно для покупок.

Как недавно сказал Баффет в интервью в баре: «Я покупаю при любой ситуации, любом президенте и любом военном положении». И добавил: «Я пережил Много президентов, Карибский кризис, и многое ещё чего, что случается ВСЕГДА. Но я верю в Америку как лучшую систему, поэтому верю в постоянный рост экономики». Когда его спросили покупает ли он сейчас, он ответил: «Конечно! Но я вам не скажу что именно, а то цены быстро взлетят :)».

И кто опровергнет старика Баффета?

Может этот график? Похоже, что нет.

Покупать можно всегда, особенно если знаешь чуть больше чем другие...

О том как можно воспользоваться правильными знаниями, смотрите мой профиль в разделе о СЕБЕ.

Андрей Мовчан раскритиковал Георгия Вербицкого в фейсбуке за инвестиционную наивность

- 05 сентября 2017, 23:46

- |

Андрей Мовчан раскритиковал Георгия Вербицкого в фейсбуке за инвестиционную наивность

Андрей Мовчан:По мотивам истории с Открытием и разговорам с знакомыми.

Друзья мои, — особенно те, кто не из мира финансов — а таковых у меня довольно много. Пишу тем, у кого есть сбережения в долларах/евро и кто хранит их в России. В банках, у брокера, или просто дома под матрасом — не столь важно.Хочу вам сказать, что единственная причина хранить их в российской юрисдикции — это ставка >5% в государственном банке (такое есть у одного моего знакомого).

В остальных случаях вы:

а) подвергаетесь страновому риску, который у России исторически довольно сильный — за прошлый век сбережения обнулялись по-крупному два раза, и уменьшались под разными предлогами несчетное количество раз

б) недополучаете доходность, которая могла бы быть примерно 10%Правильный способ хранить доллары и евро — это счет в Interactive Brokers. Это крупный и надежный американский брокер с историей в 30 лет, торгуется сам на бирже под тикером IBKR.

Брокерский счет НЕ НУЖНО декларировать. И самое крутое, это то, что на этом счету можно реализовывать стратегии, которые консервативно позволять заработать около 10% годовых в долгосрочной перспективе. Консервативно и без каких либо активных действий. Даже не нужно быть трейдером — просто открыть счет и купить 5-6 дивидендных тикеров.

Открыть счет можно электронно и удаленно. Есть даже русскоязычный саппорт. В общем, все настолько шоколадно, что я просто не понимаю людей моего поколения, которые не пользуются/не знают. Есть есть вопросы, пишите, расскажу, как все сделать правильно. Окно возможностей пока еще есть, но сколько продержится, неизвестно.

Всем позитивных выходных)

Вот интересно, как вполне приличные в жизни люди совершенно теряют стыд, когда речь заходит о финансовых рынках. Ну почему в хорошем обществе не принято рекомендовать лечиться ослиной мочой или объявлять что ухо летучей мыши приносит удачу, но легко можно написать, что инвестиции в 5-6 акций с высокими (??) дивидендами на длинном горизонте — это консервативная (!!) инвестиция, да еще дающая 10% годовых в долларах? Что это — синдром плохого студента (я не знаю что я чего-то не знаю), или availability bias (у меня за пару лет так вышло и я думаю что так будет всегда), или просто безответственное заявление? Но где хоть какая -то рефлексия? Почему если так можно делать 10% годовых при ставке кредита в большом банке в 2% годовых, крупнейшие игроки мира еще не скупили все эти акции?

Люди, запомните. На «открытом рынке», где вся информация одинаково доступна и используется, лучший результат это индекс минус чуть-чуть. А индексы умеют ходить не только вверх, а исторически DJ это 6% годовых, а дальше, сдается мне, будет меньше. А историческая волатильность у портфелей акций в полтора раза выше доходности, так что тот, кто случайно получил 10% годовых, заплатил за это просадками по 10 — 2*15 = 20% вниз как минимум. И если вы идете в портфели акций, я бы на вашем месте ожидал 5% годовых с волатильностью 7,5%, то есть просадки до минус 10 — 17,5%, и это если вы крутой игрок. Эти уровни корреспондируют с уровнями абсолютного дохода — опыт показывает, что если вы круты, то ваш абсолютный (то есть не привязанный к индексам) доход будет упираться в инфляцию + 3%, то есть сегодня примерно те же 5% годовых, только волатильность будет сильно меньше.

Большие доходности и меньшая волатильность это либо краткосрочная удача, либо использование очень специального оборудования, либо специальные рыночные возможности. И это никогда не консервативно — не слушайте магов, астрологов и шарлатанов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал