ИНВЕСТИРОВАНИЕ

Элемент: когда инвестиции = технологический прорыв

- 29 августа 2025, 14:46

- |

🧮 Российский рынок чипов и микроэлектроники переживает в последние годы самый настоящий ренессанс: миллиарды рублей инвестиций, масштабные программы господдержки и стремление к технологическому суверенитету. И в этом контексте особенно любопытно взглянуть на финансовые результаты по МСФО за 6 мес. 2025 года одного из лидеров на отечественном рынке — Группы Элемент.

〽️ Выручка компании с января по июнь сократилась на -19% (г/г)до 16,1 млрд руб. Однако за этими сухими цифрами скрывается гораздо более сложная и многогранная картина. Ключевые направления показали полярную динамику:

↗️ Сегмент электронной компонентной базы испытал давление, из-за снижения спроса со стороны промышленных предприятий и переноса контрактов на последующие периоды.

↘️ В то время как сегменты блоков и модулей, а также точного машиностроения, напротив, показали впечатляющий рост продаж (+37% и +80% соответственно), заложив фундамент для дальнейшего увеличения рыночной доли.

〽️ Снижение продаж привело в итоге к сокращению показателя EBITDA на -36% (г/г) до 3,6 млрд руб. По мере восстановления спроса со стороны промышленности динамика EBITDA должна нормализоваться.

( Читать дальше )

- комментировать

- 346

- Комментарии ( 0 )

Selectel: ещё одна облигационная находка для инвестора?

- 29 августа 2025, 09:20

- |

🧑💻 Наблюдаемый с начала лета активный приток капитала в фонды облигаций вовсе не случаен! Начавшийся цикл смягчения ДКП толкает инвесторов активно искать инструменты, способные предложить хорошую премию, по сравнению с традиционными депозитами и ОФЗ.

И в этом контексте меня заинтересовал новый облигационный выпуск Selectel, о котором я еще отдельно расскажу вам в начале следующей недели. Ну а сегодня предлагаю познакомиться со свежими результатами компании по МСФО за 6m2025, ведь для потенциального облигационера очень важно изучить финансовое положение эмитента, прежде чем доверить ему свои деньги.

💻 Для тех, кто ещё не знаком с бизнесом компании, поясню вкратце. Selectel занимает одну из лидирующих позиций на российском рынкевыделенных серверов и облачных решений. Услугами компании пользуется бизнес разного размера для безопасного хранения и обработки своих данных. По сути, Selectel предоставляет возможность отказаться от масштабных капзатрат на собственную IT-инфраструктуру. Очень актуальная ниша для бизнеса на сегодняшний день, тут без вопросов:

( Читать дальше )

Фиксируем доходность: Росинтер предлагает 25,5% годовых в новом выпуске облигаций!

- 28 августа 2025, 16:17

- |

Но сегодня речь пойдёт не про акции Росинтера, а про облигации! Уже в пятницу стартует размещение очередного выпуска бондов Росинтер серии БО-01 на 500 млн руб., и мне кажется на них стоит обратить внимание, учитывая амбициозные планы компании по развитию франчайзинга и дальнейшей экспансии в регионы.

🍽 Росинтер — это не просто сеть ресторанов. Это одна их крупнейших на рынке публичных компаний общественного питания и признанный мастер работы в уникальных, высокомаржинальных локациях. Их рестораны в аэропорту Шереметьево и на ключевых ж.д. вокзалах страны — это больше, чем точки общепита. Кто часто летает, путешествует по нашей стране и любит наведываться в рестораны, наверняка согласятся с моим мнением, что это весьма ценные активыс гарантированным клиентским трафиком, который практически не зависит от локальной конкуренции или сезонности. Мало кто может похвастаться такой естественной защитой бизнеса.

( Читать дальше )

Как Сбер зарабатывает на чужих ошибках?

- 28 августа 2025, 09:49

- |

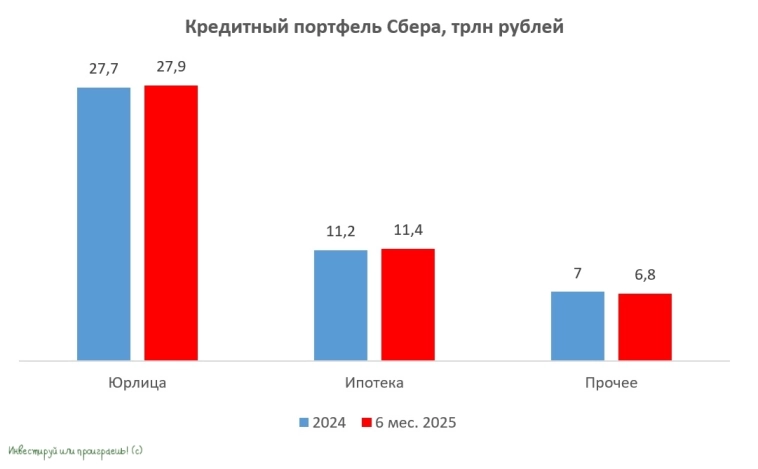

Первое полугодие 2025 года выдалось непростым для большинства отечественных финучреждений, однако Сбер продемонстрировал завидную устойчивость. Несмотря на жёсткую денежно-кредитную политику ЦБ, чистая прибыль эмитента выросла на +5,3% (г/г) до 859 млрд руб., а рентабельность капитала (ROE) совершенно не вызывает беспокойства, по итогам 6m2025 составив 23,7%, что существенно выше заложенных в Стратегии Сбера 22%.

В условиях, когда большинство банков борется с ухудшением качества кредитного портфеля и ростом просроченной задолженности, Сбер выделяется эффективной системой риск-менеджмента и высоким качеством активов.

🏦 Как отмечает Центробанк, основная волна проблемных займов приходится на продукты, выданные в конце 2023 — начале 2024 гг.

( Читать дальше )

Стратегия Займера в новой реальности

- 27 августа 2025, 07:36

- |

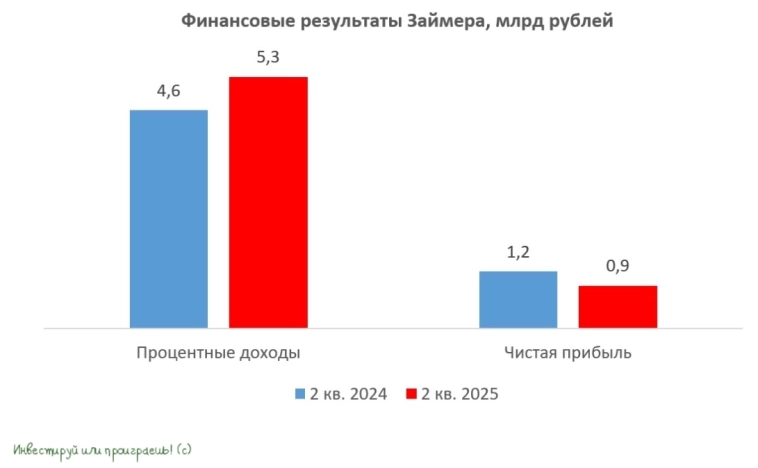

📈 Чистые процентные доходы c апреля по июнь увеличились на +16,5% (г/г) до 5,3 млрд руб. Компания проявляет высокую гибкость, оперативно реагируя на изменения рынка и требования регуляторов.

Причём Займер не только наращивает выдачу займов до зарплаты и среднесрочных займов, но и предлагает широкий спектр продуктов, включая виртуальные карты с кредитным лимитом и POS-займы, которые позволяют покупателям приобретать товары в магазинах в рассрочку.

📈 Обращает на себя внимание, что уже два квартала подряд компания зарабатывает 0,4 млрд руб. комиссионных доходов. По словам руководства, Займер активно (но не агрессивно!) продвигает дополнительные продукты и постепенно наращивает непроцентный доход. Это правильный курс и шаг вперёд на пути к финансовой стабильности, особенно в непростые экономические периоды.

( Читать дальше )

Каршеринг в штопоре: как Делимобиль теряет высоту

- 26 августа 2025, 08:56

- |

🧮 Цены на такси и каршеринг в России продолжают стремительно расти, значительно опережая инфляцию, а проблема с мобильным интернетом в российских регионах встаёт всё более остро. И в таких условиях особенно интересно проанализировать, как чувствует себя крупнейший каршеринг-оператор страны Делимобиль. Давайте детальнее рассмотрим его финансовый отчет за первую половину 2025 года по МСФО и попробуем вместе с вами оценить перспективы компании.

📈 Выручка Делимобиля с января по июнь увеличилась на +16% (г/г)до 14,7 млрд руб. Этот рост обусловлен прежде всего увеличением среднего чека — стоимость аренды автомобилей действительно второй год подряд растёт высокими темпами, и я подтверждаю этот тренд, как регулярный пользователь сервиса. Причём за этими цифрами скрывается немало подводных камней:

▪️На операционном уровне ситуация выглядит менее радужно: количество проданных минут сократилось на -6% (г/г) до 851 млн. Причём это произошло несмотря на расширение автопарка и выход в новые регионы.

( Читать дальше )

43 - это такой возраст, когда ты можешь гикнуться в любой момент.

- 22 августа 2025, 11:15

- |

Она озвучена в заголовке.

Если бы я был миллиардер, но платой за эти миллиарды было бы существенное ухудшение здоровья — спасибо, не нужны мне мильярды.

Ученые изучали вопрос счастья, я пришли в прошлом к выводу, что для максимального счастья есть порог $70 тыс в год, выше которого счастье уже не растет.

Таким образом, если у вас уже есть 40+лет и $70К в год, ваша задача снижать стресс.

На а про тезис 43 опасный возраст у меня из головы не выходят следующие личности:

👉Мой отец, 39 лет

👉Жанна Фриске, 41 год

👉Арсений Глазков, 44 года

👉Илья Сегалович, 48 лет

👉Стив Джобс, 56 лет

Моя задача как инвестора = снижать стресс и стремиться к максимизации срока долгосрочного инвестирования.

Где искать следующую волну роста?

- 22 августа 2025, 08:36

- |

🤔 Вот скажите, какой инвестор не мечтает поймать удачу за хвост и выбрать бумагу, которая вырастет быстрее рынка? Практически каждый! Да, геополитические «качели» всё ещё в тренде, и переговорный трек явно затягивается.

Но, как известно, именно в такие периоды и надо формировать свой портфель перспективными историями, порой даже не совсем очевидными на первый взгляд. Поэтому в рамках нашего сегодняшнего поста я предлагаю обратить внимание на компании с собственными драйверами роста, и пусть он будет продолжением наших июльских размышлений.

💊 Промомед

Эмитент методично наращивает долю высокомаржинальных препаратов, а публикация финансовой отчетности 28 августа может послужить сигналом к росту котировок. И пока инвесторы увлечены Озон Фармацевтикой (+35% с начала года), акции Промомеда (+21%) тихо готовятся к спринту, набираясь сил для рывка вверх.

🌾 Фосагро

В этом году Фосагро наслаждается ростом долларовых цен на удобрения, подогреваемым дефицитом складских запасов у фермеров. И даже крепкий рубль не помеха для компании — она продолжает уверенно двигаться вперёд, а бизнес по-прежнему растущий. Немного напрягает, конечно, постоянная дивидендная рулетка в исполнении компании, но — извините! Может по мере дальнейшего снижения «ключа» дивидендная стабильность благополучно вернётся.

( Читать дальше )

Инвестиционный миф про ETF-фонды: разбираем "подводные камни"

- 20 августа 2025, 13:38

- |

Всем читателям нашего блога хорошего дня и попутного тренда!

Сегодня хотим обсудить тему популярную среди консервативной части инвестиционного населения — инвестиционные ETF-фонды и разобрать все-ли там так «просто и надежно», как «рисуют» финансовые проспекты многих брокеров. Сейчас ETF зачастую воспринимаются как простой и безопасный способ вложений — «купил индекс и забыл». Но в реальности у этих инструментов есть скрытые риски и особенности, которые важно учитывать.

🔹 Концентрация и дисбаланс

S&P 500 сегодня — это уже не «широкий рынок США», а ставка на несколько техногигантов. «Большая семёрка» (Apple, Microsoft, NVIDIA и др.) формирует свыше 30% индекса. В 2000 году доля лидеров была почти вдвое ниже. Это значит, что покупая «весь рынок», инвестор на самом деле делает ставку на ограниченный круг компаний.

🔹 Ликвидность в стрессовые моменты

ETF дают иллюзию бесконечной ликвидности. Но кризис марта 2020 года показал: при резких распродажах цены ETF могут заметно расходиться с ценами базовых активов. Особенно это касается «узких» фондов — например, на корпоративные облигации или развивающиеся рынки.

( Читать дальше )

Норвежский фонд национального благосостояния увеличивает свою косвенную долю в биткоине

- 20 августа 2025, 12:30

- |

По данным исследовательской компании по криптовалютам K33 Research, суверенный фонд благосостояния Норвегии, крупнейший в мире государственный фонд благосостояния, за последний год увеличил свою косвенную долю в биткоине на 192%. Фонд косвенно имеет позицию 7161 BTC через свой инвестиционный портфель, который включает казначейские компании Strategy и Metaplanet, а также криптовалютную биржу Coinbase.

По данным исследовательской компании по криптовалютам K33 Research, суверенный фонд благосостояния Норвегии, крупнейший в мире государственный фонд благосостояния, за последний год увеличил свою косвенную долю в биткоине на 192%. Фонд косвенно имеет позицию 7161 BTC через свой инвестиционный портфель, который включает казначейские компании Strategy и Metaplanet, а также криптовалютную биржу Coinbase.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал